22. 10. 2012

Subjekty:

GOLEM FINANCE

Banky půjčily na bydlení 121 miliard. Tři čtvrtiny tvoří hypotéky

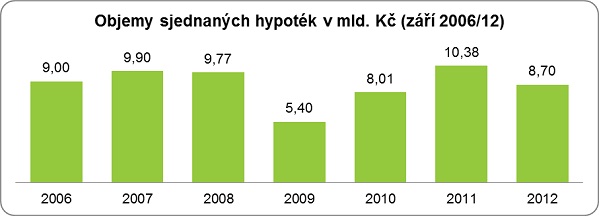

Za měsíc září banky vykázaly 5302 sjednaných hypoték v hodnotě 8,7 miliardy korun, vyplývá ze statistik serveru hypoindex.cz. V meziročním srovnání objem sjednaných hypoték v uplynulém měsíci klesl o 16 %. Na první pohled překvapivě výrazný propad hypoteční produkce má však jednoduché vysvětlení. Banky v loňském září svým klientům na hypotékách rozpůjčovaly rekordních 10,4 miliard korun, což se jim do té doby v tomto měsíci ještě nikdy nepodařilo, a to ani v období hypotečního boomu (2007, 2008), jak naznačuje následující graf. Z dlouhodobého pohledu tedy letošní výsledek nijak nevybočuje a je spíše potvrzením dosavadního 6letého průměru, který pro tento měsíc činí 8,74 mld. Kč.

Obchodně nadprůměrně úspěšné září 2011 se promítá také v kvartálních výsledcích, kde banky za loňskými čísly zaostávají o necelých 600 milionů korun. Celkově za třetí čtvrtletí objem sjednaných hypoték činí 28,1miliard korun.

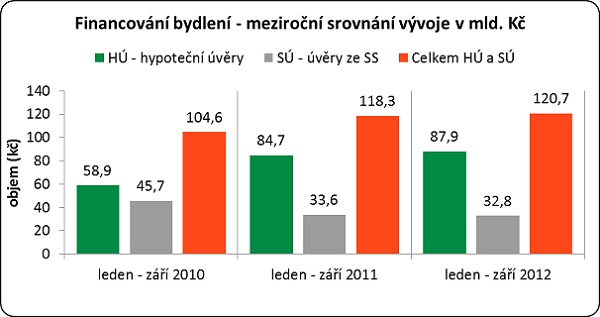

V součtu od začátku roku banky svým klientům půjčily prostřednictvím hypoték 87,9 miliardy korun. V meziročním srovnání si trh hypoték stále udržuje tempo růstu na bezmála 4procentní úrovni. V korunovém vyjádření nyní banky své loňské výsledky zatím překonávají zhruba o 3,5 miliardy korun, ale v porovnání s roky 2009 a 2010 nárůst činí více než 30 miliard!

Hlavní faktory, které stojí za nominálním růstem vykazované produkce hypoték, jsou podle našeho názoru již několik měsíců neměnné. Na jedné straně jsou to rekordně nízké úrokové sazby hypoték, příznivé ceny nemovitostí, oživení investiční poptávky (lidé vnímají nemovitosti opět jako příležitost pro uložení volných prostředků), ale také očekávaný nárůst daní (DPH, daň z převodu nemovitostí).

Vedle toho je však nutné také podotknout, že bankami uváděné objemy sjednaných hypotečních úvěrů jsou do jisté míry zkreslené, neboť v sobě obsahují i balík „recyklovaných“ hypoték, jejichž účelem bylo refinancování již dříve poskytnutých úvěrů (hypoték, překlenovacích úvěrů ze stavebního spoření) a tyto úvěry objemy „nových“ hypoték uměle navyšují. Banky totiž nemají povinnost podíl refinancování, a to ani směrem k ČNB, průběžně reportovat.

REKLAMA

Stavební spoření

Stavební spořitelny v uplynulém měsíci svým klientům poskytly úvěry v celkovém objemu 3,47 miliardy korun. Největší díl z této částky si opět připsala Českomoravská stavební spořitelna (2,17 mld. Kč) následovaná RSTS (0,51 mld. Kč), SSČS (0,46 mld. Kč), Modrou pyramidou (0,26 mld. Kč) a Wüstenrot stavební spořitelnou (0,07 mld. Kč). V součtu stavební spořitelny od začátku letošního roku svým klientům půjčily 32,75 mld. Kč, což je v meziročním srovnání pokles o 2 procenta.

Trh financování bydlení

Celkově banky a stavební spořitelny svým klientů během uplynulých tří čtvrtletí na účely bydlení zatím půjčily 120,7 miliard korun, tedy o 2,4 miliard (r/r +2 %) více než ve stejném období loňského roku. Meziroční růst poskytnutých úvěrů na bydlení stojí výhradně na hypotékách, jejichž podíl nyní tvoří bezmála ¾ celkové produkce sjednaných úvěrů na bydlení (hypotéky a úvěry ze stavebního spoření).

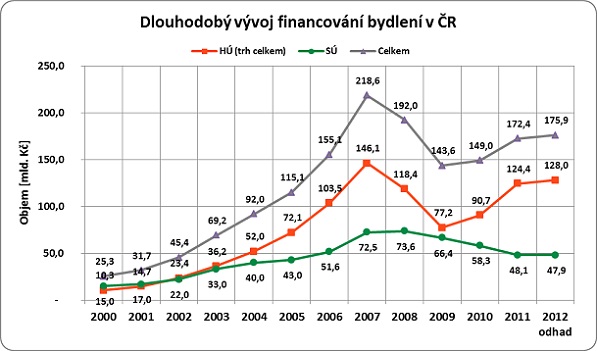

O tom, zda se bankám podaří překonat loňské výsledky, rozhodne poslední čtvrtletí, které v roce 2011 bylo z pohledu bank rovněž velmi úspěšné. Dosavadní vývoj však zatím stále potvrzuje naši původní predikci, která předpokládá, že stavební spořitelny svým klientům letos poskytnou zhruba 48 miliard Kč, přičemž více než polovina z této částky připadne na Českomoravskou stavební spořitelnu. Objem hypoték vykazovaných MMR a hypoindexem podle našeho očekávání přesáhne 120 mld. Kč a se započtením bank, které své výsledky nereportují (mBank, Oberbank, LBBW Bank), se celková suma sjednaných hypotečních úvěrů přehoupne přes 125 mld. Kč.

Úrokové sazby hypoték

Průměrná úroková sazba skutečně poskytnutých hypoték podle statistik serveru hypoindex.cz a v souladu s našimi očekáváními založenými na vývoji indexů nabídkových úrokových sazeb (indexy GOFI) v září klesla o 9 bazických bodů na rekordní minimum 3,46 %. Zde se však podle našeho názoru rozhodně nezastaví. Vhledem k nekončícímu poklesu nabídkových úrokových sazeb a časové prodlevě mezi nabídkou a poskytnutím úvěru (podpisu smlouvy) očekáváme, že hodnota Hypoindexu v následujících měsících bude dokonce atakovat hranici 3,40 %.

Zdroj: GOLEM FINANCE, s.r.o., www.hypoindex.cz, banky, Ministerstvo pro místní rozvoj (MMR)

![]()