Nízké úrokové sazby jsou prokletím

Mezi hlavní rizika ohrožující kanadskou ekonomiku patří i možnost korekce na trhu rezidenčních nemovitostí. Ceny rezidenčních nemovitostí jsou i v Kanadě nadále podporovány historicky nízkými úrokovými sazbami a převahou poptávky nad nabídkou v hlavních metropolitních oblastech.

Koupěschopnost poptávky může být také ovlivněna pojišťováním neschopnosti splácet, nabízeném pod taktovkou státu. Rekordní zadlužení domácností, které využily rekordně nízkých úrokových sazeb na investice do nemovitostí a jiných nadhodnocených aktiv, se může stát nemalým budoucím rizikem nejen v Kanadě.

Nadhodnocené i podhodnocené ceny rezidenčních nemovitostí

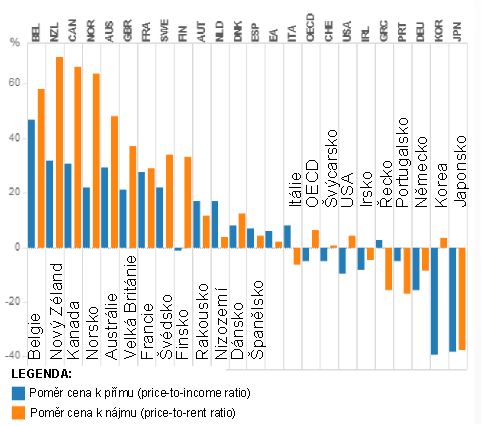

Ceny domů se napříč zeměmi OECD značně liší. Pro určení toho, zda jsou ceny rezidenčních nemovitostí nadhodnocené, případně podhodnocené, používá OECD kombinaci dvou měřítek. Jedná se o poměr cena k nájmu (price-to-rent), udávající míru ziskovosti investice do nemovitosti, a poměr cena k příjmu (price-to-income), udávající dostupnost bydlení ve vlastním. Pokud jsou tyto poměry nad dlouhodobým průměrem, konstatuje se, že nemovitosti jsou v dané oblasti v průměru nadhodnoceny (a naopak).

Nemovitosti v zemích jako je Japonsko, Korea nebo Německo se zdají být podhodnocené, a naopak v zemích, jako je Belgie, Nový Zéland nebo Kanada se ocenění jeví jako nadhodnocené. V zemích, kde jsou nemovitosti nadhodnocené, je největší náchylnost k riziku korekce cen – zejména v případě, kdy by výpůjční náklady díky růstu úrokových sazeb rostly nebo se zde zpomalil růst příjmů. Jednou z těchto zemí je Kanada a dále jsou rozebrány faktory stojící na pozadí tamní situace a souvisejících rizik a zobecnění těchto souvislostí.

Graf 1: Žebříček OECD udávající pořadí zemí uspořádaných podle možného nadhodnocení cen rezidenčních nemovitostí

Zdroj: OECD

REKLAMA

Čeká kanadské trhy měkké přistání?

Ve vztahu ke kanadskému trhu s rezidenčními nemovitostmi existuje diskuse, zda zde dojde k měkkému, nebo tvrdému přistání. Právě Kanada byla ze strany OECD varována před možnými potížemi v případě zvýšení úrokových sazeb nebo příjmového šoku domácností. Organizace pro hospodářskou spolupráci a rozvoj v červnu letošního vyzvala Kanadu, aby snížila svou expozici na trhu s bydlením. Podle mezinárodních zvyklostí je zde zasahování do hypotečních trhů neobvyklé a vystavuje daňové poplatníky potenciálně velkým rizikům.

Kanadská vláda hypoteční trh nepřímo ovlivňuje prostřednictvím hypoteční pojišťovny CMHC (Canada Mortgage and Housing Corporation). Tato hypoteční pojišťovna, která sama sebe označuje, že „pomohla milionům Kanaďanů k uspokojení bytových potřeb“, poskytuje pojištění hypotečního úvěru, který umožní koupit si dům i v případě, kdy dlužník nemá prostředky na potřebnou 20% akontaci (tj. hypotéku 80% LTV). Jedná se o pojištění defaultu, které chrání banku v případě, kdy se dlužník dostane do neschopnosti splácet. Zatímco pojištění poskytované pojišťovnou CMHC se vztahuje na 100 % nesplacených zůstatků úvěrů, konkurenční soukromé kanadské pojišťovací společnosti pojistí maximálně 90 % nesplacených zůstatků úvěru.

Kritici tohoto přístupu říkají, že vládní záruky proti neschopnosti splácet hypotéku narušuje poskytování bankovních úvěrů ve prospěch hypoték na bydlení. Zkušenosti z hypoteční krize v USA ukázaly, že vládní podpora a zasahování může podnítit riskantní chování. Celkem až 65 % hypoték v Kanadě je pojištěno, z toho až tři čtvrtiny právě od CMHC.

Podle oficiálních sdělení již CMHC učinila některé kroky ke snížení svého rizika, včetně zavedení „rizikového poplatku“ a omezení financování výstavby bytů, ale OECD to nestačí. Organizace pro hospodářskou spolupráci a rozvoj (OECD) v této souvislosti vyzvala Kanadu, aby osekala vládou jištěné hypotéky.

Průměrné ceny na trhu s rezidenčními nemovitostmi rostou

V podstatě asi není dne, kdy by některý kanadský komentář nenaznačil, že se trh s bydlením chystá k havárii. Průměrná cena kanadské nemovitost určené k bydlení je 413 tisíc kanadských dolarů, což je od června loňského roku o 6,9 procenta více. Agentura Fitch vydala varování, že ceny bydlení jsou v Kanadě o 20 % nadhodnocené.

REKLAMA

Na straně druhé existují komentáře, že kanadský trh s bydlením již nyní vykazuje určité známky ochlazení. Až polovinu investic do nemovitostí lze přičíst do nemovitostních investic ve třech velkých městech, hnací silou růstu cen domů v Kanadě jsou velkoměsta, jako je Toronto, Calgary a Vancouver.

Zatímco průměrná čísla pro celou Kanadu jsou velmi silná, existují velmi ostré regionální rozdíly. Například v Hamiltonu je průměrná cena kolem 400 tisíc dolarů, v Calgary kolem 460 tisíc dolarů. Ovšem průměrné ceny v Regině jsou jen 300 tisíc dolarů, v Halifaxu pak 275 tisíc dolarů a v Quebecu 268 tisíc dolarů. Ekonomika v mnoha místech zpomaluje a trh s bydlením je pak součástí tohoto zpomalení.

Agregátní průměrné ceny tak neříkají celý příběh. Zatímco tyto meziročně o téměř sedm procent rostly, ve skutečnosti je variabilita přírůstků různá. Ve městech jako Vancouveru a Torontu průměrná cena činí 800 tis. amerických dolarů, respektive 555 tis. dolarů. Jsou-li ceny pro tyto dvě města z výpočtu průměru odstraněny, průměr klesá na 336 tis. dolarů a meziroční nárůst se zpomalí na 5,2 procenta.

Spotřebitelská inflace v cíli, výhled úrokových sazeb beze změny

Mediální titulky mají rády senzace, a tak se i poskočení hodnoty indexu spotřebitelských cen směrem nahoru se snadno stane mediální senzací. V Kanadě se dnes lze dočíst že „navzdory očekávání odborníků, tváří v tvář slabé ekonomice“ spotřebitelská inflace roste. Po druhý měsíc v řadě poskočila míra inflace vzhůru.

Mnoho z toho, co Kanaďané pravidelně kupují, je dražší a dražší a nevykompenzuje to ani pokles nákladů na leteckou dopravu, výpočetní techniku, nábytek, elektroniku a jiné spotřební věci. Poprvé po dvou letech spotřebitelská inflace v Kanadě překročila 2% hranici. Zatímco spotřebitelský koš věcí meziročně o 2,4 % podražil, mzdy s tímto nárůstem nedržely tempo – vzrostly o 1,9 %.

REKLAMA

Guvernér úřadu kanadské centrální banky Stephen S. Poloz situaci komentoval, že zvýšení inflace bylo především z důvodu působení dočasných faktorů, jako jsou vysoké náklady na energii. Poloz prohlašuje, že se současný nárůst spotřebitelské inflace ukáže jako přechodný: „Nedávná vyšší inflace je způsobena dočasnými účinky vyšších cen energií, směnného kurzu a dalšími specifickými šoky, spíše než jakoukoliv změnou v domácích fundamentálních veličinách. Značné zpomalení ekonomiky, nízký růst mezd a silná konkurence v maloobchodním sektoru by měly držet spotřebitelské ceny na uzdě. Úřad centrální banky vidí inflační vývoj v příštím roce pod dvěma procenty, než se v roce 2016 vrátí k inflačnímu cíli.“ Většina komentářů hovoří o pravděpodobném zpřísnění podmínek pro poskytování půjček až do konce příštího roku, nebo dokonce v roce 2016.

CPI inflace se v režimu měnové politiky cílování inflace, realizovaném úřadem kanadské centrální banky, ve střednědobém horizontu může pohybovat ve středu 1 až 3procentního pásma. Kanadská centrální banka se předtím obávala deflace spotřebitelských cen, a možného zasažení hospodářským šokem. Oživení kanadské ekonomiky se má podle prognóz dostavit do poloviny roku 2016, ale je „závislé na pokračující stimulační měnové politice a na silnějších vývozech a investicích“. Je-li ekonomika slabá a malátná, je to při uplatňování této politiky pro hypoteční dlužníky dobrá zpráva – úrokové sazby pravděpodobně zůstanou nízké.

Obavy ze zneužívání levných peněz

„Nízké úrokové sazby se staly prokletím, nikoliv požehnáním,“ říká kanadský ekonom David Madani. Politika nízkých úrokových sazeb stimuluje poptávku, jejíž růst tlačí na růst cen nemovitostí. Ceny pak mohou šplhat výše a výše a snižovat dostupnost. Jedna ze zpráv OECD konstatovala, že 40 procent populace Kanady žije ve městě, kde ceny bydlení jsou „vážně a těžce nedostupné“. Lidé pak platí vyšší ceny za bydlení v poměru k jejich příjmu. “Když se (ale růst) úrokové sazby začne vkrádat zpět, dostupnost se stane ještě větším problémem,“ říká Madani. Až se to stane, říká Madani, bude mnohem větší pokles prodejů domů, a když ceny začnou klesat na národní úrovni, potenciální kupci domů své nákupy a rozhodnutí o koupi odloží.

Právě rekordně nízké úrokové sazby bývají obviňovány za příspěvek k rostoucí úrovni dluhu domácností k příjmům – například průměrný Kanaďan dluží 1,63 dolarů na každý vydělaný dolar. Míra zadlužení naznačuje, že kanadský trh s bydlením je náchylný k pádu v případě, pokud by se lidé dostali do finančních těžkostí v situaci nárůstu nezaměstnanosti nebo úrokových sazeb.

Problém je zde umocněn vzhledem ke krátkodobé struktuře kanadské hypoték. Globální ratingová agentura Fitch vydala v červenci letošního roku ve vztahu ke kanadskému trhu s bydlením poněkud černou předpověď – ceny mají být nadhodnoceny až o 20 procent.

Agentura Fitch říká, že kanadská vláda učinila některé aktivní kroky ke zmírnění některých rizik, jako je zpřísnění úvěrových pravidel. Dlouhodobé dopady ale zůstávají nejasné, a na bedra tvůrců politiky dopadají požadavky, aby přijali další opatření a zajistili „měkké přistání“. Oficiální místa měkké přistání očekávají a vydávají prohlášení, že vláda již „obezřetné kroky“ k omezení vystavení daňových poplatníků rizikům trhu s bydlením učinila, a také že bude i nadále vývoj na realitním trhu pozorně sledován.

Dovětek

Kanadské zkušenosti ukazují, že je-li ekonomika slabá a malátná, je to pro hypoteční dlužníky v režimu měnové politiky cílování inflace dobrá zpráva – úrokové sazby pravděpodobně zůstanou nízké. Pro lidi to ale nemusí být dobrá zpráva, protože se může stát, že v poměru k jejich příjmům platí za bydlení vyšší ceny a dostupnost bydlení se stává problémem. Také se zvyšuje zadlužení domácností, což může být problémem pro udržitelnost modelu financování i budoucí stabilitu.

Jen čas ukáže, jak vše dopadne a nakolik se dnes převládající názor udržování „zdravě“ rostoucí inflace spotřebitelských cen (tedy cílování inflace a uvolněná měnová politika) ukáže být dlouhodobě udržitelným modelem zasahování do ekonomiky. Rekordní zadlužení domácností, které využily rekordně nízkých úrokových sazeb na investice do nemovitostí a jiných nadhodnocených aktiv, se může stát nemalým budoucím rizikem nejen v Kanadě.

![]()