Klienti zvažující pořízení vlastního bydlení mají při pohledu na aktuální výši úrokových sazeb hypoték nejspíše důvod k radosti. Nikdy v minulosti nebyly hypotéky takto levné. Kdo tuto radost pravděpodobně nesdílí, jsou klienti, kteří si hypoteční úvěr sjednávali v období relativně vysokých sazeb, a do konce fixace jim stále zbývá dlouhá doba.

Řešením, které se v tuto chvíli nabízí, je okamžité splacení úvěru novou hypotékou s aktuální úrokovou sazbou. Toto řešení má však jedno velké úskalí a tím je poplatek za mimořádnou splátku či předčasné splacení hypotéky, který banky ve většině případů uplatňují. Výše sankčního poplatku se zpravidla počítá procentem z výše předčasné splátky a pohybuje se od 2 % až do 25 %. Některé banky umožnují část hypotéky mimořádně umořit bez sankčního poplatku. V případě kompletního splacení je tedy adekvátní část považována za nezpoplatněnou mimořádnou splátku a tím pádem je sankce za předčasné splacení o tuto část menší.

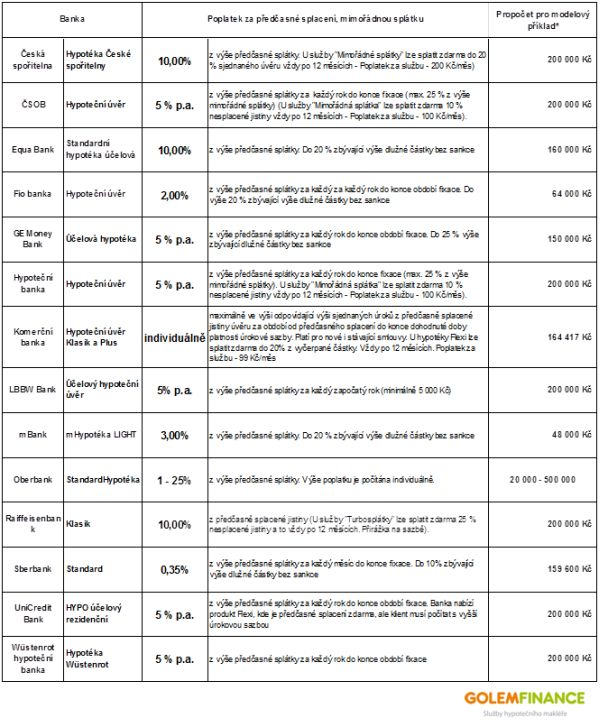

Přehledné porovnání poplatků za mimořádnou splátku uvádí následující tabulka. Součástí tabulky je také ukázkový propočet výše sankčního poplatku v případě modelové hypotéky* s 20 letou splatností a pětiletou fixací, kde zůstatek jistiny po třech letech činí 2 miliony korun a do konce fixace klientovi zbývají 2 roky.

Tip: Zbývající částku úvěru si můžete spočítat pomocí hypoteční kalkulačky na našich webových stránkách www.golemfinance.cz.

Z tabulky je patrné, že výše sankčního poplatku se pohybuje v konkrétním případě v řádu desítek, či spíše stovek tisíc korun. Což vzhledem k potenciální dosažitelné úspoře 40 000 Kč (snížení měsíční splátky z 13 814 na 12 118 na zbývajících 24 měsíců) znamená, že případné refinancování nedává ekonomický smysl.

REKLAMA

Ve většině bank je sice možné o výši sankce vyjednávat, často totiž banky taxu za předčasné splacení uvádějí jako maximum, nicméně žádné zázraky nečekejte. Banky se tímto poplatkem brání proti „vykrádání“ úvěrových portfolií. A jedním z relevantních odůvodnění sankčního poplatku je fakt, že banky musí prostředky na poskytnutí hypotéky rovněž koupit a v případě předčasného splacení těžko najdou pro draze nakoupené peníze adekvátní uplatnění. Druhým argumentem jsou náklady související se získáním nového obchodu, které se banky snaží v každé hypotéce rozpustit. Obecně platí, že hypotéka začíná bance přinášet zisk zhruba až po 3 letech od jejího sjednání. V nejlepším případě je možné se domluvit s bankou na uhrazení nákladů souvisejících s předčasným splacením hypotéky. I v takovém případě je však třeba počítat s náklady v řádu desítek tisíc korun.

Druhým případem, kdy banka bude pravděpodobně ochotnější o snížení poplatku diskutovat, je situace, kdy měníte vlastní bydlení. Např. prodáváte byt a stavíte či kupujete dům ve vyšší hodnotě. V takovém případě se lze s bankou domluvit na předčasném umoření původní půjčky a interním refinancování novým úvěrem s nižší úrokovou sazbou.

Jak využít rekordně nízkých sazeb?

V případě, že vám schází do konce fixace méně než jeden rok, banky zpravidla umožňují „zarezervování“ úrokové sazby pro příští fixační období. V tomto případě však musíte stávající hypotéku i tak doplatit a až v dalším fixačním období budete čerpat z rekordně nízkých sazeb.

REKLAMA

V budoucnu očekáváme, že v návaznosti na novou evropskou směrnici dojde k určitým změnám ve stanovování výše poplatku za předčasné splacení podobně jako v případě spotřebitelských úvěrů a tzv. amerických hypoték. Nicméně na implementaci této směrnice zbývají necelé dva roky a je možné, že ke změnám v účtování poplatku dojde v rámci konkurenčního soupeření. Vstup na trh hypoték plánuje v letošním roce Airbank, která podle informací médií testuje produkt právě bez poplatku za předčasné splacení.

*Modelová hypotéka: Původní výše úvěru 2 225 000 Kč, úroková sazba 4,28 % (index GOFI 4/2011), splatnost 20 let, fixace sjednána na 5 let

Zdroj : GOLEM FINANCE, banky, iHNed.cz

![]()