Subprimové hypotéky

Zrod podnikání se subprimovými (tj. rizikovými nebo podřadnými) hypotékami v USA lze datovat rokem 1980. Ještě na počátku devadesátých let minulého století bylo ve Spojených státech poskytování úvěrů lidem se špatnou úvěrovou historií výsadou zastaváren požadujících jako záruku nějaké cenné předměty, lichvářů a nebankovních společností spoléhajících se ve vztahu ke splácení na vyhrůžky a násilí. S takovými dlužníky a úvěry spekulativními až značně rizikovými či extrémně spekulativními s nízkou perspektivou (úvěry ratingu B/C) běžné banky nechtěly mít nic společného.

Dřívější osobní úsudky úvěrářů předurčující rozhodnutí banky o poskytnutí úvěru se opíraly o praktické zkušenosti a ověřená pravidla. Když například někdo žádá o úvěr s vysokým úrokem, vysílá věřiteli signál, že tyto peníze nutně potřebuje a že si nemůže vzít normální úvěr, pravděpodobně kvůli předchozím problémům se splácením. Věřitel pak ale je nejistý, zda je žadatel o úvěr schopný či dostatečně disciplinovaný na to, aby ho splatil včas. Ve světě bankéřů staré školy v případě když zájemce o úvěr minimální úvěrové standardy banky nesplňoval, úvěr nedostal. Také platilo, že finanční společnosti si vydané půjčky ponechávaly v účetnictví, což je stimulovalo k tomu, aby byly obezřetné a prozíravé.

Subprimoví věřitelé byli pružnější – nabídli hypotéky s více rozdílnými úrokovými sazbami v závislosti na úvěrové historii dané osoby a tom, kolik peněz byla tato osoba schopná v hotovosti složit. V hypotečním řetězci subprimových hypoték už místo pro úvěráře se staromódního bankovního světa nebylo. Nově vypadalo, že se úvěry staly rutinní záležitostí, že se dalo riziko spjaté s platební neschopností za pomocí statistických modelů lépe předvídat. Oddělení pro rizika velkých finančních firem se zaplnila statistiky, fyziky a aplikovanými matematiky, kteří pomohli zvyšování pákového efektu vědecky odůvodnit. Ten, kdo by hluboce prověřoval a hodnotil, zda si dlužníci úvěr skutečně mohou dovolit, vypadl ze hry. Stalo se realitou, že ti, kteří na konci hypotečního řetězce subprimové cenné papíry vzniklé jako balíček rizikových hypoték kupovali, už žádnou zevrubnou analýzu neprováděli. Proč, když to kupovali všichni a když bylo k dispozici hodnocení ratingové agentury, které příslušné cenné papíry vyhodnotily jako vhodné k investování. Předpokládalo se, že hodnocení ratingových agentur je objektivní a přiměřeně přesné – což ale jak se v případě cenných papírů zajištěných subprimovými hypotékami ukázalo později, nebylo.

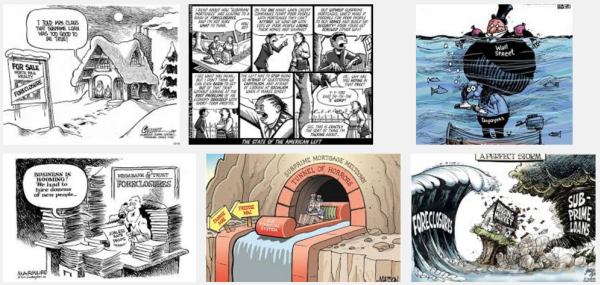

Obrázek 1: Subprimové, tedy rizikové hypotéky, se staly terčem mnoha vtipů, kdy trh s nemovitostmi zkrachoval, záchranu poskytly peníze daňových poplatníků a finančníci na Wall Street se radovali.

Zdroj : Google.cz, „subprime mortgages cartoon“

REKLAMA

Lesk a bída rizikových hypoték

Nelze nezmínit, že na trhu amerických hypoték také působili dva hypoteční giganty založení vládou, Fannie Mae a Freddie Mac. Clintonova i Bushova administrativa naléhala, aby tyto hypoteční agentury navýšily dostupnost úvěrů domácnostem pro věřitele ze středních tříd a s nízkými příjmy. Proč voličům sen nesplnit na bydlení ve vlastním? Proč nepřihodit polínko do ohně podporujícího hospodářský růst? Hypoteční agentury neposkytovaly hypotéky přímo, ale kupovaly úvěry na bydlení od bank a dalších věřitelů. Některé z těchto úvěrů byla ponechána v účetnictví hypoteční agentury, jiné byly prodány a transformovaly se na cenné papíry kryté hypotékami. A konec už známe, tyto cenné papíry s oblibou a zájem kupovali investoři, kupříkladu evropské banky, kteří se později divili, jak se hodnota těchto toxických aktiv vypařila. Vlastně i díky samotné existenci vládou založených agentur Fannie a Freddie byl trh s hypotečními cennými papíry dobře likvidní a původci hypoték mohli sjednávat další a další úvěry. Hypoteční sazby byly tímto drženy nízké a trh sekuritizace hypoték se tak stal hnacím mechanismem zhoršení úvěrových standardů. O tom, jak velké banky toxická aktiva skrývaly v účelově založených společnostech (tzv. SIV), což jim umožňovalo zamést problémy pod koberec, se zde ani rozepisovat nebudeme.

Klienti se za úvěry, které plnily americký sen a nabízely méně přísné požadavky na příjem a měsíční platby, hrnuli. Po jistou dobu se zdálo, že model subprimových hypoték založených na sekuritizaci funguje ke vzájemné spokojenosti všech zúčastněných. Americké rodiny trpící nedostatkem peněz si splnily sen o „bydlení ve svém“, hypoteční makléři a půjčovatelé mohli sklízet poplatky a provize; finanční sektor objevil nový typ podnikání a investoři na trhu s dluhopisy se mohli těšit z vyšších výnosů. Subprimové hypotéky se staly složitými produkty s mnoha různými rysy včetně měnících se úrokových sazeb, poplatků a předplaceným penále.

Když byli bankovní úředníci hodnocení podle počtu uzavřených smluv, byli tlačeni k tomu, aby třeba i zavřeli oči nad tím, že klient nadhodnotil svůj příjem. Samotná banka neměla potřebu nějak hluboce schopnost klienta hypotéku splácet zkoumat a pověřovat, protože ji stejně velmi rychle postoupila dál k sekuritizaci a dalšímu prodeji na finančních trzích. Při sekuritizaci se různé hypotéky spojily do balíčku sekuritizovaných aktiv, aby se opticky rozložilo riziko jejich nesplácení. Teorie říkala, že když někteří dlužníci nebudou splácet, výnosy zásadně neutrpí, protože výnosy pokryjí splátky zbývajících úvěrů. Garantem pro investory do sekuritizovaných aktiv měly být ratingové agentury. Problém byl ovšem v tom, že tyto mezi sebou bojovaly o to, aby jako komerční službu za úplatu vůbec mohly dělat. Pokud by nedaly dobré hodnocení, příště by neměly co hodnotit.

Prudký růst subprimového (rizikového) úvěrování byl představován jako neviditelná ruka v akci, mechanismus trhu měl sobecké sledování zisku proměňovat na společensky žádoucí efekty a efektivní rozmístění zdrojů. Tento pohled dostal ránu, když se ukázalo, že se hypoteční dlužníci se se splácením opožďují a věřitelům vznikají ztráty.

Je nutné tančit, dokud hudba hraje!

Úvěrová horečka zase jednou vedla k nadměrnému utrácení, kdy na jedné straně vznikají toxická aktiva a na straně druhé ohromné dluhy. Mezi faktory přispívajícími k selhání trhů Cassidy řadí chamtivost a hloupost. I když bylo zřejmé, že půjčování peněz lidem bez peněz, práce i bez majetku (tzv. hypoteční úvěry NINJA), je ekonomickým nesmyslem; ve světle toho jak finanční trhy selhávají, se není čemu divit. Vždyť vedení bank a portfolio manažeři jsou nuceni k tomu, aby se, „dokud hudba hraje“ zvedli a šli tančit. Kdyby se vedení banky drželo zaběhlých a osvědčených principů či úvěrových standardů, ztrácelo by vůči dravější konkurenci podíl na trhu; ceny akcií konzervativní banky by klesaly a její vedení by snadno za obezřetnost sklidilo kritiku. Jak píše Cassidy, když uděláte něco pitomého, ale všichni ostatní udělají totéž, nebudete za pitomce považováni.

![]()