Variabilní sazby hypoték navázané na měsíční mezibankovní úrokové sazby 1M PRIBOR přinášely možnost čerpání úvěrů s nižšími úroky než při fixované sazbě. Logika byla nasnadě: „Kratší“ peníze jsou pro banku levnější než „delší“, a tak je může i levněji půjčit. Tato logika je ale nyní postavena na hlavu a některé banky variabilní úrokové sazby za poslední rok a půl dokonce zvýšily – a to přesto, že průměrné sazby hypoték klesly přibližně o 0,5 procentního bodu.

Důvody pro růst variabilních sazeb jsou dva: Prvním je vyšší riziko budoucích nesplácených půjček, jakmile se úrokové sazby odrazí ode dna a začnou růst. Klientům to sice nepomůže (banka si sjednanou marži ponechá a klient bude platit víc), banka ale bude mít vyšší (rizikovou) marží pokryto vyšší riziko. Druhým je nový zákon o úvěru.

Zejména nová budoucí pravidla při poskytování úvěrů jsou důvodem, proč banky preferují delší fixace. Do úrokové obrátky totiž budou platit pravidla stávající a klient nebude moci kdykoli od banky odejít. A čím déle bude úroková sazba fixována, tím déle bude muset klient u banky zůstat.

Tabulka 1: Minimální variabilní úrokové sazby hypoték

|

Banka |

Variabilní úroková sazba |

Marže banky |

|

|

Česká spořitelna |

1,80% |

–0,17% |

1,60% |

|

Fio banka |

1,49% |

–0,32% |

1,29% |

|

Expobank |

2,74% |

0,45% |

2,54% |

|

mBank |

2,74% |

0,25% |

2,54% |

|

Raiffeisenbank |

2,30% |

–0,27% |

2,10% |

|

UniCredit Bank |

1,49% |

–0,60% |

1,29% |

- Poznámka: Jedná se o minimální sazby při započítání maximálních slev.

- Upozornění: Sleva není nikdy zadarmo a ne vždy se vyplatí na ni přistoupit.

Zdroj: Internetové stránky bank k 28. 6. 2016

Variabilní úrokové sazby nabízí též Moneta Money Bank. Její přístup je ale specifický. Kromě variabilní složky obsahuje pevnou část, která je ale fixována na 1 až 5 let. Jedná se tedy o jakousi kombinaci variabilní a pevné úrokové sazby.

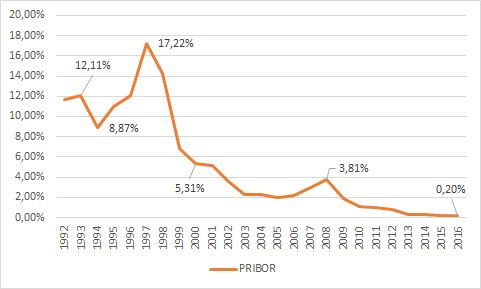

Pohyblivé sazby jsou navázány na měsíční mezibankovní úrokové sazby 1M PRIBOR. Ty se nyní pohybují na úrovni 0,2 %. Tak tomu nebylo vždy. Kupříkladu v roce 2000 se roční průměr měsíční úrokové sazby pohyboval na úrovni 5,31 %. A v období bankovní krize v roce 1997 se vyšplhal dokonce na 17,22 % s tím, že na vrcholu krize v květnu dosáhl na 30 % a v červnu 31,54 %. Jistě, toto jsou extrémy, navíc za jiných ekonomických podmínek, než jaké panují dnes. Ale jaké podmínky budou při současném tištění peněz panovat zítra?

Graf 1: Roční průměry mezibankovní úrokové sazby 1M PRIBOR

Zdroj: Vlastní zpracování z dat ČNB

Častou námitkou lidí, kteří čerpají hypoteční úvěr s variabilní sazbou, je, že v případě růstu sazeb jsou připraveni úroky fixovat. Jenže… budou dostatečně rychlí? Před květnovým růstem na 30 % v roce 1997 činila měsíční mezibankovní sazba v dubnu 12,38 % a byla nejnižší za celý rok. Z měsíce na měsíc sazby vzrostly na 2,5násobek.

Tabulka 2: Výše měsíční splátky hypotéky 1 mil. Kč na 30 let

|

Rok |

PRIBOR |

Úroková sazba s marží 1,89 % |

Splátka hypotéky 1 mil. Kč na 30 let |

|

2016 |

0,20% |

2,09% |

3 741 Kč |

|

2015 |

0,22% |

2,11% |

3 751 Kč |

|

2014 |

0,27% |

2,16% |

3 777 Kč |

|

2013 |

0,31% |

2,20% |

3 797 Kč |

|

2012 |

0,75% |

2,64% |

4 024 Kč |

|

2011 |

0,97% |

2,86% |

4 141 Kč |

|

2010 |

1,09% |

2,98% |

4 205 Kč |

|

2009 |

1,93% |

3,82% |

4 671 Kč |

|

2008 |

3,81% |

5,70% |

5 804 Kč |

|

2007 |

2,96% |

4,85% |

5 277 Kč |

|

2006 |

2,22% |

4,11% |

4 838 Kč |

|

2005 |

1,98% |

3,87% |

4 700 Kč |

|

2004 |

2,26% |

4,15% |

4 861 Kč |

|

2003 |

2,30% |

4,19% |

4 884 Kč |

|

2002 |

3,59% |

5,48% |

5 665 Kč |

|

2001 |

5,16% |

7,05% |

6 687 Kč |

|

2000 |

5,31% |

7,20% |

6 788 Kč |

|

1999 |

6,83% |

8,72% |

7 846 Kč |

|

1998 |

14,29% |

16,18% |

13 593 Kč |

|

1997 |

17,22% |

19,11% |

15 979 Kč |

|

1996 |

12,04% |

13,93% |

11 793 Kč |

|

1995 |

10,94% |

12,83% |

10 929 Kč |

|

1994 |

8,87% |

10,76% |

9 342 Kč |

|

1993 |

12,11% |

14,00% |

11 849 Kč |

|

1992 |

11,64% |

13,53% |

11 478 Kč |

Poznámka: Zvolená marže je prostým průměrem marží bank při minimální výši variabilní úrokové sazby.

Zdroj: Vlastní výpočty na základě mezibankovní sazby 1M PRIBOR

Můžeme vést disputace o tom, zda se dvouciferné úrokové sazby mohou vrátit a za jakých okolností, či nikoli. Ovšem i jen sazba z let 2000 a 2001, která není neopakovatelná, znamená téměř zdvojnásobení měsíční splátky. A kdyby vystoupal 1M PRIBOR na 30% úroveň, jak tomu bylo v květnu 1997, kolik dlužníků by utáhlo splátku přes 26,5 tis. Kč měsíčně za každý půjčený milion? Byť i v té době takové sazby držely jen dva měsíce, zřejmě bychom zaznamenali poměrně masivní rodinné bankroty.

Jak čerpat bezpečně hypotéku?

- Nekupovat předraženou nemovitost. Pokud se dostanete do potíží se splácením hypotéky, můžete nemovitost prodat. Koupili-li jste ji ale v době vysokých cen, mohou se vyskytnout problémy s jejím prodejem.

- Nekupujte dražší nemovitost, než jakou si opravdu můžete dovolit. Je lepší se uskrovnit a mít nižší splátky, než čerpat hypotéku „na krev“. A pokud si nemovitost bezpečně dovolit nemůžete, vězte, že není nic špatného na bydlení v nájmu. Naopak, i to má své výhody.

- Ponechte si dostatečnou finanční rezervu. Ta by měla dosahovat alespoň 6násobku měsíčních výdajů domácnosti. I v případě růstu úrokové sazby či výpadku příjmu tak na splátky ještě bude. A hlavně, budete mít čas na řešení vzniklé situace.

- Pečlivě važte, zda využít fixovanou či plovoucí úrokovou sazbu. Zejména dnes se vyplatí spíše volit pevnou, která je mnohdy i nižší než plovoucí – ale na druhou stranu vám znesnadní prodej nemovitosti mimo období fixace po přijetí nového zákona o úvěru.

- Před rozhodnutím o pořízení nemovitosti si vytvořte rodinný rozpočet a finanční plán.

![]()