Úrokové sazby českých hypoték zabloudily až ke svým historickým minimům. Sice od prosince loňského roku, kdy si sedly na své dno u 3,56 %, se plíživě zvyšují, přesto hypotéky s průměrnou sazbou 3,7 % patří stále k výrazně levným. Prostor pro jejich snižování se zdá být zcela vyčerpán.

Možnost dalšího poklesu ale objevit lze. Při posledním hlasování Bankovní rady ČNB se kromě osamělého hlasu pro zvýšení základních sazeb objevily i dva členové Bankovní rady hlasující pro snížení sazeb. A pokud by ke snížení sazeb ČNB došlo, dříve (či spíše později) by se to promítlo i do mezibankovních sazeb a následně do sazeb hypotečních.

„Nová čtvrtletní makro prognóza ČNB vyznívá ve prospěch snížení úroků ČNB, z postoje bankovní rady se zatím zdá, že většina jejich členů nechce mechanicky následovat toto doporučení. Přesto však je velmi pravděpodobné, že k minimálně jednomu snížení úrokových sazeb o 0,25 % do konce roku dojde,“ odhaduje Martin Pecka, správce podílových fondů ČP Invest.

České sazby patří k nižším v Evropě, jde to ale i níže.

Tabulka 1: Průměrné úrokové sazby hypoték v evropských zemích ve III. čtvrtletí 2011

|

Země |

Průměrné úrokové sazby hypoték |

|

Belgie |

3,93% |

|

Dánsko |

1,03% |

|

Německo |

3,80% |

|

Řecko |

4,49% |

|

Francie |

4,00% |

|

Španělsko |

3,41% |

|

Irsko |

3,58% |

|

Itálie |

3,14% |

|

Maďarsko |

10,48% |

|

Nizozemí |

4,04% |

|

Polsko |

6,80% |

|

Portugalsko |

4,16% |

|

Rumunsko |

5,66% |

|

Švédsko |

3,90% |

|

Velká Británie |

3,02% |

Zdroj: European Mortgage Federation

Zemí, které mají nižší úrokové sazby hypoték než Česká republika, je několik. V čele ovšem stojí Dánsko, které se stejně jako Češi ještě drží své koruny. Klíčová úroková sazba norské centrální banky se přitom drží na 1,5 %[1] (Key policy rate) od března letošního roku. Ta je tedy vyšší než klíčová sazba ČNB ve výši 0,75 %[2] (2T Repo sazba).

V Norsku je též vyšší mezibankovní sazba NIBOR (Norwegian Inter Bank Offered Rate), která přesahuje pražské sazby (PRIBOR) téměř dvojnásobně.

Tabulka 2: Úrokové sazby PRIBOR a NIBOR k 11. 6. 2012

|

Termín |

PRIBOR |

NIBOR |

|

1 den |

0,76 |

– |

|

7 dní |

0,81 |

1,82 |

|

14 dní |

0,82 |

1,88 |

|

1 měsíc |

0,95 |

2,00 |

|

2 měsíce |

1,08 |

2,12 |

|

3 měsíce |

1,22 |

2,34 |

|

6 měsíců |

1,51 |

2,66 |

|

9 měsíců |

1,67 |

2,86 |

|

1 rok |

1,76 |

3,01 |

Zdroj: ČNB a Norges Bank

Sazby dánských hypoték se přitom držely nad 5 % ještě po většinu roku 2008. Teprve s nástupem krize začaly významně klesat.

Graf 1: Vývoj úrokových sazeb v Dánsku

Zdroj: Vlastní zpracování z dat European Mortgage Federation

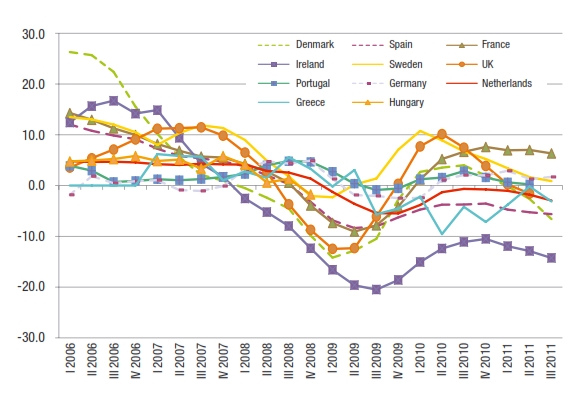

Snižování norských sazeb hypoték rozhodně nelze přičíst vyšší stabilitě realitního trhu. Horší vývoj cen realit mělo snad jen Irsko. Dokonce ani řecké a španělské nemovitosti neprošly tak bouřlivým vývojem.

Graf 2: Vývoj cen nemovitostí v Evropě

Poznámka: Data mezi jednotlivými zeměmi nemusí být zcela srovnatelná kvůli odlišné metodice výpočtu

Zdroj: European Mortgage Federation

A tak zbývá jediná hypotéza, proč jsou úrokové sazby hypoték v Dánsku výrazně nižší než v České republice – státní podpora. Nakonec i české hypotéky jsou v současnosti levné a při klesajících cenách nemovitostí je nové bydlení stále dostupnější.

Ani lidé se staršími hypotékami na tom nemusí být špatně. Díky rozvíjejícímu se trhu refinancování hypotečních úvěrů dosáhnou na klesající úrokové sazby i oni.

[1] Norges Bank dále udává Reserve rate (0,5 %) a Overnight lending rate (2,50 %).

[2] ČNB dále udává Diskontní sazbu (0,25 %) a Lombardní sazbu (1,75 %).

![]()