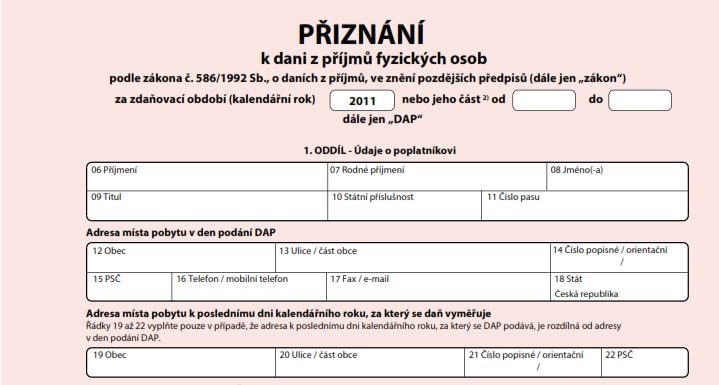

Povinnost podat daňové přiznání se týká (nejen) všech pronajímatelů nemovitostí. Nepodat daňové přiznání se nevyplácí. A i pouhé zpoždění je trestáno nemalými sankcemi. Termín pro podání přiznání k dani z příjmu fyzických osob je dnes. Ve skutečnosti ale není třeba spěchat. Je několik možností, jak si podání daňového přiznání odložit.

Nejdelší odklad pro povinnost podat daňové přiznání lze získat využitím služeb daňového poradce. Tato cesta není zadarmo, ale získá čas až do 1. 7. 2014. Kromě ceny za kulaté razítko daňového poradce má ale tento způsob ještě jednu nevýhodu – do dnešního dne je nezbytné finančnímu úřadu a posléze správě sociálního zabezpečení a zdravotní pojišťovnu o využití služeb poradce předat tuto informaci. Stačí-li vám ale jen několik dní, je cesta snazší.

Sankce za pozdní podání daňového přiznání mohou být citelné. S jejich účtováním ale začíná finanční úřad až 5 pracovních dní po vypršení řádného termínu. Konkrétně aktuální daňový řád uvádí: „Daňovému subjektu vzniká povinnost uhradit pokutu, nepodá-li daňové přiznání nebo dodatečné daňové přiznání, ačkoliv měl tuto povinnost, nebo učiní-li tak po stanovené lhůtě, a toto zpoždění je delší než 5 pracovních dnů.“ První den, za který bude sankce vyměřena, je tak 9. duben 2014.

Nestihne-li daňový poplatník podat daňové přiznání ani v tomto benevolentním termínu, následují sankce. Za každý další den si naúčtuje finanční úřad přirážku k daňové povinnosti ve výši 0,05 % stanovené daně či daňového odpočtu, maximálně ale 5 % stanovené daně či odpočtu. Je-li výsledkem daňová ztráta, přirážka činí „pouze“ 0,01 % denně z její výše, maximálně 5 %. Obdobně je vypočítána sankce při nepodání hlášení či vyúčtování ve výši 0,05 % denně, max. 5 % z výše daňové povinnosti.

Novinou v daňovém řádu je osvobození z povinnosti zaplatit sankci za pozdní tvrzení daně (podání daňového přiznání), pokud je povinnost menší než 200 Kč. Tím vzniká další prostor, v němž daňový poplatník může podat daňové přiznání fakticky bez sankce.

Příklad: Je-li daňová povinnost daňového poplatníka ve výši 40 tis. Kč, musí zaplatit za každý den zpoždění tvrzení daně 0,01 % z této částky, tedy 4 Kč. Na maximální hranici sankce 5 % z výše daně, tedy 200 Kč, se dostane při zpoždění 100 dní. V tomto případě by mu už povinnost sankci uhradit vznikla, protože její výše není „nižší než 200 Kč“. U daňové povinnosti do 40 tis. Kč by tak teoreticky nemusel daňové podání podávat nikdy. Má to ale jedno velké ale.

V případě nepodání daňového přiznání finanční úřad vyměří sankci ve výši horní hranic (tedy 5 % z daňové povinnosti), minimálně 500 Kč. Nepodat daňové přiznání vůbec se tak rozhodně nevyplácí.

Daňový řád nově stanovuje i maximální výši sankce v korunovém vyjádření. Finanční úřad nesmí naúčtovat více než 300 tis. Kč. Naopak ji musí snížit na polovinu, pokud daňový poplatník podá daňové přiznání do 30 dnů od uplynutí termínu pro tvrzení daně nebo se jedná o jeho jediný prohřešek v daném kalendářním roce – a všechna ostatní daňová přiznání podal včas.

Nejen přiznání… i zaplacení daně

Stejný řádný termín jako pro podání přiznání k dani z příjmů fyzických osob je stanoven i pro zaplacení daně či jejího doplatku. Jen úrok z prodlení je počítán již od 5. pracovního dne po řádném termínu pro úhradu daně – a to až do uhrazení daně včetně dne, kdy byla uhrazena.

Úrok z prodlení je vypočítán z 2T Repo sazby vyhlašované Českou národní bankou platné pro první den kalendářního pololetí zvýšené o 14 procentních bodů. 2T Repo sazba ČNB je již od 2. 11. 2012 stanovena na úrovni 0,05 %. Úroková sazba z prodlení tak činí aktuálně 14,05 % p.a.

Sankční úroky může finanční úřad účtovat maximálně za 5 let prodlení. Navíc se nepředepíše, pokud u jednoho správce nepřekročí 200 Kč v příslušném kalendářním roce.

Jak zaplatit daň

Daň se platí příslušnému finančnímu úřadu. Ty jsou od loňského roku rozděleny podle krajů. Každý finanční úřad má své číslo účtu, každá daň má své „předčíslí účtu“, každý daňový poplatník má daňové identifikační číslo nebo rodné číslo a všechny finanční úřady mají účet u České národní banky. Toto již stačí jen řádně poskládat na příkaz k úhradě nebo na složenku a peníze odeslat. A nebo je zanést přímo na pokladu finančního úřadu.

Tabulka 1: Čísla účtů finančních úřadů

|

Název |

Číslo účtu |

|

Finanční úřad pro hlavní město Prahu |

77628031 |

|

Finanční úřad pro Středočeský kraj |

77628111 |

|

Finanční úřad pro Jihočeský kraj |

77627231 |

|

Finanční úřad pro Plzeňský kraj |

77627311 |

|

Finanční úřad pro Karlovarský kraj |

77629341 |

|

Finanční úřad pro Ústecký kraj |

77621411 |

|

Finanční úřad pro Liberecký kraj |

77628461 |

|

Finanční úřad pro Královehradecký kraj |

77626511 |

|

Finanční úřad pro Pardubický kraj |

77622561 |

|

Finanční úřad pro Kraj Vysočina |

67626681 |

|

Finanční úřad pro Jihomoravský kraj |

77628621 |

|

Finanční úřad pro Olomoucký kraj |

47623811 |

|

Finanční úřad pro Moravskoslezský kraj |

77621761 |

|

Finanční úřad pro Zlínský kraj |

47620661 |

|

Specializovaný finanční úřad |

77620021 |

Zdroj: Ministerstvo financí ČR

Účet finančního úřadu je veden vždy u České národní banky, jejímž bankovním kódem je 0710. Jako předčíslí účtu je třeba uvést kód daně, která je placená. Bez identifikace daně peníze finanční úřad přijme, ale může je přiřadit i k jiné daňové povinnosti. Pro daň z příjmů je předčíslí účtu 721.

Tabulka 2: Předčíslí účtů pro platbu vybraných daní

|

Název daně |

Předčíslí účtu |

|

Daň darovací |

7747 |

|

Daň dědická |

7739 |

|

Daň silniční |

748 |

|

Daň z nemovitostí |

7755 |

|

Daň z převodu nemovitostí |

7763 |

|

Daň z přidané hodnoty |

705 |

|

Daň z příjmů fyzických osob podávajících přiznání |

721 |

Zdroj: Česká daňová správa

Jeden z nejdůležitějších parametrů je variabilní symbol, kterým finanční úřad přiřadí platbu k příslušnému daňovému poplatníkovi. Variabilním symbolem je buď rodné číslo (u fyzických osob) nebo identifikační číslo či daňové identifikační číslo (IČ nebo DIČ u právnických osob).

Pokud se ve variabilním čísle překlepnete, finanční úřad platbu buď nepřiřadí k nikomu (a vrátí ji), nebo, pokud budete mít smůlu a napíšete existující variabilní číslo, zaplatíte daně někomu jinému. Situace je i v takovém případě řešitelná, ale přináší zbytečné komplikace.

Ukázka platebních instrukcí pro platbu daně z příjmů v Praze daňovým poplatníkem s rodným číslem 123456/7890:

- 721–77628031/0710, variabilní symbol1234567890

Tip: Poslali jste peníze na špatný účet? Připravte se na problémy

![]()