Dopadne na nemovitosti tíha bídy měnové politiky?

„Cenová bublina je rodnou sestrou inflace – s tím rozdílem, že dlouhou zůstávala mimo oblast zájmu centrálních bank,“ píše v knize Lesk a bída měnové politiky Stanislava Janáčková. I když se cenové bubliny dříve nechávaly „narůst a prasknout“, nově se staly středem pozornosti s ohledem na finanční stabilitu. Na realitním trhu tak lze tak očekávat i „netržní, přímou administrativní regulaci poskytování úvěrů“. Ovšem přísnější regulace něco stojí, a lze předpokládat přenášení nákladů na klienty bank.

Měření inflace a realitní bubliny

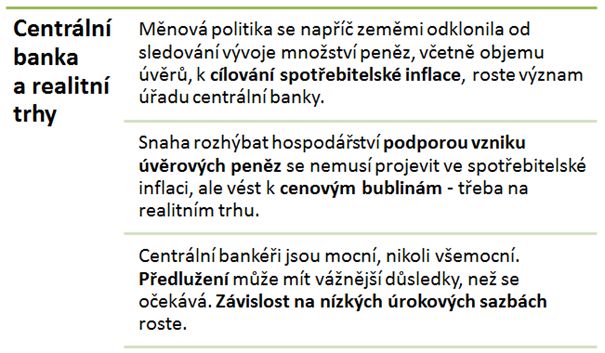

Říkáte, že na realitních a hypotečních trzích o vývoji rozhodují tržní síly? Pak možná podceňujete roli, kterou zastává centrální banka jako významná státní instituce a jí realizovaná měnová politika. Právě ona a dilemata a meze měnové politiky stojí za současným rozhýbáním se realitních trhů, nízkými úrokovými sazbami a přílivem peněz do realitních investic.

Miliony lidé nemají o lesku a bídě měnové politiky, vykonávané centrálními bankami, ani tušení. Aniž by se o tom vědělo, právě ony rozhodují, zda kvůli hypotéce nepřijdeme o svůj dům, zda a nakolik si peníze v našich peněženkách uchovají svou hodnotu, zda se naše celoživotní úspory během krátké doby neznehodnotí. Že nás měnová politika, svěřena institucím nazývaným centrální banky, podstatně ovlivňuje, připomíná v knize „Lesk a bída měnové politiky“ Stanislava Janáčková. V Evropě to poznaly třeba jižní země, když tamní úvěrové a realitní bubliny splaskly a vlády musely zachraňovat banky v problémech. Politika nízkých nebo dokonce záporných úrokových sazeb, která má pomoci čelit deflaci, podněcuje další zadlužování a růst celkového dluhu.

Dopadem jsou „cenové bubliny na trzích nemovitostí (a též dluhopisů a akcií)“. Janáčková připomíná, že „až do krize roku 2008 bylo převažujícím názorem centrálních bankéřů, že nemá smysl cenové bubliny, nezahrnované do CPI inflace, sledovat, a zejména že se je centrální banka nemá snažit „propichovat““. Centrální banka sice může formálně splňovat cíl spotřebitelské (CPI) inflace, ale „přesto fakticky nesplní svůj základní úkol – ovlivnit ekonomiku, aby vytvořila jen takové množství peněz, které skutečně potřebuje pro svůj bezproblémový růst a nedovolit vznik cenových bublin.“

Lesk a bída měnová politiky

V předmluvě citované knihy je autorka Stanislava Janáčková představena jako odbornice, která se celý profesní život zabývala otázkami finančními, měnovými a měnově politickými. Stručná, ale o to více výstižná předmluva z pera Martina Slaného shrnuje náplň knihy. V úvodní kapitole je rozebrána podstata současných peněz a bankovního systému, stejně jako úloha a postavení centrální banky – ta je „jednou z nejmocnějších politických institucí v každé zemi“.

Není a neměla by centrální banka být apolitická? Vysvětlení poskytuje autor předmluvy: „Slovo politických dodávám záměrně – centrální banka provádí vlastní měnovou politiku a její kroky významně politiku jako takovou ovlivňují a jsou jí rovněž ovlivňovány. Měnová politika se stala skutečnou reálnou politikou, která má bezprostřední dopady na životy všech občanů, ale je bez adekvátní politické zodpovědnosti a kontroly.“

REKLAMA

Následuje shrnutí milníků vývoje měnové politiky ve Spojených státech, v Evropě i českém prostředí, shrnutí tématu finanční krize 2008 a evropské dluhové krize, vše v souvislostech s měnovou politikou. Výkladem je protkán kritický pohled, jako že „nákupy vládních dluhopisů ECB fakticky ztratila svou nezávislost a začala za vlády řešit jejich fiskální problémy“, že se provádí „skrytý fiskální transfer, dělaný pod pokličkou měnové politiky“.

Navazující kapitola se zbývá novými dilematy a mezemi měnové politiky: „Co ale přinese fáze oživení a růstu v zemích, kde vlády v recesi nalijí do ekonomik příliš velké objemy peněz? A nepřináší nalévání peněz již dnes nebezpečí, které je nazýváno tvorbou cenových „bublin“ na některých významných trzích? Bublin, jejich „prasknutí“ může vyvolat další finanční turbulence?“

Probíraná dilemata pak zahrnují mnoho otázek, počínaje ignorováním bublin a péče o finanční stabilitu, přes tendence k rostoucím regulatorním a administrativním zásahům, až po diskusi toho, že „každé opatření, zvyšující bezpečí vkladatele a věřitele, a každá další regulace, zároveň vytváří obrovský morální hazard“.

Netradiční (nouzová) měnová politika

Centrální bankéři mohou být „díky svému úřadu značně „mocní“, ale zdaleka ne všemocní – protože zdaleka všemocná není ani měnová politika. V posledním období jsme dokonce svědky selhávání jejich tradičních nástrojů a hledání nouzových řešení.“ Nové doby přinášejí nové výzvy a nejinak je to mu v měnové politice. Ta se ale octla ve slepé uličce a hledá netradiční nástroje, které by ji z ní vyvedly.

Nízké i záporné úrokové sazby, nákupy aktiv centrálními bankami za nově emitované peníze, finanční poučky postavené na hlavu. Ve víře v cílování inflace už vývoj množství peněz, včetně objemu úvěru, není středem pozornosti a pro stanovení úrokových sazeb a měnovou politiku nehraje roli. Rostoucí hrozbou jsou vládní dluhy i skutečnosti, že tyto jsou financovány mnohdy za velmi nízký úrok.

REKLAMA

„Zadluženost vyspělé části světa může v nejbližších desetiletích mít vážnější důsledky, než se očekává,“ píše Stanislava Janáčková. Evropská unie je na tom hůře než Spojené státy, evropská ekonomika je „sešněrovaná neúprosnou regulační a unifikační aktivitou Bruselu“.

V závěrečné části knihy se autorka věnuje nekonvenčním (nouzovým) nástrojům měnové politiky, zmiňuje deflační tendence a klade otázku, zda deflace „má měnové příčiny a zda ji lze „přetlačit“ měnovou politikou“. Odpověď zní, že „dnešní deflace je specifická v tom, že není primárně způsobena nedostatkem peněz. Dnešní deflační tendence jsou přímým následkem finanční krize roku 2008 a následkem recese. A finanční krize byla původně vyvolána naopak nadbytkem peněz v USA“.

Bez pozornosti nezůstalo ani kvantitativní uvolňování, záporné úrokové sazby a „protideflační znehodnocování měny přímou manipulací s kurzem“, tedy tomu jak v listopadu 2013 Česká národní banka přistoupila k „cílené manipulaci s kursem“ české koruny. Závěrem je kapitola o bídě měnové politiky a hypotéza, že „znehodnocování měn nemůže vyspělým zemím dlouhodobě nahradit jejich zaostávání v růstu produktivity.“

Kozel zahradníkem anebo Hlídání finanční stability

Stanislava Janáčková neopomíná zdůraznit, že množství celkové peněžní zásoby ovlivňuje finanční sektor: „Přestože formálním garantem národních měn zůstává stát a jeho centrální banka, v realitě dnes peníze do značné míry vznikají v soukromém sektoru – v sektoru bank a finančních institucí. Soukromý sektor – sektor reálné ekonomiky a sektor finanční – významně spolurozhoduje o tvorbě peněz, a skoro výlučně rozhoduje o jejich použití.“

Dodejme ve vztahu k trhům, které nás zajímají, že čím více hypotečních úvěrů je poskytnuto, tím více bankovní systém vytvoří peněz, které doputují na realitní trhy a zvýší poptávku. Když se ale vše utrhne z řetězu, mohou se fundamenty realitních investic odtrhnout od reality – může vznikat bublina.

REKLAMA

I když nemusí být uskutečňovanými kroky netradiční měnové politiky vyvolána vysoká inflace měřená indexem spotřebitelských cen (tedy CPI inflace), nově vznikající peníze a rostoucí zadlužení se může přelít do nových bublin na jiných trzích – třeba právě na trzích realit. Když splasknou ceny aktiv, třeba nemovitostí, vyjde najevo, že došlo vzhledem k reálně možnému výnosu a riziku k nadhodnocení. Dluh, kterým byla bublina financována, však zůstává, a to může otřást stabilitou bank, vést k finanční a jiným navazujícím krizím. A řešení? Ignorování bublin střídá „péče o finanční stabilitu“, tedy rostoucí regulace.

Bezbřehé nalévání peněz do finančního systému není bez rizika, všechno souvisí se vším a komerční banky hledající v podmínkách chabých výnosů vládních dluhopisů alespoň nějaké formy investic – a to může přispět ke snižování úvěrových standardů poskytnutých hypoték. „Finanční krize ukázala, že samotný finanční sektor se může stát zdrojem zásadní nestability pro celou ekonomiku, že ji svým chováním může uvrhnout do hluboké recese,“ upozorňuje Stanislava Janáčková. Nepřímo pak také poukazuje na potíže s měřením inflace: „Měření inflace pomocí indexu spotřebitelských cen, případně s přihlédnutím k cenám průmyslových výrobců, je mezinárodně uznávaná zvyklost – ale je to jen zvyklost. Překotný růst cen na trzích jiných aktiv – akcií, nemovitostí, dluhopisů – není nazýván inflací, nýbrž cenovou bublinou.“ To že se růst cen třeba právě nemovitostí utrhne z řetězu tak vlastně není inflace.

Centrální banky ale po novém přestaly bubliny ignorovat a věnují se péči o finanční stabilitu. Kritik by řekl, že je to úsilí podobné tomu, když se kozel stane zahradníkem – vždyť samy centrální banky mohou svou úrokovou politikou tyto cenové bubliny spoluvytvářet. Přehlcení finančního systému likviditou a hromadné odkupy cenných papírů jako projevy měnové politiky tlačí sazby do historicky bezprecedentně nízkých úrovní nebo i do záporu. Finanční krize ale ukázala, že je to problém, na který je nutné reagovat.

Stanislava Janáčková opět výstižně popisuje formu reakce: „V předchozím paradigmatu – kontrole peněžní zásoby – byly finanční bubliny centrální bankou přece jen lépe brzděny, protože musely s reálnou ekonomikou soupeřit o stanovený objem peněz.“

Většinový názor dnes ovšem zní, že návrat k řízení peněžní zásoby již ani není nemožný. A při cílování inflace by se kontrola bublin také mohla dostávat do rozporu s inflačními cíli. Proto má být problém bublin napříště řešen mimo rámec měnové politiky.“ A tak vedle měnové politiky centrální banky sledují další úkol – „péči o finanční stabilitu“. Podařilo se finanční stabilitu vydělit odděleně od stability měnové, kdy jde o „koncepčně jiný úkol než byla dříve role centrálních bank jako „věřitele poslední instance““. Nejde až o následnou pomoc bankám, které se ocitnou v potížích, má se „aktivně přecházet potížím bank lepší regulací a dozorem“ – uskutečňovat makroprudenční a makroobezřetnostní politiku. Jsou to kroky směřující ke zpřísňující se regulaci finančního sektoru a bank.

A budoucnost hypotečního trhu? Je klidně možné, že administrativní opatření budou stále častější.

Reference:

Janáčková, S.: Leska a bída měnové politiky. Institut Václava Klause, Praha 2015

![]()