Je zajímavé, že i když všechny předchozí velké krize ve světě, o nichž jsme v posledních letech i psali, měli různý průběh a nakonec i různé řešení a důsledky, měly také jeden stejný „startér“ – nemovitosti, resp. bublinu na realitním trhu. V předchozích dekádách se s krizemi na realitním trhu, které přerostly až do ekonomických recesí, vypořádávaly jednotlivé země po svém, protože se nestávalo, aby se tento nelichotivý stav přelil do celého regionu, resp. celého světa, jako tomu bylo naposled.

Skandinávie: rychle a důrazně

Příkladem poměrně dobrých, a hlavně efektivních a rychlých řešení krizí byly skandinávské země v osmdesátých a devadesátých letech minulého století. Šlo sice o krize, které vznikly v poměrně krátkém časovém úseku a navazovaly na sebe, ale na světovou ekonomiku až tak výrazný vliv neměly.

Ekonomické krize se rozvinuly ve Švédsku, Finsku, Norsku a vlastně i Dánsku (které je zmiňováno méně a podmínky byly poněkud jiné) hlavně díky deregulaci a liberalizaci finančních trhů, které proběhlo několik let před krizí. Společně s poměrně výrazným ekonomickým růstem docházelo k boomu v oblasti půjček a risk managementu, což vedlo k přehřívání ekonomiky. Na realitním trhu se díky extrémně nízkým úrokovým sazbám nafoukla bublina, po jejímž splastknutí se finanční sektor začal dostávat do velkých potíží a došlo k pádu několika finančních ústavů. Všechny tři země také musely čelit útokům na svou měnu.

Norsko si prožilo asi nejdelší krizi, protože bylo ovlivněno propadem cen ropy, krize zde trvala déle, ale nakonec z ní vyšlo asi nejlépe a zemi se na prodeji akcií převzatých bank podařilo ještě vydělat. Největšími propady si prošlo Finsko (nejvíce se to projevilo na nezaměstnanosti), které bylo nejmenší ekonomikou a navíc bylo poměrně úzce napojeno na Rusko, které si začátkem devadesátých let také procházelo horším obdobím. Švédsko je dnes dáváno za příklad toho, jak se má krize ve finančním sektoru řešit. Prakticky ve všech zemích došlo k tomu, čehož dnes, zejména v Evropě, nejsme schopni, a to je nastolení důvěry ve finanční sektor i přes uzavření bank, které se dostaly do problémů (a to i těch velkých).

Japonsko: opatrně a pomalu

Jak se říká, ve Skandinávii se zachraňoval bankovní systém, ale v Japonsku se zachraňovaly banky. Japonská krize byla v konečném důsledku o něčem jiném, protože jiný přístup k řešení přinesl také jiný výsledek, z něhož se země pořádně nedokázala vzpamatovat prakticky dodnes. Deregulace zde proběhla mnohem dříve, než ve Skandináviii, ale krize vypukla až v devadesátých letech, kdy se centrální banka v průběhu jednoho roku rozhodla zvýšit úrokové sazby z 2,5 % až na 6 %. Problémy se ale neřešily dostatečně rázně a bankovní sektor se s problémy potýkal i na konci desetiletí. Když nepomohla ani dodatečná likvidita ze strany centrální banky, musela řešit problém vláda z veřejných peněz. I když nakonec propad nebyl tak výrazný, trval mnohem déle, než v Skandinávii.

REKLAMA

USA: oběť sekuritizace

Zatím poslední krize, s níž se vypořádáváme dodnes, měla kromě již zmíněných aspektů, známých z minulosti, jedno specifikum, a tím bylo rozšíření tzv. sekuritizace, tzn. přesouvání dluhů na jiný subjekt, než je původní věřitel. I když je tento způsob známý již ze sedmdesátých let, jeho velký rozmach nastal koncem devadesátých let a v první dekádě nového tisíciletí.

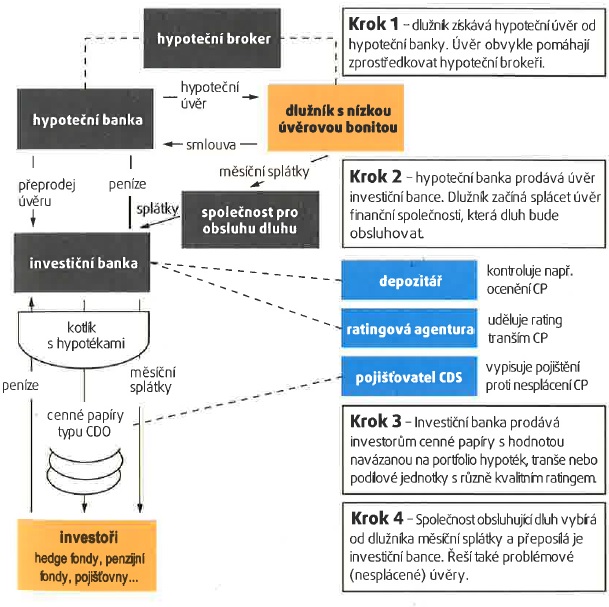

Společnými rysy s ostatními krizemi byl opět rychlý ekonomický růst, nízké úrokové sazby, deregulace a liberalizace finančního trhu, což vedlo k morálnímu hazardu (společně se zachraňováním některých velkých institucí, které se dělo již v devadesátých letech). Problémem USA ale bylo to, že banky byly po uvolnění regulace prakticky nuceny poskytovat úvěry na bydlení i slabším skupinám obyvatel, protože se zkrátka počítalo s tím, že ceny nemovitostí nemohou klesnout. Pak už to šlo jen z kopce. Nemovitosti se stavěly ve velkém, hypotéky dostávali i ti, kteří je prakticky nechtěli a banky, aby splňovaly regulatorní kritéria a mohly prakticky neomezeně půjčovat nové peníze, prodávaly tyto půjčky třetím stranám. Vymyslely se nové nástroje, díky nimž se mohly tyto půjčky obchodovat na finančních trzích a zapojit se tak mohly i investiční banky. Vznikly velmi dobře známé collateralized debt obligations (CDO – zajištěné dluhové obligace) apod. K jejich vytváření se pak zakládaly specializované instituce, Special puropose entity (SPE), resp. Special purpose Vehicle (SPV), které měly účetnictví odděleny od mateřské banky a rovněž se podílely na vylepšování rozvah bank.

V těchto cenných papírech pak byly pomíchané jak dobré úvěry, tak i ty méně kvalitní, a bohužel i ty vysloveně špatné (sub-prime hypotéky), díky ratingovým agenturám (a vysokému ohodnocení u SPV, které tyto cenné papíry vytvářely), však byly velmi žádané – byly považovány za bezpečné. Jejich ohodnocení komplikovala složitá struktura, které prakticky nikdo nerozuměl (když vznikaly CDO navázané na jiné CDO, tzv. squared CDO, kryté dalšími CDO, nemohl jejich podkladové aktivum poznat skutečně nikdo).

Pro pochopení, jak v případě špatných hypotečních úvěrů v amerických bankách sekuritizace fungovala, si připojíme graf (zdroj obrázku: kniha Co s tou krizí od autorů Miloše Filipa a Romana Pospíšila).

Jak to všechno dopadlo, již víme. Přesycený realitní trh přestal generovat výnosy, protože tolik nemovitostí si prostě kupce nemohlo najít, zejména ne za tak vysoké ceny. Dlužníci se špatnými úvěry najednou dlužili mnohem více, než byla hodnota jejich nemovitosti a jelikož se zvyšovaly úroky, nebyli schopni své hypotéky splácet. A hodnota cenných papírů, jejichž objem se počítal v bilionech dolarů, najednou nebyla tak vysoká, jak si kupující (kteří je často nakupovali na páku) mysleli. Výprodeje, panika a nakonec nedůvěra na finančních trzích, kdy se každý bál půjčovat a investovat, však nevedla, tak jako na severu Evropy, k uzavírání, resp. řízenému bankrotu některých velkých bank, ale k záchraně těch, které byly „too big to fall“, aby se z nich po několika letech staly ještě větší instituce. Celá ekonomika, a zejména úspěch finančních trhů dnes funguje jen díky „kapačkám“ ve formě kvantitativního uvolňování a nikdo zatím neví, jak to bude vypadat, když se Fed rozhodne s jeho omezováním.

![]()