Objem sjednaných hypoték v roce 2015 překonal všechna očekávání. Díky enormní poptávce se bankám podle všeho podařilo naplnit roční plány, přesto jsme v závěru roku zaznamenali ještě 3 výrazné cenové pohyby směrem dolů.

Někde sazby klesají, jinde rostou

Snížení úrokových sazeb oznámila UniCredit Bank, která zlevnila hypotéky s 3– a 5letou fixací o necelou desetinu procentního bodu. Minimální dosažitelná sazba tím klesla na 1,59 %, nicméně její získání podmiňuje banka splněním několika podmínek včetně pojištění schopnosti splácet úvěr. Bez pojištění začínají sazby UCB na 1,89 %. Druhou bankou, která se rozhodla snížit sazby, byla GE Money Bank, která v rámci akční nabídky „Vánoční úrokové sazby“ zlevnila 3 a 5leté fixace při LTV do 70 % o celé 4 desetiny procentního bodu. Třetí v pořadí byla Hypoteční banka, která sice na konci měsíce ukončila svou kampaň, ale nové sazebníkové ceny jsou ještě o pár setin pod úrovní ukončené kampaně. Ne všechny banky však v prosinci zlevňovaly. Opačným směrem se vydaly Expobank a Oberbank, a na předkampaňovou úroveň se vrátily sazby Raiffeisenbank, což se rovněž promítnulo v indexech nabídkových sazeb.

REKLAMA

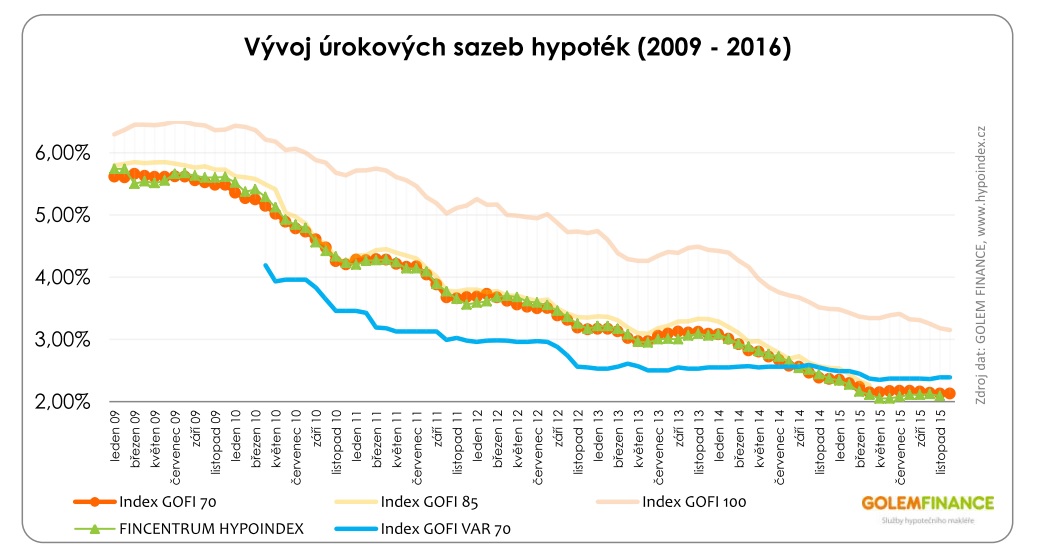

Pohyby v nabídkových cenách směrem nahoru i dolů mají za výsledek stagnaci ukazatelů průměrných nabídkových sazeb. Titulní index GOFI 70, který měří průměrnou cenu u hypoték do 70 % LTV*, zůstal v prosinci na listopadové hodnotě 2,13 %. A na stejné hladině tentokrát zůstal i index GOFI 85, jehož aktuální hodnota činí 2,27 %. Jediným indexem, který v prosinci meziměsíčně klesl, byl GOFI 100 s aktuální hodnotou 3,15 %, což je o 3 setiny méně než v listopadu.

Průměrná nabídková sazba hypoték s plovoucí (floatovou) sazbou se i nadále pohybuje zhruba 2 desetiny procentního bodu nad indexem fixních sazeb. Aktuální hodnota GOFI 70 VAR indexu činí 2,39 %.

Tip: Přehledné srovnání aktuálních úrokových sazeb jednotlivých bank najdete v našem srovnávači nejlepších sazeb hypoték.

Oproti stejnému období loňského roku jsou nyní nabídkové sazby zhruba o 2 – 3 desetiny procentního bodu níže, což v případě 2milionové hypotéky s 20letou splatností znamená rozdíl v měsíční splátce v řádu několika stokorun. Sazby neklesají již tak rychle jako v přechozích letech a při meziročním porovnání nákladovosti financování hraje nyní mnohem větší roli pořizovací cena nemovitosti, případně ceny prací a materiálu pokud se jedná o rekonstrukce. V obou případech na trhu pozorujeme spíše rostoucí trend.

REKLAMA

Tip: Úroveň finanční náročnosti pořízení vlastního bydlení monitorujeme v rámci indexů dostupnosti bydlení. Komentář k prosincovým statistikám budeme publikovat příští týden.

Sazby hypoték by v roce 2016 neměly růst

Jsme teprve na začátku roku 2016 a vývoj sazeb a poptávky po hypotékách určuje celá řada faktorů, jejichž sílu a směr nejde ve stávajícím dynamickém období dost dobře predikovat. Základem našich odhadů budoucího vývoje je hladina úrokových sazeb ČNB, od které se odvíjí cena peněz, za kterou si banky půjčují. ČNB neplánuje úroveň úrokových sazeb měnit před koncem roku 2017, což dává docela slušný předpoklad, že ani sazby hypotečních úvěrů se nebudou v roce 2016 nijak zásadně měnit.

REKLAMA

Vývoj úrokových sazeb na mezibankovním trhu (IRS 3 a 5 let)

Nicméně mezibankovní trh není imunní proti vývoji v zahraničí a zrovna v posledních týdnech vidíme na mezibankovním trhu výrazný růst ceny 3 a 5 letých úrokových swapů vyplývající z rozhodnutí Evropské centrální banky tlumit tisk peněz, které trhy do jisté míry překvapilo. Ovšem ani růst sazeb na mezibankovním trhu nemusí automaticky znamenat zdražování hypoték. Každá banka má více zdrojů, z kterých financuje své úvěrové aktivity a pokud budou banky schopné opatřit si dostatek peněz jinde a levněji (hypotečních zástavní listy, klientské vklady atp.) mohou konečné ceny pro klienty zachovat.

„Podobný vývoj jsme mimochodem zaznamenali v květnu loňského roku, kdy mezibankovní sazby rostly, ale banky se zdražování hypoték dlouhou dobu bránily a indexově pak hypotéky zdražily jen o pár setin procenta,“ říká Libor Ostatek, ředitel makléřské společnosti GOLEM FINANCE.

Velké banky, jak alespoň vyplývá z nedávného článku na portálu iHNed.cz, zatím zvyšování sazeb neplánují, což považujeme za pozitivní signál. A pokud by došlo v lednu k propadu poptávky, nevylučujeme dokonce ani možnost poklesu sazeb související se snahou bank poptávku opět nastartovat a udržet či posílit vlastní tržní podíl.

* LTV = poměr mezi částkou úvěru a zástavní hodnotou nemovitosti

Zdroj : GOLEM FINANCE, banky, patria.cz

![]()