Úrokové sazby hypoték klesají již 15 měsíců v řadě. Průměrná nabídková sazba klesla v únoru o dalších 5 setin procentního bodu na 2,30 %. Druhým faktorem pozitivně ovlivňujícím úroveň dostupnosti bydlení v ČR je úroveň průměrných příjmů domácnosti. Po aktualizaci dat Českého statistického úřadu je patrné, že českým domácnostem se dařilo v roce 2013 o něco lépe a růst příjmů očekáváme i v letošním roce. V opačném směru však působí rostoucí ceny nemovitostí. Podle aktuálních statistik portálu RealityČechy.cz vzrostla v únoru průměrná cena bytů o 30 000 Kč na 1,84 milionu korun. V meziročním srovnání jsou ceny bytů v tuto chvíli již o 110 000 Kč výše.

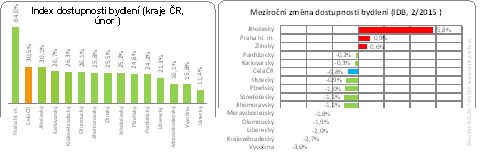

Výsledkem působení těchto tří faktorů, kde negativně působí pouze růst cen bytů, je meziroční zlepšení úrovně dostupnosti vlastnického bydlení. Index dostupnosti bydlení, který měří, jak velkou část čistého příjmu musí domácnost vynaložit na splátku hypotéky, v únoru dosáhl hodnoty 30,5 %. Oproti stejnému období loňského roku zatížení domácností hypoteční splátkou kleslo o 1 procentní bod. Tehdy při průměrné ceně 1,73 mil. Kč a úrokové sazbě 3,00 % hodnota indexu činila 31,4 %.

Z pohledu jednotlivých regionů České republiky k největšímu meziročnímu zlepšení dostupnosti bydlení došlo v Královehradeckém, Libereckém kraji a na Vysočině, kde průměrná cena bytů opět klesla pod 1 milion korun a oproti loňsku je nižší o 120 000 Kč. Na opačném konci je Jihočeský kraj, kde díky nárůstu průměrných cen bytů o 460 000 Kč vzrostlo zatížení domácností o bezmála 6 procentních bodů.

V absolutních číslech nejlepší míru dostupnosti dlouhodobě vykazuje Ústecký kraj (11,4 %), Moravskoslezský (15,5 %) kraj a Vysočina (16,1 %). Naopak největší zátěž pro rozpočet domácnosti znamená pořízení bytu v Praze, kde průměrná cena bytů za posledních 12 měsíců vzrostla o 410 000 a aktuálně činí 4,38 milionu korun. Tamní domácnosti i při vyšších příjmech vynaloží na splátku hypotéky více než polovinu svých průměrných čistých příjmů.

Průměrný byt za necelých 5 ročních příjmů

REKLAMA

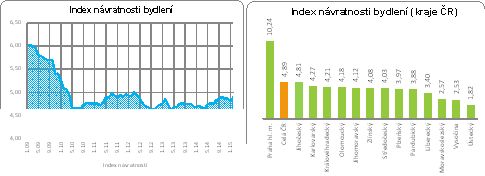

Druhou z metod, jak měřit úroveň dostupnosti bydlení ovšem s vyloučením vlivu ceny financování, představuje index návratnosti bydlení, který vyjadřuje, kolikanásobek čistých ročních příjmů potřebuje česká domácnost k pořízení bytu o průměrné ceně.

Vzhledem k dlouhodobému nárůstu cen nemovitostí dochází u nás k postupnému prodlužování návratnosti bydlení, resp. násobku čistých ročních příjmů, které je třeba k pořízení vybraného bytu. Na celorepublikové úrovni a za všechny byty nyní index návratnosti bydlení dosahuje hodnoty 4,89 roku. Jinými slovy, průměrná česká domácnost by musela 5 let spořit všechny své čisté příjmy, aby si mohla by si pořídit byt v hodnotě 1 837 942 Kč.

Podobně jako v případě indexu dostupnosti bydlení existují mezi jednotlivými regiony ČR velké rozdíly a navzdory růstu celorepublikového průměru jsou v ČR regiony, kde ceny bytů ještě nezačaly růst a index se stále neodlepil od rekordních minim. Jedná se například o Moravskoslezský kraj s průměrnou cenou 0,85 mil. Kč a hodnotou návratnosti bydlení na úrovni 2,57 let.

Opačná situace panuje v Praze, kde během jediného roku průměrná cena vzrostla o 410 000 Kč a index návratnosti bydlení díky tomu vyskočil z loňských 9,47 let na 10,24 roku. Z pohledu lidí uvažujících o vlastním bydlení statisticky nejlepší dostupnost bydlení nabízí Ústecký kraj s návratností bydlení na úrovni 1,82 roku.

Jak dlouho budou ještě levné hypotéky vykrývat růst cen nemovitostí?

Stávající situace na trhu hypoték nahrává pořízení vlastního bydlení. Hypotéky jsou rekordně levné a mírný pokles sazeb očekáváme i v nadcházejících měsících. Se zpomalujícím tempem poklesu sazeb však bude hrát stále větší roli cena nemovitostí, neboť levnější financování nebude stačit na vykrytí pohybu ceny a tím pádem bude docházet k pozvolnému zhoršování – nárůstu indexu – dostupnosti bydlení.

Stále častěji se naši hypoteční makléři setkávají se záměrem klienta koupit nemovitost a tu dále pronajímat. V případě pořízení nemovitosti za účelem dalšího pronájmu však do rozhodování vstupuje kromě pořizovací ceny a nákladů na financování také potencionální výnosnost pořízené nemovitosti v dané lokalitě. Hodně v tomto směru může napovědět buy-to-let index, pro jehož tvorbu nyní sbíráme data a ověřujeme výstupy. V případě koupě nemovitosti k dalšímu pronájmu doporučujeme spojit síly se zkušeným hypotečním makléřem, který má detailní přehled o nabídkách jednotlivých bank a dokáže klientovi vyjednat nadstandardní podmínky úvěru.

Upozornění k „přecenění“ indexů z důvodu aktualizace statistiky ČSÚ u čistých příjmů domácností:

Na přelomu roku provádíme aktualizace čistých příjmů domácností podle statistiky ČSÚ. Statistika ČSÚ logicky nepracuje s aktuálními daty a její údaje jsou zpožděné v řádu 1 roku. Pro aktuální hodnoty indexu musíme tedy využít metodu reálných dat čistých příjmů z předminulého roku a odhad vývoje těchto příjmů pro minulý a následující rok.

Přecenění čistých příjmů domácností v lednu 2015:

-

Došlo k aktualizaci čistých příjmů domácnosti za rok 2013, dle ČSÚ

-

V roce 2014 očekáváme, že příjmy rostly o 1,8 % a v roce 2015 budou růst o 2,1 %.

Tato aktualizace čistých příjmů domácnosti se projevila změnou úrovně indexů v letech 2013 a 2014. Konkrétní hodnoty indexů jsou patrné z našich statistik

Zdroj : GOLEM FINANCE, www.realitycechy.cz, Český statistický úřad (ČSÚ)

![]()