17. 01. 2018

Subjekty:

GOLEM FINANCE

Loni lidé investovali do bydlení rekordní částku. Kolik to bylo?

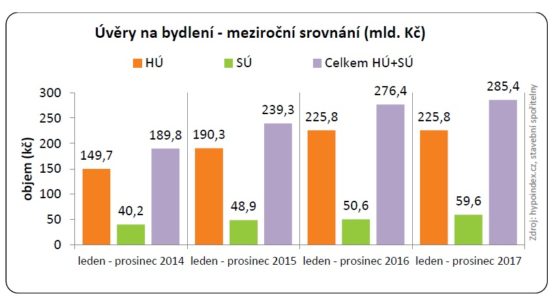

Známe výsledky bank i stavebních spořitelen za rok 2017. Banky zopakovaly svůj výsledek z roku 2016 a půjčily celkem 225 mld. Kč. Stavební spořitelny si polepšily a rozpůjčovaly dalších téměř 60 miliard korun. Například v porovnání se státními výdaji na výstavbu silnic a železnic se jedná o více než 3násobnou částku.

![]()

Hypotéky: Méně lidí si půjčuje vyšší částky

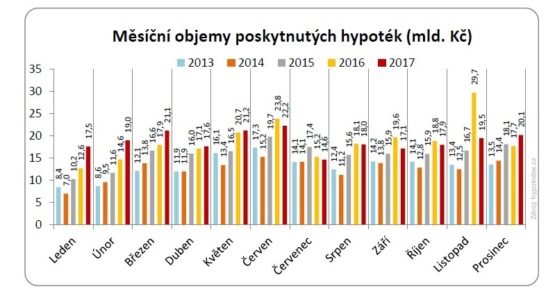

Banky v prosinci dle dnes zveřejněných dat serveru hypoindex.cz* sjednaly 9351 hypoték (y/y +7,7 %) v objemu 20,138 mld. Kč, což je o 14 procent více než rok před tím. Banky v prosinci překvapily. Jedná se o nejlepší prosincový výsledek v historii. Průměrná výše úvěru činila 2,015 mil. Kč, což je o 19 000 méně než rok před tím, nicméně na celoroční bázi průměrná výše úvěru vzrostla z 1,97 mil. Kč na 2,06 mil. Kč.

V součtu za celý rok bylo loni celkem poskytnuto 109 618 hypoték (y/y -4,4 %) v celkovém objemu 225,8 mld. Kč, což je téměř „na chlup“ stejně, jako v roce předchozím.

„Navzdory menšímu počtu sjednaných úvěrů dosáhly banky v objemu stejného výsledku jako rok před tím. Podmínky pro financování bydlení byly v loňském roce i přes růst cen nemovitostí a úrokových sazeb excelentní a to se projevilo také v přetrvávající vysoké poptávce po hypotékách. Vyšší ceny nemovitostí a růst segmentu výstaveb a prodejů bytů v novostavbách pomohly posunout průměrnou výši hypotéky nad 2 miliony korun. A růst průměrné výše úvěru je tím, co pomohlo bankám k zopakování rekordního výsledku z roku 2016,“ říká Libor Ostatek, ředitel společnosti GOLEM FINANCE, která se specializuje na poradenství v oblasti hypoték a úvěrů ze stavebního spoření.

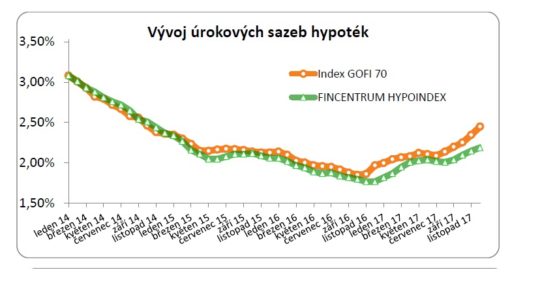

Sazby meziročně narostly

Průměrná úroková sazba v prosinci sjednaných hypoték činí 2,19 %. Oproti předchozímu měsíci hodnota indexu vzrostla o 4bps. Rok před tím se hypotéky v průměru sjednávaly se sazbou 1,77 %.

„Nabídkové sazby měřeném naším indexem GOFI70 jsou stále ještě o něco výše. Prosincová hodnota činila 2,45 %. Očekáváme, že realizační sazby se během několika měsíců opět přiblíží cenám nabídkovým,“ říká Libor Ostatek, ředitel společnosti GOLEM FINANCE, která se specializuje na poradenství v oblasti hypoték a úvěrů ze stavebního spoření.

Celoroční průměr úrokových sazeb sjednaných hypoték* činí 2,02 %. Rok před tím to bylo 1,89 %. Vzhledem ke stabilizaci cen na mezibankovním trhu očekáváme nyní i dočasnou stabilizaci nabídkových sazeb hypoték. Dočasnou z toho důvodu, že ČNB na letošní rok avizovala minimálně dvojí zvýšení sazeb, což hypotéky ovlivní.

Stavební spořitelny poskytly méně úvěrů. Ale půjčily víc. Jak to?

Stavební spořitelny poskytly v roce 2017 úvěry za 59,6 mld. Kč, což je o 18 % více než v roce předešlém. Na první pohled velmi uspokojivé číslo, na druhou stranu je vidět výrazné zpomalení tempa růstu objemu v 2. pololetí a faktický meziroční pokles celkového počtu sjednaných úvěrů (y/y -6%). Růstu spořitelny dosáhly podobně jako hypoteční banky díky vyšší průměrné částce úvěru, která meziročně vzrostla o 25 %.

Tahounem je Modrá pyramida, kde průměrná výše přesahuje 1,2 mil. Kč. Průměr trhu (včetně MPSS) je 808 tis. Kč. Největší meziroční růst produkce má MPSS (y/y +55 %). Následuje RSTS (+41 %) a Buřinka (+28 %). ČMSS a WSS za uplynulý rok zaznamenaly pokles: ČMSS -5 % a Wüstenrot -12 %.

V počtu nově sjednaných smluv spořitelny za loňským rokem zaostaly o 10 %. Nových smluv bylo loni 426 000. Rok před tím 474 000. Tato ztráta však vznikla v 1. pololetí. V druhém již počty nových smluv výrazně rostly, což je pro stávající rok optimistické. V úvěrové oblasti budou muset letos spořitelny přidat.

Rekord v úvěrech na bydlení

Celkově bylo loni na bydlení rozpůjčováno přes 285 miliard korun, což je nový absolutní rekord. Jen pro porovnání o jak velkou částku se jedná: na dopravní infrastrukturu (silnice a železnice) šlo loni ze státního rozpočtu 78 mld. Kč.

Výhled do roku 2018

Zásadní roli v poptávce po úvěrech na bydlení hraje míra nezaměstnanosti a příjmy českých domácností. Oba tyto parametry by se v letošním roce neměly nijak zásadně zhoršit.

„Pokud úrokové sazby zůstanou pod 3 procenty, což zatím předpokládáme, poptávka po vlastním bydlení nebo rekonstrukcích bude i v letošním roce velmi silná. A v kombinaci s pokračujícím trendem růstu průměrné výše úvěru mají letos banky i spořitelny velký potenciál zopakovat, nebo se přiblížit se objemovým výsledkům uplynulých dvou let. V případě hypoték by se objem mohl pohybovat mezi 190 a 210 mil. Kč. V případě stavebních spořitelen mezi 55 a 65 mld. Kč,“ říká Libor Ostatek a dodává: „To vše samozřejmě za předpokladu, že bude dostatečná nabídka nemovitostí ke koupi nebo příležitostí pro další výstavbu.“

Zdroj: GOLEM FINANCE, Stavebky.cz, Hypoindex.cz

![]()