18. 07. 2017

Subjekty:

GOLEM FINANCE

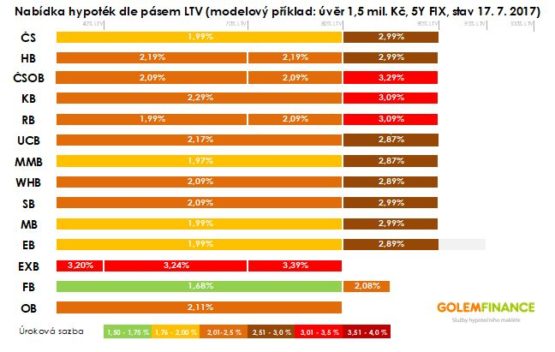

Regulace má za důsledek unifikaci hypoték

Před tím, než centrální banka začala skrze svá doporučení regulovat limity poskytovaných hypoték, zásadními milníky byly hranice 70, 85 a 100 % a banky mohly využívat „vstřícnější“ pásmování jako jednu z konkurenčních výhod. Nyní se nabídka láme na 80 % a rozdíly skoro neexistují.

![]()

Úrokové lístky hypotečních bank v posledních měsících prošly malým zemětřesením. ČNB bankám doporučuje poskytovat hypotéky pokrývající maximálně 90 % zástavní hodnoty nemovitosti (LTV) a úvěry mezi 80 a 90 % mohou tvořit jen 15 % produkce. Z původní struktury úrokových lístků prakticky nezůstal kámen na kameni.

Výše úrokové sazby se liší podle poměru zástavní hodnoty nemovitosti a výše úvěru. Pro tento poměr se používá zkratka LTV*. Zjednodušeně: čím vyšší LTV, tím vyšší riziko pro banky a tím pádem také vyšší nabídková úroková sazba. Ještě před tím, než centrální banka začala skrze svá doporučení trh regulovat, zásadními milníky byly úrovně hranice 70, 85 a 100 % LTV.

Tip: Jak vypadala nabídka bank z pohledu LTV na začátku letošního roku, se můžete podívat do článku „Kolik vám nyní banky půjčí?“, kde jsme použili obdobné grafické ztvárnění.

Od loňského června, kdy začala platit první ze sady doporučení ČNB, prakticky přestaly existovat 100% hypotéky a banky začaly zásadně měnit strukturu úrokových sazeb dle LTV. V tuto chvíli zlomovým bodem je dosažení hranice 80 % LTV. Rozdíl mezi 79 a 81% hypotékou nyní dosahuje půl, nebo až jeden procentní bod.

Specializujeme se na poradenství v oblasti financování bydlení a nabídky bank průběžně monitorujeme. Strukturu a nastavení úrokových sazeb jednotlivých poskytovatelů ilustruje následující graf, který jednak ukazuje, jaké pásmování jednotlivé banky používají u nových hypoték na bydlení a na modelovém příkladu porovnává nabídkové sazby** všech bank na trhu (v přehledu bank chybí Air Bank, která zatím nabízí pouze hypotéky, kde je účelem refinancování).

„Banky se v přístupu k LTV výrazně přiblížily, což je pozitivní ve snazším srovnání jednotlivých nabídek. Na druhou stranu z trhu mizí rozmanitost. V minulosti bylo totiž pásmování LTV jedním z důležitých nástrojů konkurenčního soupeření, což mělo pozitivní vliv na ceny úvěrů a variabilitu možností financování bydlení, říká Libor Ostatek, ředitel makléřské společnosti GOLEM FINANCE, která se specializuje na poradenství v oblasti hypoték a úvěrů ze stavebního spoření.

Pozor na LTV při refixaci

Dramatický nárůst úrokových sazeb u hypoték s vyšším LTV má negativní dopad nejen na nově schvalované hypotéky, které jsou výrazně dražší – index průměrných nabídkových sazeb úvěrů do 85 % LTV (GOFI 85) od začátku roku vzrostl z 2 procent na 2,99 %, ale i při refixaci resp. refinancování dříve poskytnutých úvěrů s vysokým LTV.

Úrokové sazby se v kategorii úvěrů nad 80 % začínají dostávat na úroveň roku 2014, takže u 3letých fixací už může u klientů docházet k tzv. rateshocku, kdy klienti v nabídce pro další fixační období najdou horší úrokovou sazbu, než jakou mají nyní. V tuto chvíli rozdíl bude +- několik desetin procentního bodu, což v měsíční splátce představuje rozdíl v řádu stokorun, ale je to jeden z průvodních jevů související s obratem vývoje úrokových sazeb, který byl do značné míry způsoben uměle. Vedle toho nabídkové sazby hypoték do 80 % LTV stagnují či spíše mírně klesají. Index GOFI 80 v červnu klesl z 2,07 na 2,04 procenta.

………………

*LTV (loan to income ratio) poměr mezi výší úvěru a zástavní hodnotou nemovitosti

** jedná se o sazby „od“, jejichž poskytnutí některé banky podmiňují sjednáním pojištění, běžného účtu nebo kreditní karty

Zdroj: GOLEM FINANCE, banky

![]()