Proč hypoteční trhy nebývale ožily?

Podmínky financování investic do realit jsou příznivé a odráží se to i v růstu nových úvěrů na bydlení a signálech růstu cen nemovitostí. V minulém roce hypoteční trhy nebývale rozkvetly. Rostl počet nově poskytnutých hypotečních úvěrů směřovaných na koupi nemovitostí, jak za účelem pořízení vlastního bydlení, tak investice. Dřívější pesimismus odvál čas a v podmínkách extrémně nízkých úrokových sazeb byly objemy nových hypotečních úvěrů nejvyšší za posledních jedenáct let.

Nižší sazby a vyšší objemy nových úvěrů

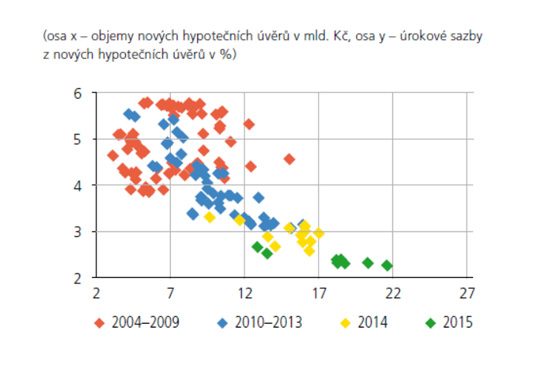

Bývaly časy, kdy inflace byla vyšší a vyšší byly i nominální úrokové sazby. Pak ale na pomoc vůči hospodářskému útlumu nastoupila měnová politika vezoucí se na politice nulových úrokových sazeb – finanční systém je úřady centrálních bank zahlcován likviditou dodávanou výkupem obligací anebo deviz. Obchodní banky hledají způsoby jak přebytečnou likviditu investovat a hypotéky se v tomto ohledu stávají jednou z významných oblastí bankovního podnikání, kam lze relativně bezpečně expandovat. A důsledek? Zatímco v letech 2004 až 2009 bylo obtížné získat hypoteční úvěr levnější než 4% (červeně vyznačené hodnoty v Grafu 1), hypotéky poskytnuté mezi rokem 2010 až 2013 již s ohledem na účtovaný úrok zlevnily až k 3% (červeně vyznačené hodnoty v grafu). Rok 2014 a 2015 znamenal posun k 2% hranici a také nejvyšší objemy nových hypotečních úvěrů (žlutě a zeleně vyznačené hodnoty v grafu).

Graf 1: Důvodem proč hypoteční trhy nebývale ožily, byl pokles úrokových sazeb, který podpořil objemy nově poskytnutých hypotečních úvěrů.

REKLAMA

Zdroj : Zpráva o inflaci IV 2015, ČNB

Zvyšující se zadlužení, růst cen nemovitostí

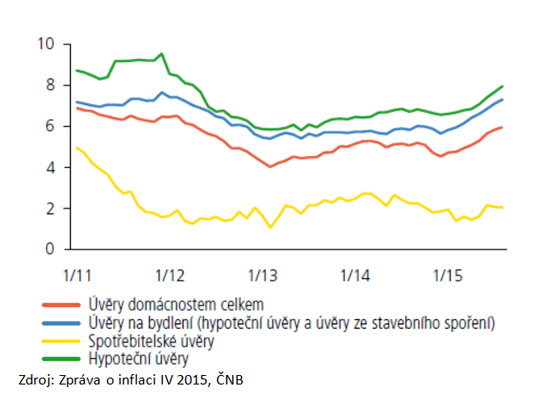

I když se celková zadluženost domácností zvyšuje, úrokové zatížení vzhledem k výši úrokových sazeb stagnuje. Úrokové zatížení se pohybovalo v blízkosti průměru za poslední čtyři roky. Úrokové marže se u rizikovějších úvěrů snížily a banky uvolnily úvěrové standardy. Ve struktuře celkové zadluženosti domácností úvěry na bydlení převažují a rostou, zatímco úvěry spotřebitelské povahy se ve vztahu k příjmům výrazněji nemění – celková zadluženost domácností v poměru k ročnímu úhrnnému disponibilnímu důchodu se pohybuje kolem 60% a úvěry na bydlení v tom zastávají větší polovinu. Spotřebitelské úvěry rostou ročním tempem růstu na úrovni kolem 2 % ročně, a úvěry na bydlení dokonce roční mírou růstu kolem 6 % ročně. Vlastně ani není divu, že levné hypotéky tlačí ceny domů a bytů vzhůru – kde je koupěschopná poptávka, tam bývá tlak na růst cen.

Graf 2: Roční míry růstu úvěrů domácnostem (%), růst hypotečních úvěrů se v roce 2015 zvyšoval.

REKLAMA

Zdroj: Zpráva o inflaci IV 2015, ČNB

Zdroj: Zpráva o inflaci IV 2015, ČNB

Dno úrokových sazeb

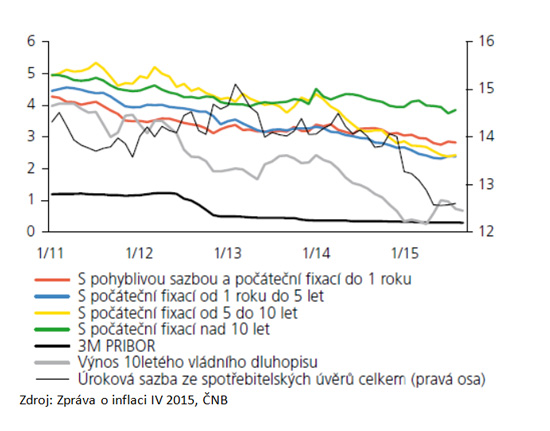

Úroková sazba z úvěrů na bydlení v roce 2015 setrvala poblíž dna. Úroková sazba u nejčastějších úvěrů na bydlení s fixací od jednoho do pěti roků se pohybovala směrem ke dvěma procentům. Před několika roky by stěží někdo řekl, že experimentální měnová politika centrálních bank může účtovanými úroky a hypotečními trhy takto zahýbat. Úvěry na bydlení se vezou na vlně výprodejů nejenom v Česku, sazby se pohybují u historického dna i v eurozóně. Tříměsíční sazby (PRIBOR 3M), za které si obchodní banky půjčují navzájem, se poslední tři roky pohybuje hluboce pod 1% sazbou. Peněž je dost, extrémně uvolněná měnová politika a množství depozit vytváří přebytek likvidity, což stlačuje sazby k zemi. Jak je zřejmé z Grafu 3, „prodraží“ se úvěry s počáteční fixací nad 10 let, kde úroková sazba setrvává kolem nominálních 4%. Úvěry s fixací od 5 do 10 let ale pomyslnou 4procentní úrokovou laťku překonaly už v roce 2014 a od té doby poklesly pod 3%. Podíl takto fixovaných úvěrů se v posledním období zvýšil, až třetina nových úvěrů na bydlení má fixaci sazby nad pět let. Teoretický obrat by mohly přinést zvýšené náklady financování bank, ale proti tomu zatím hovoří klesající výnosy vládních dluhopisů. Výnosy desetiletých vládních dluhopisů jsou ještě níže a spadly pod 1procentní hranici.

Graf 3: Úrokové sazby z úvěrů domácnostem (nové obchody, v %), v případě úvěrů na bydlení podle délky fixace. Mezibankovní úrokové míry a výnosy 10letých vládních dluhopisů atakují dříve nepředstavitelná rekordní minima.

Zdroj : Zpráva o inflaci IV 2015, ČNB

Zprávy o inflaci a hypoteční trhy

Úřad české centrální banky pravidelné ve Zprávách o inflaci hodnotí prognózu všech možných okolností, které by mohly ovlivnit inflaci. Když budeme přesnější, musíme podotknout, že sledovaným indikátorem je inflace spotřebitelských cen. Inflace cen nemovitostí cílována není, nemovitosti jsou považovány za investiční aktivum a to, že by zde mohla vzniknout cenová bublina, zůstává poněkud stranou. I tak jsou ve Zprávách o inflaci pasáže týkající se vývoje na trhu nemovitostí včetně uvedení vybraných indikátorů udržitelností cen bytů. Vývoj zadlužení související s děním na trhu s bydlením potenciálně ovlivňuje finanční (ne)stabilitu, hypoteční úvěry v selhání mohou vést k bankovní krizi a dalším problémům v reálné ekonomice.

A tak třeba loni jsme se mohli dozvědět, že po předchozím dlouhodobém zlepšování došlo k mírnému zhoršení indikátorů dostupnosti bydlení a výhodnosti jeho koupě. Třeba ve třetím čtvrtletí padla ve Zprávě o inflaci informace, že poměr ceny bytu a tržního nájemného i poměr ceny bytu a průměrné mzdy meziročně vzrostl o asi 2%. Ve čtvrtletní zprávě jsou shrnuty informace o ekonomickém vývoji a vysloveny prognózy budoucího vývoje. Bankovní rada ČNB na podkladě rozhoduje co udělat s měnovou politikou, tak aby zajistila cenovou stabilitu a předešla nestabilitě finančního systému. Zda je diskutovaný vývoj udržitelný, zda se úvěrování tak trochu nevymklo z rukou, ovšem ukáže až čas.

Zdroj : Zpráva o inflaci /IV 2015, ČNB

![]()