Tržní cena klesla, dluh zůstal, kdo zůstane nad vodou?

Kdy hrozí riziko záporného vlastního kapitálu?

Jsou doby, kdy na trhu převládá trvalý růst cen domů a bytů a pod vlivem investiční horečky dochází k investiční vlně, masy chtivých kupujících se zadlužuje a nakupují. V době úvěrového boomu se dostupnost financování zvyšuje, banky jsou v půjčování odvážnější. Jak ceny s ohledem na zájem kupujících rostou, papírové zisky těch kdo drží, narůstají. Koupíte za milion, tržní hodnota bytu vyšplhá na 1,2 milionu. Papírově jste vydělali 200 tisíc, ale dokud neprodáte, výnos je jen na papíře. Jenže když se trend otočí, a cena bytu klesne na 800 tisíc, prodělali jste. Američané by řekli že „jste pod vodou“ nebo také „vzhůru nohama“.

Když ovšem ceny nemovitostí poklesnou, může se ukázat, že někdo koupil majetek jako je nemovitost na dluh, za příliš vysokou cenu. I když třeba hodnota nemovitosti z různých důvodů poklesla, výše dluhu zůstala stejně vysoká. Pokud by se nemovitost prodala, zůstalo by „záporné jmění“. Ceny padají a vystřízlivění se dostavuje, když přijde ochlazení, recese a pokles. Ukazuje se, kteří dlužníci jsou „nazí.“ Když k tomu dojde, v ekonomických reportážích je diskutována tížívá situace dlužníků, které tíží záporný vlastní kapitál.

| Záporný vlastní kapitál |

| Záporný vlastní kapitál vzniká, pokud je hodnota nesplacené hypotéky vyšší, než tržní hodnota majetku. Pokud by byla nemovitost prodána, nebyly by získány odpovídající peníze, aby mohl být celý úvěr splacen. Jinak řečeno hodnota aktiva používaného k zajištění hypotečního úvěru je nižší než zůstatek úvěru. Nejvíce ohroženi poklesem cen nemovitostí jsou hypotéky vysokých hodnot LTV. Zde je důvod, proč se riziková marže započtená v účtované hypoteční úrokové sazbě odvíjí od hodnoty LTV. Čím více vloží vlastník, tím menší riziko pro banku. |

V době propadů je větší zásoba domů a bytů na prodej, a menší množství solventních kupujících. Když je hodně domů a bytů na prodej, jsou nuceni ti, které tíží záporný kapitál, akceptovat nižší cenu. Přilákání kupujících je často možné jen při smíření se se ztrátou. Jak ceny nemovitostí v sousedství klesají, všechny ostatní nemovitosti v sousedství klesají také. Taková zkušenost napříč světem postihla mraky majitelů, kterým se nikdy nesnilo, že by tržní ocenění jejich nemovitosti kleslo o 10%, 20%, nebo třeba i 30%, a hodnota dříve přijatého dluhu zůstala stejná.

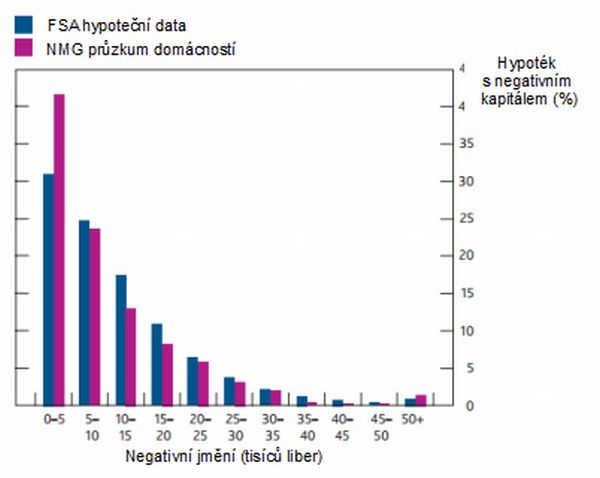

Obr. 1: Odhadované rozložení záporného vlastního kapitálu ve Velké Británii (Q1, 2009)

ZDROJ: The economics and estimation of negative equity, http://www.bankofengland.co.uk/publications/Documents/quarterlybulletin/qb090203.pdf

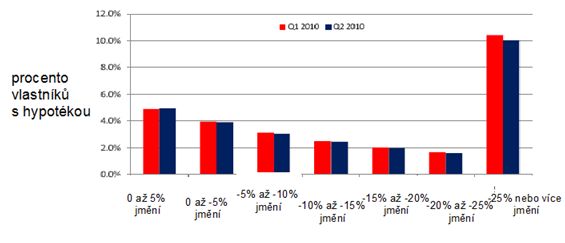

O negativním záporném kapitálu je od roku 2008 například slyšet ve Velké Británii (obr. 1), ve stejné pasti je až třetina amerických dlužníků (viz obr. 2), v případě Španělska negativního záporného jmění podle odhadů dosahuje až 25% hypoték.

Záporný vlastní kapitál aneb hypotéky „pod vodou“

Někteří lidé, kteří na svá bedra naložili před pěti lety velkorysé hypotéky, nyní pociťují záporný vlastní kapitál a uvažují co s tím. Mnozí majitelé v pasti záporného vlastního kapitálu jsou zoufalí, a snaží se přidržet jakéhokoliv stébla. Bylo by třeba skvělé nemovitost prodat a pořídit nemovitost menší, nebo jinou na méně drahém místě. Negativní vlastní kapitál to ovšem komplikuje. Podobné je to s refinancováním s cílem získat lepší úrokovou sazbu – jen stěží lze dostat půjčku, pokud zajištění nepokryje částku, kterou si chce dlužník půjčit.

| Nejvíce jsou riziku záporného vlastního kapitálu vystaveni dlužníci, kteří získali vysoké hodnoty hypoték (LTV). Čím větší je vklad investora pořizujícího nemovitost, tím více kapitálu má a tím menší je šance, že spadne do pasti záporného vlastního kapitálu. Čím více je splaceno, tím více roste vlastní kapitál a tím více klesá riziko záporného vlastního kapitálu. Je-li nemovitost dobře vybrána, například na dobře situovaném místě, zvyšuje se šance, že bude prodána za vyšší cenu. Podobně mohou tržní cenu zvyšovat vhodné rekonstrukce a alternativní možnosti použití nemovitosti. |

![]()