Hypotéky na bydlení patří mezi nejbezpečnější úvěry. Lidé si nechtějí nechat sebrat střechu nad hlavou. Navíc jsou žadatelé o úvěr prosíváni sofistikovanými skóringovými modely a banka si své dlužníky pečlivě vybírá. Jak ukazují příběhy našich čtenářů, občas až příliš pečlivě. Přesto životní situace občas zamíchá kartami a dlužník se dostane do potíží se splácením.

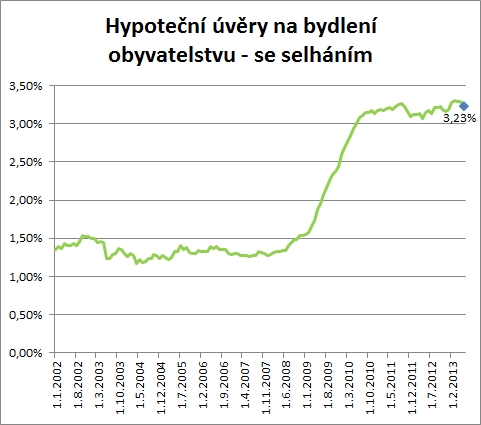

U hypoték se podíl nesplácených úvěrů dlouhodobě pohyboval s bohatou rezervou pod 1,5 %. Pak nastaly krušné chvíle, padla banka Lehman Brothers a finanční krize se rozpoutala naplno. S ní i do české kotliny zavítala recese, ze které jsme se jako jedna z mála zemí zatím neotřásli, rostoucí nezaměstnanost a finanční potíže mnoha domácností.

Nárůst nesplácených hypoték nebyl skokový, ale přesto byl intenzivní. Již do konce roku 2008 překročil podíl problematických úvěrů 1,5% hranici, nad kterou se předtím podíval pouze na tři měsíce roku 2002, a v polovině roku 2009 překonal i 2 %. V růstu se ale nezastavil ani poté – a o necelý rok později zdolal hranici 3 %, pod níž se od června 2010 již nevrátil. Naopak v letošním roce dosahuje na nové výšiny až k 3,3 %.

Graf 1: Vývoj podílu hypotečních úvěrů obyvatelstvu v selhání

Zdroj: Vlastní zpracování z dat ČNB

Výhled do budoucna není příliš optimistický. Sice pomáhají aktuální nízké úrokové sazby hypoték, které v případě refixace či refinancování úvěru sníží splátku úvěru a tím i zatížení rodinného rozpočtu, ale současná hospodářská recese zatím nebere konce a finanční rezervy domácností se postupně tenčí.

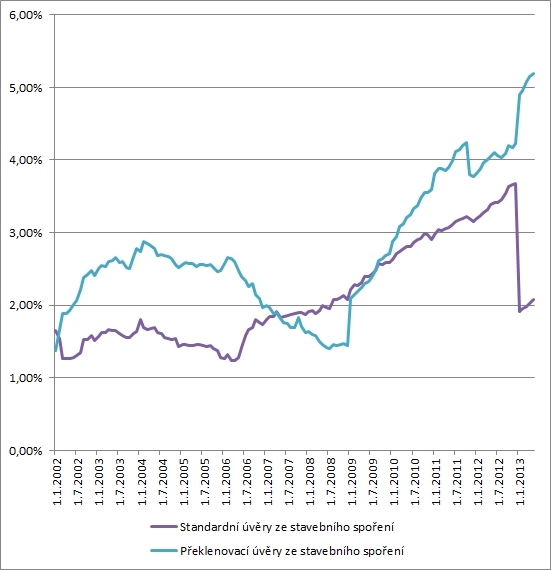

Na nemovitosti lidé ale nečerpají pouze hypoteční úvěry. V případě jiných půjček je situace ale obdobná. Nejlépe si přitom stojí řádné úvěry ze stavebního spoření.

Tabulka 1: Podíl úvěrů v selhání (k 30. 6. 2013)

|

Úvěry domácnostem celkem |

5,16 % |

|

Úvěry na bydlení obyvatelstvu celkem |

3,43 % |

|

Hypoteční úvěry na bydlení obyvatelstvu |

3,23 % |

|

Standardní úvěry ze stavebního spoření |

2,11 % |

|

Překlenovací úvěry ze stavebního spoření |

5,23 % |

|

Spotřebitelské úvěry na nemovitosti |

7,51 % |

Zdroj: Vlastní zpracování z dat ČNB

Nízký podíl standardních úvěrů ze stavebního spoření v selhání je ale spíše účetní trik než důsledek vysoké platební morálky klientů stavebních spořitelen. Podíl těchto problematických úvěrů činil ještě k 31. 12. 2012 vysokých 3,68 % a o měsíc později klesl na 1,91 % – a od té doby roste.

„Změna ve statistice úvěrů ze stavebního spoření v selhání byla zapříčiněna přechodem jedné z vykazujících úvěrových institucí na nový reportovací systém, v jehož důsledku došlo k překlasifikaci části úvěrů ze stavebního spoření v selhání do hypotečních úvěrů na bydlení v selhání,“ vysvětluje Petra Hájková z Odboru komunikace ČNB.

Vyšší podíl překlenovacích úvěrů ze stavebního spoření v selhání je dán nižším zajištěním půjčky. Mezi tyto úvěry nejsou již od ledna 2009 úvěry zajištěné nemovitostí, které byly zařazeny mezi hypoteční úvěry. Přeřazení těchto úvěrů mělo za následek skokové zvýšení podílu nesplácených překlenovacích úvěrů ze stavebního spoření z 1,45 % v prosinci 2008 na 2,09 % v lednu 2009.

Graf 2: Vývoj podílu úvěrů ze stavebního spoření obyvatelstvu v selhání

Zdroj: Vlastní zpracování z dat ČNB

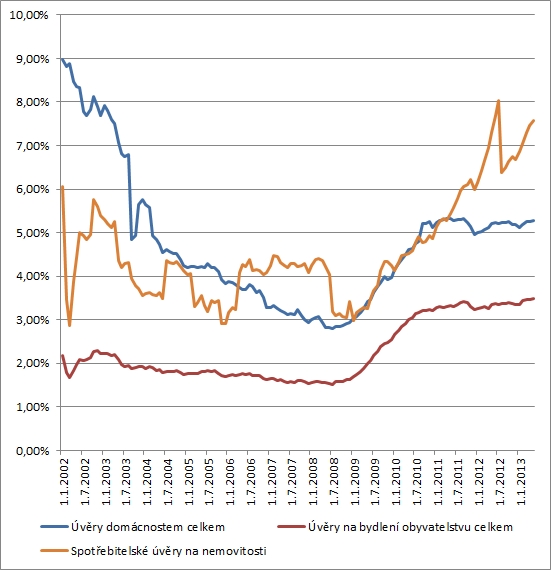

Nejvyššího podílu úvěrů v selhání z úvěrů na bydlení dosahují spotřebitelské úvěry na nemovitosti. V době růstu podílu nesplácených úvěrů od počátku finanční krize v roce 2008 kopírovaly podíl všech problematických úvěrů domácnostem, ovšem v růstu pokračovaly i po stabilizaci podílu celkových úvěrů v selhání.

Graf 3: Vývoj podílu úvěrů obyvatelstvu v selhání

Zdroj: Vlastní zpracování z dat ČNB

![]()