Hypoindex prosinec 2010: Banky poskytly hypotéky za více než 10 miliard!

Závěr loňského roku vyšel hypotečním bankám na jedničku. S výjimkou rekordního roku 2007, banky nikdy nevykázaly v posledním měsíci takové množství hypoték, jako v loňském prosinci. I přes nižší počet pracovních dnů a navzdory předvánoční atmosféře se bankéřům podařilo s klienty sjednat 6106 nových úvěrových smluv v celkovém objemu 10,289 miliard korun. To je zhruba o 2,3 miliardy více než v předcházejícím měsíci, a o 4,3 miliardy více, než ve stejném období roku 2009. Hranici 10 miliard se bankám podařilo překonat naposledy v červenci 2008, tedy jen pár měsíců před tím, než celosvětovou ekonomiku paralyzovala finanční krize a následně ekonomická recese.

Graf 1: Objem a počet poskytnutých hypoték v jednotlivých měsících

Zdroj: FINCENTRUM HYPOINDEX

Podtrženo, sečteno: díky zlepšující se makroekonomické situaci v České republice, velmi příznivému vývoji úrokových sazeb, poklesu cen nemovitostí a souběhu celé řady dalších vlivů se bankám za celý loňský rok podařilo uzavřít 50 386 hypotečních úvěrů v celkové hodnotě 84,26 miliardy korun. V meziročním porovnání to znamená 13% nárůst jak v počtu, tak objemu poskytnutých hypoték a 4. nejlepší výsledek v novodobé historii hypotečního bankovnictví v ČR.

Graf 2: Objem poskytnutých hypoték v jednotlivých letech

Zdroj: FINCENTRUM HYPOINDEX

„Hypoteční úvěry poskytnuté v roce 2010 za více než 84 miliard korun představují velmi solidní výsledek, který v podstatě odpovídá našim odhadům," komentoval výsledky FINCENTRUM HYPOINDEXu Jan Sadil, předseda představenstva a generální ředitel Hypoteční banky. "Po více než dvou letech překročil objem poskytnutých hypoték během jediného měsíce magickou hranici 10 miliard korun. Důvodů je více – mezi nejdůležitějšími spatřuji vrcholící akční nabídky bank, příznivý vývoj úrokových sazeb a pravděpodobně i novelu zákona o spotřebitelském úvěru. Každopádně výsledky roku 2010 jsou dobrou zprávou pro celý český hypoteční trh, přestože stávající nastavení úrokových sazeb je dlouhodobě těžko udržitelné a lze očekávat jejich růst,“ doplnil Jan Sadil.

| Tip: Sledujte vývoj hypotečního trhu s novým grafem Fincentrum Hypoindexu |

Mezi klienty roste zájem o pětileté fixace

Největší podíl na celkovém objemu poskytnutých hypoték si v uplynulém měsíci opět připsaly hypotéky s fixací úrokové sazby na pět let (51,9 %). Z celkových 6106 se pro tuto fixační variantu rozhodlo 3421 klientů, tedy něco málo přes 56 %. Průměrná úroková sazba hypoték s pětiletou fixací meziměsíčně poklesla o 11 bazických bodů a dočasně zakotvila na úrovni 4,21 %. Naopak nepatrný "ústup ze scény" zaznamenaly hypotéky s variabilní úrokovou sazbou, jejichž podíl činil 3,5 % z celkového počtu poskytnutých hypoték.

"Výrazný nárůst objemu byl zaznamenán u pětiletých fixací, jejichž průměrná sazba prohlubuje několikaletá minima. Klienti mají v současné době jedinečnou příležitost získat úrokovou sazbu na pětileté fixaci okolo 4 %. Za půl roku se může klidně stát, že vzhledem k maržím variabilních sazeb na tom klienti s pětiletou fixací z tohoto období budou lépe než klienti, kteří preferovali o pár desetin nižší variabilní sazbu," uvedl Josef Rajdl, vedoucí analytik společnosti Fincentrum.

Jak se bude situace na hypoteční trhu vyvíjet v následujících měsících bude bezpochyby hodně záležet na kondici českého hospodářství a také vývoji úrokových sazeb. "Dostupnost bydlení je v současné chvíli na nejlepší úrovni za poslední čtyři roky, což je jedním z důvodů výborného závěru roku 2010. Úrokové sazby jsou sice blízko svého dna, přesto se domnívám, že příznivé podmínky by měly názoru přetrvávat minimálně ještě do konce 2. čtvrtletí," říká Libor Ostatek, ředitel makléřské společnosti GOLEM FINANCE.

Pod tlakem konkurence sazby klesly během 1 roku o 1,29 p.b.

Navzdory množícím se predikcím blížícího se nárůstu úrokových sazeb, souhrnný ukazatel FINCENTRUM HYPOINDEX i nadále vykazuje klesající trend. Průměrná úroková sazba všech poskytnutých hypoték v uplynulém měsíci klesla o desetinu procentního bodu a opět se o notný kus přiblížila 4% hranici. K jejímu zdolání nyní zbývá už jen 21 bazických bodů. V součtu za celý loňský rok průměrná úroková sazba hypoték klesla o více než 1,25 procentního bodu.

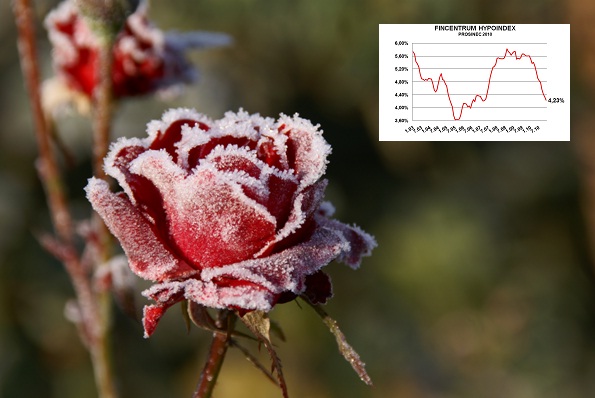

Graf 2: Vývoj úrokových sazeb hypoték – prosinec 2010

Zdroj: FINCENTRUM HYPOINDEX

| Období | leden | únor | březen | duben | květen | červen | červenec | srpen | září | říjen | listopad | prosinec |

| FINCENTRUM HYPOINDEX | 5,52% | 5,37% | 5,41% | 5,29% | 5,12% | 4,92% | 4,84% | 4,79% | 4,56% | 4,42% | 4,33% | 4,23% |

Co se týče jednotlivých fixací, tak k největšímu meziměsíčnímu propadu úrokových sazeb došlo u hypoték s úrokovou sazbou pevně sjednanou na jeden rok a pět let (-11 b.p.). Naopak nepatrný nárůst zaznamenaly hypotéky s variabilní úrokovou sazbou, které meziměsíčně podražily o 1 setinu procentního bodu.

Kde lze aktuálně ušetřit?

Úsporu na vstupním poplatku při vyřizování hypotéky nabízí Volksbank, kde klienti až do 21. února zaplatí za zpracování úvěrové dokumentace symbolickou jednu korunu. Nabídka se vztahuje jak na standardní hypoteční úvěry z nabídky banky, tak na Americké hypotéky. Poplatek za refinancování však i nadále činí 999 Kč. Hypotéky s nulovým poplatkem nyní na českém trhu nabízí Raiffeisenbank, mBank a Česká spořitelna.

Novinky na hypotečním trhu

K 1. 1. 2011 vstoupila v platnost novela zákona o spotřebitelském úvěru, která se dotýká také amerických hypoték a předhypotečních úvěrů. Banky nyní musí nově poskytovat u těchto typů úvěrů klientům údaje o RPSN (tzv. roční procentní sazba nákladů – náklady na úvěr včetně úrokové míry a započtení poplatků) a klienti mají například ze zákona možnost, od úvěru do 14 dnů od uzavření smlouvy bez udání důvodů odstoupit.

Česká spořitelna dočasně nabízí sjednání Ideální hypotéky s možností mimořádných splátek bez sankčních poplatků. Nabídka platí pro všechny hypotéky, o které si klienti zažádali v termínu od 1. Ledna do 28. února letošního roku.

Maximální výše mimořádných splátek v jednom období fixace úrokové sazby je 25 % částky úvěru pro fixaci kratší než 10 let, 50 % částky úvěru pro fixaci nad 10 let, avšak kratší než 15 let, a 75 % částky úvěru pro fixaci 15 let a více.

LBBW Bank začala klientům nabízet hypotéky s variabilní úrokovou sazbou. Pod obchodním názvem IQ plovoucí hypotéka nabízí úvěr s úrokovou sazbou navázanou na vývoj 1měsíční sazby PRIBOR určované Českou národní bankou. V současné chvíli LBBW Bank tuto variantu financování nabízí s úrokovou sazbou od 3,29 %.

Tabulka 1: Souhrnná data za měsíc prosinec 2010

| Doba fixace úrokové sazby | Všechny fixace | 1 rok | 3 roky | 5 let | Variabilní ÚS |

| Fincentrum Hypoindex | 4,23% | 4,69% | 4,30% | 4,21% | 3,29% |

| Změna oproti minulému měsíci (b. p.) | -10 | -11 | -6 | -11 | 1 |

| Průměrná výše hypotéky (tis. Kč) | 1685 | 1650 | 1847 | 1560 | 2024 |

| Měsíční splátka 1mil. hypotéky na 20 let (Kč) | 6180 | 6430 | 6220 | 6172 | 5690 |

| Měsíční splátka 1mil. hypotéky na 15 let (Kč) | 7511 | 7748 | 7549 | 7503 | 7044 |

| Účelovost úvěrů: | |||||

| Podíl úvěrů na koupi na celkovém počtu úvěrů | 65% | 66% | 54% | 62% | 54% |

| Podíl úvěrů na výstavbu na celkovém počtu úvěrů | 18% | 22% | 21% | 20% | 14% |

| Podíl ostatních úvěrů na celkovém počtu úvěrů | 17% | 12% | 25% | 18% | 32% |

Metodika FINCENTRUM HYPOINDEXu: FINCENTRUM HYPOINDEX hodnotí vývoj cen hypoték v čase. Je to vážená průměrná úroková sazba, za kterou jsou poskytovány v daném kalendářním měsíci nové hypoteční úvěry pro fyzické osoby. Vahami jsou objemy poskytnutých úvěrů. Vstupní data pro výpočty poskytují tyto banky: Česká spořitelna, ČSOB, GE Money Bank, Hypoteční banka, Komerční banka, Raiffeisenbank, UniCredit Bank, Volksbank CZ a Wüstenrot hypoteční banka.

Podmínky užívání FINCENTRUM HYPOINDEXu: FINCENTRUM HYPOINDEX je možné volně šířit pouze s označením "FINCENTRUM HYPOINDEX" a uvedením zdroje "Hypoindex.cz" (v případě internetových médií s aktivním proklikem na

http://hypoindex.cz/ ).

.

![]()