13. 07. 2018

Subjekty:

GOLEM FINANCE

Na hypotečním trhu se rozhořívá souboj o tržní podíly

Hypoteční banky stojí na rozcestí. Zvýšení sazeb ČNB a opětovný růst sazeb na mezibankovním trhu by měl dle předchozích zkušeností předznamenat i postupné zvyšování hypotečních sazeb. Ovšem zatím se tak neděje a v případě některých bank sazby dokonce klesají. Jak to?

![]()

Důležitou roli nyní hraje také chystané zpřísnění posuzování hypoték dle nového doporučení ČNB, které začne platit od letošního 1. října. Banky v tuto chvíli stojí před rozhodnutím, zda zdražit a podržet si výnosnost na nově sjednávaných obchodech, nebo využít období před zpřísněním podmínek pro poskytování hypoték a prostřednictvím cenového zvýhodnění navýšit svůj tržní podíl.

V sazebnících bank sazby zůstávají prakticky na nezměněných úrovních, ale konkurenční boj se rozhořel v úrovni časově omezených akčních nabídek – slev na úrokové sazbě, slevách na poplatcích nebo odměnách za uzavření smlouvy. Takových akcí jsme na hypotékách a úvěrech ze stavebního spoření od začátku měsíce napočítali 7 a krom toho některé banky ještě v tom samém období prodloužily platnost některých již běžících kampaní.

Akční snížení sazeb oznámila na začátku měsíce Česká spořitelna a Equa bank. Načasování spuštění této slevové akce krátce po navýšení sazeb ČNB bylo pro mnohé překvapením. Česká spořitelna tím dala najevo, že bude v letošním roce usilovat o pozici hypoteční jedničky – největšího poskytovatele hypotečních úvěrů, kterou dlouhodobě drží Hypoteční banka.

Úrokové sazby stagnují, ceny bytů však dál rostou

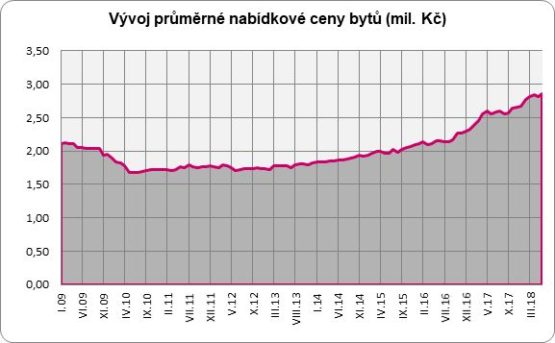

Indexy GOFI, které mapují napříč trhem průměrnou nabídkovou sazbu hypoték, zůstaly v červnu až na jednu výjimku na květnových hodnotách. Titulní index GOFI 70 již dva měsíce stagnuje na 2,54 %. Pro klienty uvažující o vlastním bydlení je stagnace sazeb hypoték dobrou zprávou. Horší je to s vývojem cen nemovitostí. Průměrná nabídková cena bytů podle našich čerstvých statistik v červnu vzrostla oproti předchozímu měsíci o 20 000 Kč a v meziročním srovnání ceny bytů vzrostly dle dat portálu RealityČechy.cz o 300 000 Kč. Zatímco loni v červnu se byty v průměru nabízely za 2,56 mil. Kč, nyní je to 2,86 milionů Kč.

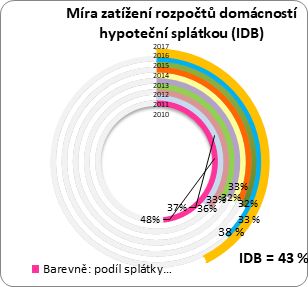

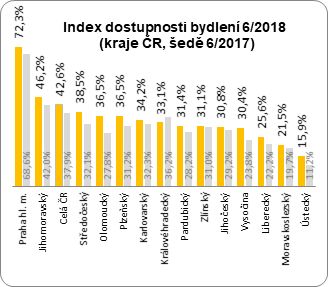

Míra zatížení rozpočtu českých domácností hypoteční splátkou díky tomu meziročně vzrostla o téměř 5 procentních bodů. Měřeno indexem dostupnosti bydlení nyní průměrná česká domácnost vynakládá na splátku hypotéky 43 % svých čistých měsíčních příjmů. Přitom loni v červnu to bylo necelých 38 %, jak ilustruje následující graf. Kromě toho uvádíme také meziroční změnu Indexu dostupnosti bydlení v jednotlivých krajích ČR.

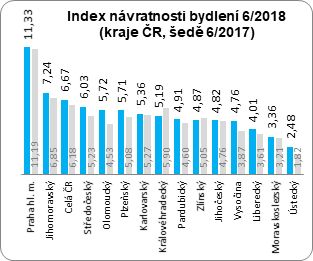

Posun v cenách nemovitostí je ještě markantnější ve vývoji indexu návratnosti bydlení, který nijak nezohledňuje vývoj cen hypoték a poměřuje pouze průměrnou cenu bytů a průměrný čistý roční příjem českých domácností. Zatímco loni v červnu průměrnou českou domácnost vyšel byt v hodnotě 2,56 mil. Kč na zhruba 6násobek čistého ročního příjmu, letos se již hodnota tohoto ukazatele i přes růst příjmové úrovně blíží 7násobku čistých ročních příjmů. Vývoj tohoto poměru mapujeme prostřednictvím Indexu návratnosti bydlení (IDB), jehož vývoj ilustruje následující graf.

Zdroj: GOLEM FINANCE, RealityČechy.cz, ČSÚ

![]()