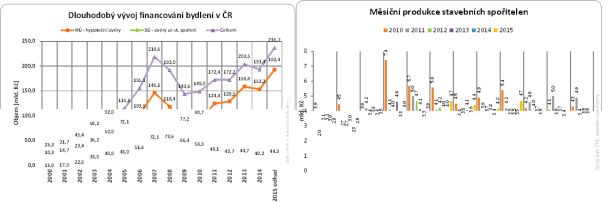

Stavební spořitelny v tvrdé konkurenci levných hypoték posledních několik let hledaly prostor pro svoje podnikání a růst. Počty i objemy sjednaných úvěrů, s výjimkou roku 2013, permanentně klesají. V letošním roce však dochází k obratu. Spořitelny se naučily v novém prostředí žít a jejich produkce po letech útlumu roste.

V září celková rozpůjčovaná částka dosáhla bezmála 4,7 miliardy korun, přitom v letech 2012, 2013 a 2014 se spořitelny nedokázaly přehoupnout přes 3,5miliardovou hranici. A podobný pohled nabízí i celoroční statistiky. Za uplynulá 3 čtvrtletí spořitelny sjednaly úvěry za 35 miliard korun, což je o 3,5 % více než zmíněném roce 2013 a o 17 % více oproti loňsku.

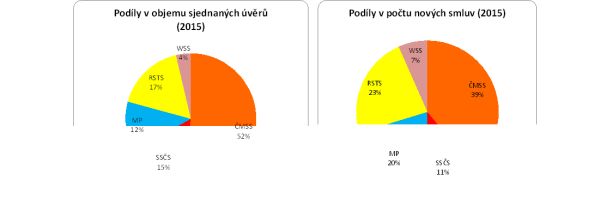

Dominantní postavení v objemu sjednaných úvěrů má Českomoravská stavební spořitelna, jejíž letošní produkce tvoří více než polovinu trhu (18,2 mld. Kč) a meziročně roste o 6 %. S velkým odstupem následuje Raiffeisen stavební spořitelna (6 mld. Kč, y/y +7 %) a Stavební spořitelna České spořitelny (5,2 mld. Kč, y/y 23 %). Na zbývajících dvou pozicích figurují Modrá pyramida (4,3 mld. Kč, y/y +81 %) a Wüstenrot stavební spořitelna (1,3 mld. Kč, y/y +146 %), jejichž objemy rostou v řádu desítek procent a daří se jim i ve sjednávání nových smluv, jak naznačuje následující graf.

Čím to, že produkce stavebních spořitelen roste?

REKLAMA

Stavební spořitelny pochopily, že ve stávající situaci mohou jen složitě konkurovat rekordně levným hypotékám. Proto hledaly nové cesty, jak oslovit klienty a jak je vidět, uspěly. Objem sjednaných úvěrů od začátku letošního roku pozvolna roste bez ohledu na to, že hypotéky v první polovině roku teprve hledaly úrokové dno. Úrokové sazby a poplatky jsou při hledání nejvýhodnějšího řešení financování důležité, ale nemohou být vším. Financování prostřednictvím stavebního spoření má několik specifik, ve kterých mu hypotéky mohou jen složitě nebo vůbec konkurovat a stavební spořitelny a zkušení hypoteční makléři to vědí.

V čem je stavební spoření lepší než hypotéka?

Stavební spoření má své silné a slabé stránky. Například výborně funguje u menších částek jako doplněk hypotéky nebo jako úvěr na vylepšení bydlení (rekonstrukce, modernizace). Jedním z parametrů, který spořitelnám pomáhá oslovit segment klientů, na které hypoteční banky nedosáhnou, je minimální výše úvěru. Zatímco hypotéky startují na 300 000 Kč, stavební spořitelny mají minimální výši úvěru výrazně nižší. Oproti hypotečním bankám nabízejí stavební spořitelny vedle standardních úvěrů také tzv. nezajištěné úvěry, kde nevyžadují zástavu nemovitosti a i přes vyšší cenu dokážou výborně posloužit například při koupi družstevního bytu (vlastnických práv k užívání).

Ke zvýšení konkurenceschopnosti v oblasti cen, která však z principu nemůže být nikdy snadno srovnatelná, se snaží stavební spořitelny ještě zkorigovat cenu peněz na vstupu. Vzhledem k menším objemům úvěrů mají nyní stavební spořitelny do jisté míry přebytek likvidity, ale cena, za kterou si peníze od klientů „nakoupily“, je svazuje.

REKLAMA

Průměrná úroková sazba úvěrů ze stavebního spoření v srpnu vzrostla z červencových 3,88 % na 3,95 %, jak vyplývá z dat České národní banky. Oproti tomu průměrná úroková sazba hypoték – měřeno indexem nabídkových sazeb GOFI – se aktuálně pohybuje na úrovni 2,16 %.

V rámci snižování nákladů na vstupu se spořitelny snaží staré, vysoce úročené smlouvy ukončovat. Problém je však v tom, že příliv nových klientů zadrhává – počet nově uzavřených smluv po 3. čtvrtletí je o 100 000 menší než loni – a tak spořitelny ve střednědobém horizontu mohou mít problém s potřebnou mírou likvidity. Svůj podíl na tom má omezení disponibility u smluv pro nezletilce, kdy od roku 2014 musí výpověď smlouvy a užití prostředků posvětit opatrovnický soud.

Stavební spořitelny chtějí více konkurovat spotřebitelským úvěrům

Do jisté míry omezením pro stavební spořitelny představuje striktní účelovost stavebního spoření, které může být využito pouze na bytové účely. I s tou se spořitelny snaží v posledním roce něco udělat. Pohled spořitelen na to, co je a co není bytovým účelem, je nyní celkem roztříštěný a rozdíly jsou například ve financování vybavení domu či bytu. Stavební spořitelny proto aktuálně připravily společný návrh na rozšíření účelovosti stavebního spoření a chtějí si od vlády nechat schválit, na co mohou půjčovat a účelovost otevřít i na financování rekreačních nemovitostí a vybavení domácnosti, čímž by mohly ještě lépe konkurovat spotřebitelským úvěrům. Cenová výhoda by v tomto případě byla na straně stavebních spořitelen.

Nárůst sazeb hypoték bude hrát spořitelnám do karet

Stavební spořitelny, jak vidno, správně identifikovaly svou pozici na trhu mezi hypotékami na jedné straně a skrze rozšiřující se účelovost mezi spotřebitelskými úvěry na straně druhé. Hypotékám spořitelny konkurují specifickými vlastnostmi a spotřebitelským úvěrům cenou, přičemž v obou oblastech mají potenciál na posílení. V případě spotřebitelských úvěrů bude klíčové, zda se podaří rozšířit spektrum financovatelných účelů. V případě hypoték je zřejmé, že sazby nemohou na stávající úrovni zůstat do nekonečna a v okamžiku kdy začnou hypotéky zdražovat, je pravděpodobné že poroste i zájem o úvěry ze stavebního spoření. Obojí však platí za předpokladu, že bude systém stavebního spoření vyvíjet přirozenou cestou bez zásadních parametrických úprav jako je například výše státního příspěvku.

Zdroj : GOLEM FINANCE, stavební spořitelny, www.financninoviny.cz, www.acss.cz

![]()