09. 01. 2017

Subjekty:

GOLEM FINANCE

S dostupností bydlení to šlo loni z kopce

Ceny nemovitostí dlouhodobě rostou. Nyní se k tomu přidal i růst úrokových sazeb hypoték a zatím to nevypadá, že by se na tom mělo něco změnit. Pořízení bydlení se stává stále finančně náročnější, což ostatně dokládají i indexy dostupnosti bydlení. Rok 2016 navzdory rekordně nízkým sazbám hypoték rozhodně nepatřil k nejlepším.

![]()

Oproti loňsku si člověk za byt připlatí 200 000 Kč

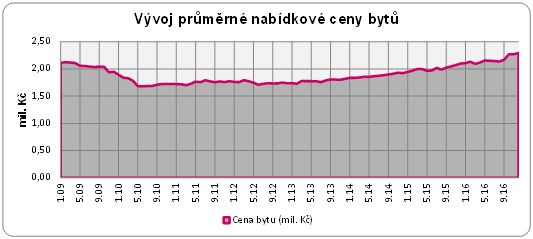

Ceny bytů pokračují v cestě vzhůru. Průměrná nabídková cena v prosinci vzrostla na 2,29 milionu korun. Oproti prosinci 2015 byly nyní ceny o bezmála 200 000 Kč výše. Tehdy se byty v průměru nabízely za 2,1 milionu korun a od cenového dna, kterého byty dosáhly v červnu 2010, již průměrná cena vzrostla o 610 000 Kč.

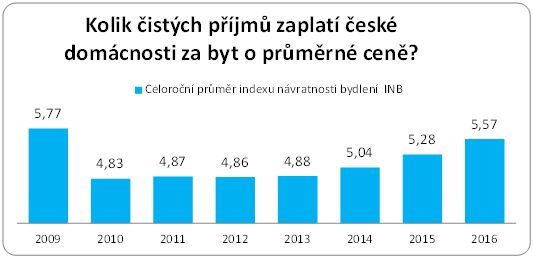

Růst cen nemovitostí se samozřejmě negativně podepisuje na dostupnosti vlastního bydlení. Zatímco ve zmíněném červnu 2010, kdy byly ceny bytů nejníže, stačilo průměrné české rodině na pořízení průměrného bytu něco málo přes 4,5násobek čistého ročního příjmu. Nyní při ceně 2,29 mil. Kč je to bezmála 6násobek čistého ročního příjmu (5,82), přičemž v tomto propočtu je zohledněn také nárůst průměrných příjmů v posledních dvou letech. Index návratnosti bydlení (v zahraničí: price to income ratio), jehož prostřednictvím monitorujeme zmíněný poměr mezi cenou bytů a čistými příjmy domácností, dosahuje v úhrnu za celý loňský rok hodnoty 5,57. Měřeno touto optikou hůře dostupné bydlení bylo už jen v roce 2009.

Sazby hypoték se pravděpodobně odrazily ode dna

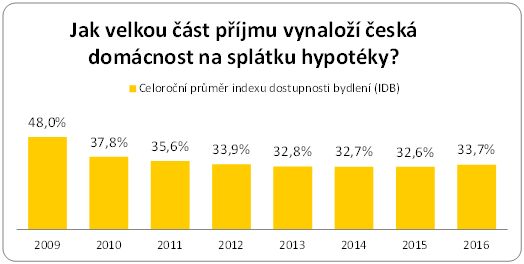

Alternativní pohled na dostupnost bydlení zohledňující navíc cenu úvěrového financování poskytuje index dostupnosti bydlení. Ten měří, jak velkou část průměrného čistého příjmu musí vynaložit česká domácnost na splátku hypotéky, jejíž výše odpovídá průměrné ceně bytů. V prosinci hodnota titulního indexu vlivem nárůstu úrokových sazeb i cen bytů skokově narostla na 35,3 %.

Důvodem bylo jednak zvýšení průměrných cen bytů, což pravděpodobně nikoho nepřekvapí, ale druhou příčinou je nárůst úrokových sazeb. Přitom právě úrokové sazby byly po dlouhá léta tím, co zhoršování dostupnosti bydlení bránilo. Nyní však došlo k obratu i v případě úrokových sazeb a výsledkem je překonání 35% hranice a výhledově i zrychlené tempo zhoršování finanční dostupnosti bydlení.

Také v případě indexu dostupnosti bydlení jsme sestavili graf celoročních průměrů za posledních 8 let. Zde je patrné, že loňský rok nebyl z dlouhodobého pohledu tak špatný, což bylo zapříčiněno extrémně levnými hypotékami, ale na druhou stranu je třeba říci, že lépe už skutečně bylo a v letošním roce očekáváme postupné zhoršování a tím i růst hodnot indexu.

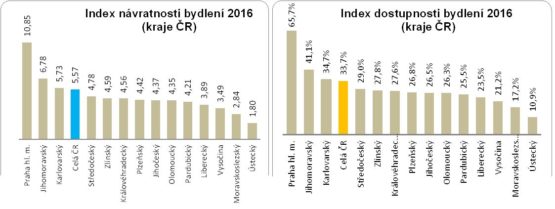

Z regionálního pohledu a měřeno oběma indexy stále platí, že nejlepší dosažitelnost vlastnického bydlení je Ústeckém kraji, na Vysočině a v Moravskoslezském kraji. Na opačném konci stojí Jihomoravský kraj a především Praha, kde indexy téměř dvojnásobně převyšují celorepublikový průměr.

„Jinak to nebude ani v letošním roce, růst ceny bytů by měl sice zpomalit, ale na druhou stranu očekáváme pozvolný nárůst sazeb, což nebude pro dostupnost bydlení příznivé. Přesto by se lidé neměli nechat strhnout k ukvapeným nákupům a pořízení bydlení nebo nemovitosti na pronájem si dobře spočítat,“ říká Libor Ostatek, ředitel společnosti GOLEM FINANCE.

Zdroj: GOLEM FINANCE, RealityČechy.cz, Český statistický úřad

![]()