Hypoteční trh

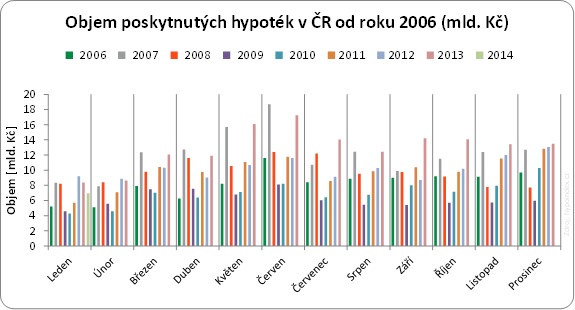

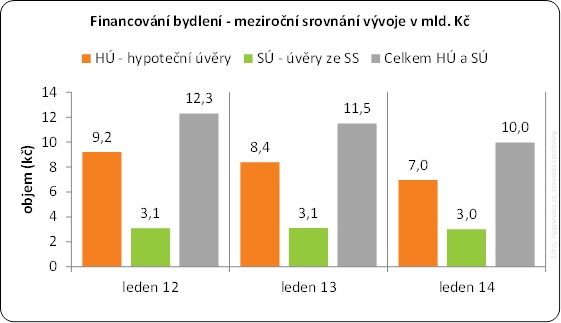

Hypoteční banky v letošní lednu poskytnuly 4225 hypoték v celkovém objemu 6,964 mld. Kč. Průměrná výše úvěru aktuálně činí 1 648 220 Kč, vyplývá ze statistik serveru hypoindex.cz, který dlouhodobě monitoruje počty a objemů reálně sjednaných hypoték. Leden zpravidla patří mezi obchodně nejslabší měsíce roku, jak ostatně naznačuje následující graf, nicméně zmíněných 7 miliard poskytnutých hypoték znamená výrazný pokles jak v meziměsíčním (y/y –49 %), tak meziročním srovnání (y/y –17 %). V lednu 2012 a 2013 hodnota sjednaných úvěrů dosahovala 9,2 resp. 8,4 miliard korun, naposledy hodnota sjednaných hypoték klesla pod 7 miliard v lednu 2011.

Tento meziroční pokles má však docela jednoduché vysvětlení a tím je nový občanský zákoník a změny na katastru nemovitostí, které banky musely implementovat do svých interních procesů a úvěrové dokumentace. V tuto chvíli velká část bank má hlavní integrační vlnu již za sebou a hypotéky začínají znovu aktivně nabízet, takže v únoru očekáváme nárůst sumy sjednaných obchodů zhruba na úroveň loňského roku, tedy 8 – 9 miliard korun.

Stejně jako v předchozích letech bude mít letos velký vliv na objemy poskytnutých hypoték refinancování. Podle našeho výpočtového modelu v letošním roce však bude končit fixace zhruba 100 000 hypoték, což je výrazně méně než v loňském roce a tím se zmenší i počet hypoték, které bude možné refinancovat. Díky menšímu refinančnímu potenciálu proto očekáváme pokles podílu refinancování z loňských 36 % na 31 %. Přesná čísla by měla v průběhu letošního roku zveřejnit Česká národní banka, která konečně začala data o refinancování od jednotlivých bank sbírat.

Sazby opět zamíří ke 3 procentům

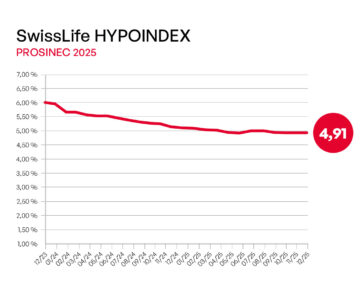

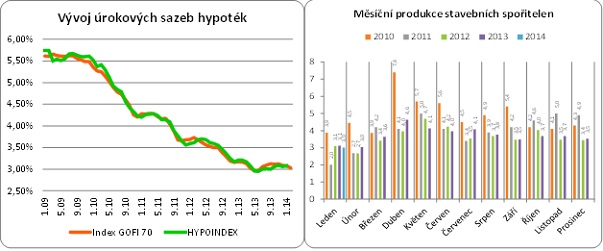

Průměrná úroková sazba reálně sjednaných hypoték meziměsíčně vzrostla o 2 setiny procentního bodu. Hodnota ukazatele HYPOINDEX aktuálně činí 3,08 %. Tento výkyv směrem nahoru, který jde proti vývoji indexu nabídkových úrokových sazeb GOFI 70, připisujeme výše zmíněnému utlumení obchodní aktivity bank v úvodu roku.

Vzhledem k tomu, že HYPOIDEX (průměrné reálné úrokové sazby) vykazuje vysokou míru korelace s indexem nabídkových sazeb GOFI, očekáváme, že jeho hodnota v následujících měsících bude postupně klesat. Od začátku února snížení sazeb již avizovala např. UniCredit Bank, LBBW Bank, Komerční banka a Fio bank, což se odrazilo v poklesu indexu průměrných nabídkových sazeb (GOFI 70) o 4 setiny procentního bodu na 3,03 %. K tomu je potřeba počítat s tím, že banky na jaře každoročně přicházejí s celou řadou akcí, které budou dál tlačit na ceny hypoték a výsledkem bude podle našeho názoru přiblížení hlavních indexů (GOFI 70, HYPOINDEX) k minimům dosaženým v loňském květnu.

REKLAMA

Stavební spořitelny v lednu za 3 miliardy

Stavební spořitelny v lednu půjčily svým klientům 3,01 miliardy korun. Také v případě stavebních spořitelen se jedná o meziroční pokles produkce. Loni ve stejném období suma sjednaných úvěrů byla o 100 milionů vyšší. Nejvyšší tržní podíl si bezpečně drží Českomoravská stavební spořitelna (ČMSS) s 1,81 mld. Kč (60% tržní podíl). Vstup do letošního roku se povedl Raiffeisen stavební spořitelně, která v tomto měsíci poskytla úvěry za 0,75 miliard korun, čímž dosáhla čtvrtinového tržního podílu. Naopak studenější start má za sebou Stavební spořitelna České spořitelny (0,52 mld. Kč; tržní podíl 10 %), Modrá pyramida (0,37 mld. Kč, t.p. = 4 %) a Wuestenrot stavební spořitelna (0,09 mld. Kč, t.p.= 1 %).

Trh financování bydlení

Společně hypoteční banky a stavební spořitelny v letošním lednu sjednaly úvěry na bydlení v celkové hodnotě 10 mld. Kč. V letošním roce očekáváme mírný pokles objemu poskytnutých hypoték a nepatrný nárůst aktivity stavebních spořitelen. Podle našeho prvotního odhadu, který budeme v průběhu roku korigovat, by letos objem sjednaných hypoték mohl dosáhnout zhruba 150 miliard korun a produkce stavebních spořitelen se díky stabilizaci prostředí přiblíží 50 miliardám korun. V celkovém souhrnu letošní rok představuje potenciál cca 200 miliard korun. V tomto odhadu je započtena také produkce bank neposkytujících svá data MMR ani hypoindexu (mBank, Oberbank, WSPK, Fio banka).

Zdroj: GOLEM FINANCE, www.hypoindex.cz, Ministerstvo pro místní rozvoj ČR (MMR)

![]()