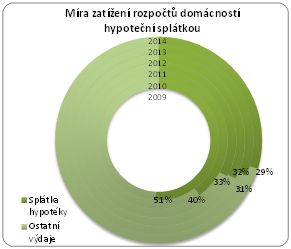

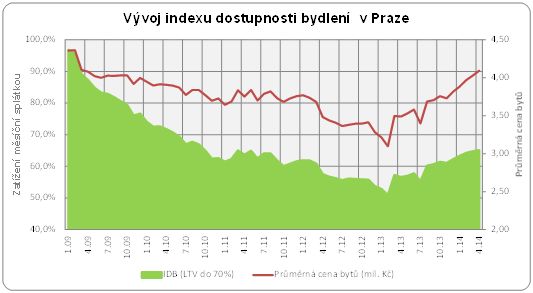

V dubnu hypotéky dál zlevňovaly a v březnu dosažené minimum posunuly o další desetinu procentního bodu níž (4/2014: 2,82 %), což v kombinaci se stagnací průměrných cen bytů (1,72 mil. Kč) přineslo další zlepšení dostupnosti bydlení. Index dostupnosti bydlení (IDB), který vyjadřuje, jak velkou část průměrného čistého příjmu domácnosti spolkne splátka hypotéky, se v uplynulém měsíci zastavil se jen 2 desetiny procentního bodu nad historickým minimem (29,3 %), kterého index dosáhl přesně před rokem.

Nižší sazby pomáhají lidem ke snížení nákladů na pořízení vlastního bydlení, anebo pomáhají dosáhnout na bydlení v lepší kvalitě, než bylo běžné v době vysokých cen a drahých hypoték. Před pěti lety, kdy jsme začali

indexy dostupnosti bydlení publikovat dosahoval index nabídkových úrokových sazeb 5,63 % a průměrné cena bytů činila 2,1 mil. Kč. Měsíční splátka této hypotéky s 20letou splatností činila 14 600 Kč. Při stávajících sazbách by měsíční splátka vyšla na 11 458 Kč. Ale za stejné peníze (2,1 milionu Kč) si klient pořídí výrazně lepší bydlení, než před pěti lety, neboť průměrná cena bytů od roku 2009 klesla o bezmála 400 000 Kč.

Spolu s rekordně nízkými sazbami hypoték však naše klienty upozorňujeme na vysoké riziko opětovného růstu sazeb, což v budoucnu – po skončení doby fixace úrokové sazby – bude znamenat navýšení měsíčních splátek. Při žádosti o hypotéku je proto vždy nutné počítat s finanční rezervou.

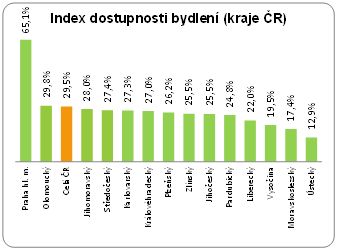

Výše uvedené statistiky odrážejí celorepublikový průměr. Na úrovni regionů je potom patrná propast, mezi hlavním městem a zbývajícími kraji České republiky. Zatímco ve většině krajů se míra zatížení rozpočtu domácnosti hypoteční splátkou pohybuje na zhruba 30 %, což je celorepublikový průměr, v Praze index dostupnosti bydlení dosahuje více než 60 %. A vlivem rychlého tempa zdražování bytů neustále roste. Tento trend považujeme za velice důležitý, neboť může předznamenávat výrazné oživení cen i v dalších regionech ČR. Zatím markantnější a více než 3 měsíce trvající růst evidujeme v Jihočeském, Plzeňském, Olomouckém, Zlínském a Ústeckém kraji. Naopak v Moravskoslezském, Královehradeckém a Libereckém kraji ceny v posledních měsících výrazně klesají.

REKLAMA

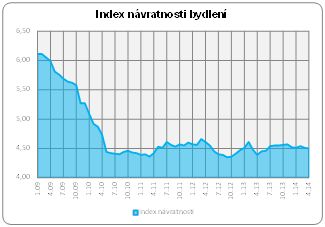

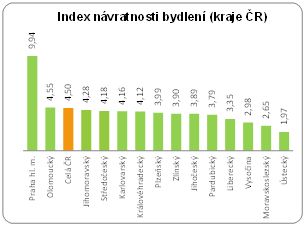

Kromě indexů dostupnosti bydlení pravidelně publikujeme také data indexu návratnosti bydlení, který vyjadřuje, kolikanásobek čistého ročního příjmu musí průměrná česká domácnost vynaložit na pořízení bytu v předem definovaném standardu. Vzhledem k tomu, že tento index přepočítává čistý příjem a průměrné ceny nemovitostí a do výpočtu nevstupují úrokové sazby hypoték, hodnota indexu klesla meziměsíčně o pouhou setinu procentního bodu na 4,50. Jinak řečeno, průměrná česká domácnost by musela na pořízení bytu v ceně 1,72 mil. Kč (průměr ČR za všechny byty) vynaložit zhruba 4,5násobek ročního příjmu. I zde však dochází k regionálním disproporcím, jak ilustruje následující graf.

Nejlepší návratnost vzhledem k místním příjmům vykazuje dlouhodobě Ústecký kraj, Moravskoslezský kraj a Vysočina, kde na pořízení průměrného bytu stačí statisticky tamním domácnostem necelé 3 roční příjmy. Na opačném konci je potom podobně jako v případě indexu dostupnosti bydlení Praha, kde tento index dosahuje hodnoty 10násobku čistého ročního příjmu.

Zdroj : GOLEM FINANCE, www.realitycechy.cz, Český statistický úřad (ČSÚ)

![]()