Obecně platí, že v období nízkých úrokových sazeb a očekávaného nárůstu, je vhodnější úrokovou sazbu hypotéky fixovat na delší období. Klient má následně po celou sjednanou dobu jistotu stále stejných splátek odpovídajících vyjednané sazbě a zvýšení ceny se jej po celou fixační dobu netýká. Naopak v období vysokých úrokových sazeb a očekávaného poklesu je vhodné úrokovou sazbu nefixovat a těžit z pozvolného snižování sazeb v podobě nižší měsíční splátky a rychlejšího splácení dlužné částky.

Základem pro správnou volbu typu sazby a případně délky fixačního období je přesné vyhodnocení stávající situace jak z pohledu úrovně úrokových sazeb, tak profilu klienta a jeho plánům do budoucna. Bez ohledu na to, zda se jedná o novou hypotéku, nebo úvěr po uplynutí fixačního období.

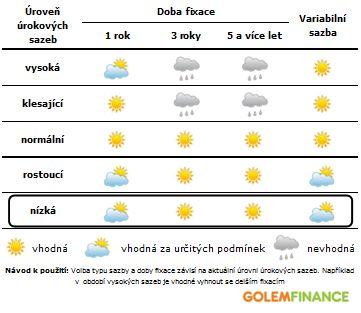

Zjednodušenou pomůcku pro rozhodování mezi jednotlivými typy úrokových sazeb představuje naše infografika, kterou průběžně aktualizujeme a je součástí našeho elektronického měsíčníku HYPOINFO, k jehož odběru se můžete zaregistrovat v patičce našich webových stránek.

Jaká je nyní úroveň úrokových sazeb?

Úrokové sazby hypoték jsou na rekordních minimech. Podle našeho názoru sazby mohou v letních měsících ještě sklouznout směrem dolů, nicméně dramatický pokles v tuto chvíli již neočekáváme. A zároveň s ohledem na vyjádření ČNB o plánu zachovat stávající úrokové sazby a kurz koruny na současných úrovních, neočekáváme ani nějaký dramatický výkyv sazeb směrem nahoru. Současnou úroveň úrokových sazeb proto hodnotíme jako nízkou se stabilním výhledem.

REKLAMA

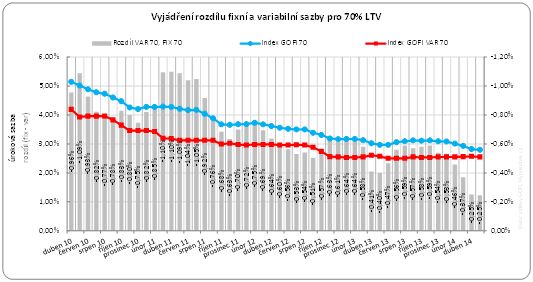

Pro malou skupinu aktivních klientů pravidelně sledujících vývoj na trhu hypoték, kteří jsou schopni reagovat na nárůst sazeb mohou být stále atraktivní hypotéky s variabilní úrokovou sazbu. Ty jsou stále o něco úrokově levnější než hypotéky s fixní sazbou. Nicméně rozdíl mezi fixními a variabilními sazbami se neustále zmenšuje, takže cena jen těžko vyváží riziko neočekávatelného skokového nárůstu sazby. Nejen z tohoto důvodu považujeme za vhodnější využít stávající úrovně levných hypoték a klientům většinou doporučujeme úrokovou sazbu zafixovat na 3, 5 a více let.

Rozdíl mezi sazbami pro 3 a 5leté fixace je minimální. Rozhodují plány do budoucna

Obecně platí, že banky si zpravidla chtějí klienty připoutat na co nejdelší dobu a snaží se je nasměrovat k dlouhodobým produktům. U hypoték preferují delší fixace a klienty se k jejich uzavírání snaží motivovat nižší nabízenou cenou. Toto hledisko však nyní neplatí. Z porovnání aktuálně nabízených úrokových sazeb vyplývá, že většina bank s výjimkou České spořitelny, Komerční banky a Sberbank nabízí nižší sazby u 3letých fixací.

REKLAMA

Při volbě fixační varianty by měla výše sazby hrát pouze orientační roli. Tím spíše, že rozdíly nejsou nijak závratné ani v jednom směru a pohybují se maximálně v řádu 1 či 2 desetin procenta. To v případě 2milionové hypotéky s 20letou splatností činí zhruba 200 Kč.

Mnohem důležitější z pohledu klienta je správně vyhodnotit současnou životní situaci a v rozhodování zohlednit plány do budoucna. Zda klient hypotékou vyřešil dlouhodobě svou potřebu bydlení, nebo zda plánuje do budoucna ještě další změny. Pokud splácíte hypotéku na dům či byt, v kterém bydlíte a neplánujete v blízké budoucnosti zásadní změny, naše doporučení je pětiletá nebo delší fixace. V nabídce některých bank figurují i 7leté fixace.

Vedle toho tříletá fixace je vhodná pro klienty, kteří plánují v tomto horizontu větší změnu například v podobě zkrácení doby splatnosti (návrat jednoho z manželů z rodičovské dovolené) nebo plánují předčasné splacení úvěru z jakýchkoliv příčin. Banky si totiž za tuto službu účtují sankční poplatek, který prakticky předčasné splacení znemožňuje.

Ideální by bylo sazby nakombinovat

Stávající situace na trhu vytváří optimální prostření pro uvedení produktové novinky, za kterou jménem klientů lobujeme u bank již několik let. Tou je tzv. portfolio hypotéka, která umožňuje klientům v rámci jedné úvěrové smlouvy kombinovat různé typy fixací nebo dokonce může kombinovat fixní a variabilní sazbu. Za stávající situace by si klient mohl část úvěru nechat úročit variabilní sazbou s možností předčasného splacení a zbývající část úvěru si zafixovat na 5 let. Tento typ hypoték je běžný například ve Švýcarsku. V České republice lze v omezené míře podobné flexibility dosáhnout alespoň vhodnou kombinací hypotečního úvěru a úvěru ze stavebního spoření. Nicméně vzhledem k složitosti doporučujeme svou situaci a možnosti konzultovat se zkušeným hypotečním makléřem.

Zdroj : GOLEM FINANCE, banky

![]()