Sazby hypoték v roce 2026: Úroky mohou opět mírně klesnout. Ale také nemusí

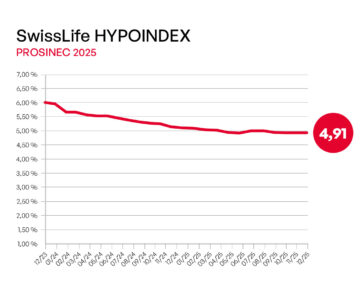

Výhled vývoje hypotečních sazeb pro rok 2026 bude záviset především na dalším postupu měnové politiky ČNB, na trajektorii inflace a na kondici české ekonomiky. Vzhledem k tomu, že se průměrná nabídková sazba dostala zpět pod pětiprocentní hranici, dává smysl jako základní scénář očekávat spíše pozvolné než dramatické změny.

![]()

Pokud se inflace bude nadále přibližovat k inflačnímu cíli a centrální banka si nebude nucena vynucovat výrazně restriktivnější podmínky, je pravděpodobné, že banky budou v průběhu roku 2026 ochotné sazby dále mírně snižovat – typicky v řádu desetin procentního bodu, nikoli celých procent.

Nelze ale počítat s rychlým návratem do éry extrémně levných hypoték kolem dvou procent. Banky mají v živé paměti období prudkého růstu sazeb a vyšší riziko volatility finančních trhů, zároveň ČNB jasně komunikuje, že chce zabránit nadměrnému zadlužování domácností i přehřívání trhu nemovitostí. Výsledkem by měl být spíše „normální“ úrokový režim: sazby, které nejsou likvidačně vysoké, ale zároveň klienty motivují k obezřetnějšímu plánování zadlužení.

V praxi tak může v roce 2026 pokračovat trend lehkého zlevňování – zejména u kratších fixací, které bankám umožňují rychleji reagovat na vývoj tržních sazeb – ovšem s tím, že se sazby budou pohybovat někde v širokém pásmu čtyřprocentních hodnot a výkyvy směrem nahoru či dolů budou spíše pozvolné.

A co ceny nových bytů?

Do úvah o vývoji úrokových sazeb i dostupnosti financování se promítá také rozhodnutí největšího českého rezidenčního developera Central Group, který oznámil, že v příštím roce nezahájí žádnou novou stavbu a všechny plánované projekty o rok odkládá. Firma krok zdůvodnila „nezdravě přehřátým“ stavebním trhem a rychlým růstem cen stavebních materiálů a prací, které už podle jejího majitele nejsou pro investory akceptovatelné. Tento signál z nabídkové strany trhu s byty vytváří zvláštní kombinaci s postupným uvolňováním hypotečních sazeb: kupující mají díky nižším než dříve, byť stále relativně vysokým úrokům o něco lepší přístup k financování, ale v horizontu dvou až tří let může na trh přicházet méně nových bytů, než by odpovídalo poptávce.

REKLAMA

To má zásadní dopad na výhled cen nemovitostí pro rok 2026 a další období. Přísnější limity pro investiční hypotéky od dubna 2026 pravděpodobně ochladí část poptávky investorů, zejména těch, kteří pořizují třetí a další byt nebo stavěli svou strategii na vysoké úvěrové páce. Tito klienti budou muset dodat více vlastních prostředků a pečlivěji hlídat celkové zadlužení, což sníží jejich schopnost přihazovat v konkurenčních nákupech a může v některých segmentech – typicky u menších bytů v atraktivních lokalitách Prahy a Brna – zpomalit tempo růstu cen. Na druhé straně ale stojí fakt, že investiční hypotéky tvoří pouze menší část trhu a ČNB sama zdůrazňuje, že se její doporučení týká relativně úzkého segmentu úvěrů. Nelze tedy čekat, že by regulace sama o sobě způsobila plošný pokles cen.

U bytů pořizovaných pro vlastní bydlení je situace jiná. Zde se podmínky poskytování hypoték nemění a poptávku domácností bude v roce 2026 formovat především vývoj reálných příjmů, zaměstnanosti a demografie ve velkých městech. V Praze a dalších velkých aglomeracích působí navíc ve prospěch růstu cen omezená nabídka: pokud největší developer odkládá zahájení všech nových projektů a další developeři se mohou chovat podobně opatrně, bude na trhu za několik let k dispozici méně novostaveb, než by odpovídalo dlouhodobě silné poptávce. V kombinaci s tím, že hypoteční financování zůstane i v případě mírného dalšího zlevňování stále relativně nákladné, se tak formuje prostředí, kde je plošný pokles cen spíše nepravděpodobný, a to i z důvodu stále dlouhého procesu stavebního řízení.

Jako nejpravděpodobnější scénář pro rok 2026 se tedy jeví pokračující mírný růst cen rezidenčních nemovitostí, který bude v průměru pomalejší než v době „hypoteční horečky“ před rokem 2022, ale patrný zejména ve velkých městech a kvalitních lokalitách. U investičních bytů může zpřísnění podmínek financování část investorů odradit a růst cen v tomto segmentu zpomalit, u bytů pro vlastní bydlení bude ale i nadále dominantním faktorem dlouhodobě omezená nabídka a strukturální nedostatek kvalitních nemovitostí v nejžádanějších regionech. Výsledkem je trh, kde hypotéky pomalu zlevňují, ale „levné bydlení“ v důsledku kombinace regulace, stavebních nákladů a omezené výstavby rozhodně na dohled není.

Autor: Jiří Sýkora, hypoteční analytik společnosti Swiss Life Select

![]()