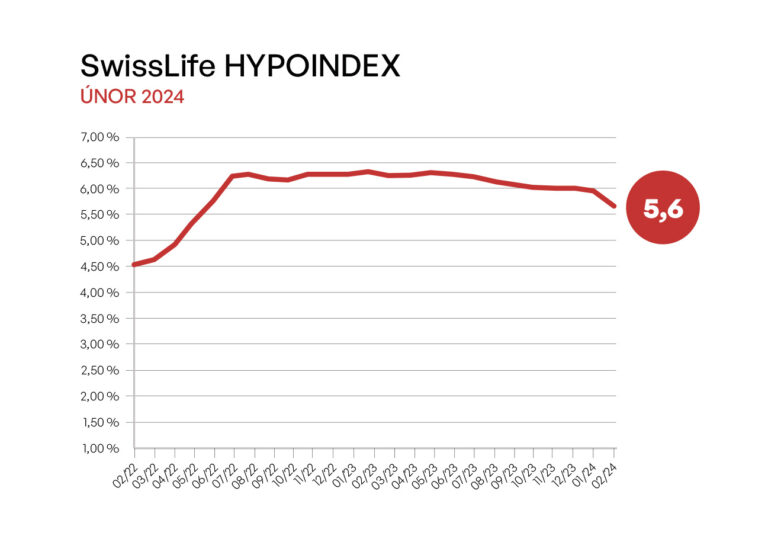

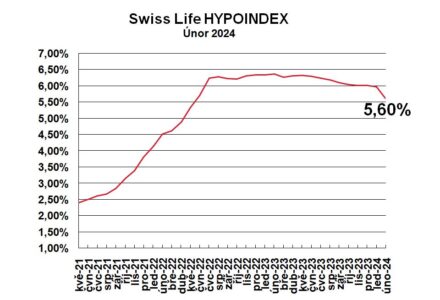

Swiss Life Hypoindex únor 2024: Hypoteční trh se rozhýbal, průměrná hypoteční sazba klesla na 5,6 %

Průměrná nabídková sazba klesla o 36 bazických bodů

Průměrná nabídková sazba hypotečních úvěrů podle Swiss Life Hypoindexu v únoru klesla o 0,36 procentního bodu a skončila na nejnižší hodnotě od června 2022.

„Hypoteční sazby i nadále pokračují ve svém klesajícím trendu. Na počátku února 2024 se průměrná úroková sazba hypoték podle Swiss Life Hypoindexu zastavila na hodnotě 5,6 %, což je o 36 bazických bodů méně, než tomu bylo v minulém měsíci,“ uvedl Jiří Sýkora, specialista oddělení produktového managementu společnosti Swiss Life Select.

Graf 1: Swiss Life Hypoindex únor 2024

Swiss Life Hypoindex únor 2024

Zdroj: Swiss Life Hypoindex

REKLAMA

Měsíční splátka pod hranicí 22 tisíc korun

Měsíční splátka hypotečního úvěru na 3,5 milionu korun sjednaného do 80 % odhadní ceny nemovitosti při splatnosti 25 let a průměrné nabídkové sazbě 5,6 % p. a. v únoru klesla o 761 korun na 21 710 korun.

Pod hranici 22 tisíc korun se měsíční splátka hypotéky dostala poprvé června 2022, kdy při průměrné sazbě 5,71 % p. a. činila 21 926 korun. Za posledních dvanáct měsíců zlevnily splátky hypotečního úvěru v průměru již o 1 630 korun.

Sazby všech fixací pod 6 % p. a.

Úrokové sazby hypotečních úvěrů všech fixací poprvé od jara 2022 klesly pod šestiprocentní hranici. Nejvýrazněji zlevňují hypotéky s desetiletou fixací, jejichž sazby se snížily o 0,6 procentního bodu. Hypotéky do 80 % zástavní hodnoty nemovitosti (LTV) nabízejí banky v průměru za 5,4 % p. a. Úrokové sazby hypoték fixovaných na 10 let pro mladé do 36 let, které banky poskytují s LTV nad 80 %, klesly na 5,59 % p. a.

Po desetiletých fixací zlevňují nejvýrazněji hypoték s fixací na jeden rok, a to v průměru o 45 bazických bodů na 5,85 % p. a. a u hypoték pro mladé na 5,33 % p. a. Hypotéky fixované na tři roky zlevnily stejně jako v minulém měsíci o 0,21 procentního bodu na 5,6 % p. a., resp. 5,79 % p. a. Úrokové sazby hypoték s fixací na pět let klesly nejméně, a to o 0,17 procentního bodu na 5,57 % p. a., resp. 5,76 % p. a.

Nejlevnější na trhu byly dosud hypotéky s pětiletou fixací a LTV do 80 %. V současné době se ale do čela dostaly hypotéky pro mladé s fixací na jeden rok (5,33 % p. a.) následované hypotékami s LTV do 80 % a desetiletou fixací (5,4 % p. a.).

Snižování sazeb bude pokračovat

Bankovní rada České národní banky (ČNB) na únorovém zasedání snížila základní úrokovou sazbu o půl procentního bodu na 6,25 %. Centrální by měla ve snižování úrokových sazeb pokračovat i na následujících měnověpolitických zasedáních. Na konci roku by základní sazba mohla klesnout pod 4 %.

REKLAMA

Hypoteční banky reagují na každou změnu základních úrokových sazeb s určitým zpožděním, hypotéky by tak měly zlevňovat i v dalších měsících. Letošní rok by mohly hypoteční úvěry zakončit se sazbou na úrovni 4 % p. a.

„Trendem bank je snižování zejména nejkratších fixací (1 nebo 2 roky), zdražovat či úplně přestat nabízet by naopak měly fixace dlouhé (7, 10 a více let). Tento směr vývoje hypotečních sazeb se dá očekávat i v následujících měsících, a to i z důvodu dalšího očekávaného snížení základních úrokových sazeb ze strany České národní banky. Otázkou tedy jen zůstává, na jakých hodnotách budou sazby hypotečních úvěrů končit letošní rok. Zatím nejčastější prognózou je, že by měli rok 2024 ukončit cca na 4 % p. a.,“ dodal Jiří Sýkora.

————————————————————————————————————-

Swiss Life Hypoindex je reprezentován číslem, které odráží aktuální průměrnou nabídkovou sazbu hypotečního úvěru pro LTV do 80 %.

Data ukazatele Swiss Life Hypoindex jsou vydávána vždy na začátku každého měsíce, a to k pátému pracovnímu dni.

Vedle výše uvedeného reprezentativního příkladu nabízí Swiss Life Hypoindex podrobnější informace o průměrných sazbách s různými fixacemi od krátkodobých po dlouhodobé a při využití zajištění do a nad 80 % hodnoty nemovitosti. Spotřebitel si tak může velmi snadno zjistit informaci o průměrných sazbách, které jsou relevantní vzhledem k jeho konkrétním požadavkům. Vše je přehledně zpracováno v interaktivním grafu dostupným na stránce https://www.hypoindex.cz/hypoindex-vyvoj/.

![]()