Úvěry obyvatelstvu dosáhly podle bankovních statistik České národní banky (ČNB) v červnu rekordní výše. Celkově si domácnosti půjčily od bank 1,36 bil. Kč. Dobrou zprávou je, že naprostá většina úvěrů je poskytnuta na bydlení. Ty čítají více než 1 bil. Kč a dominují v nich hypotéky s 896 mld. Kč.

Tabulka 1: Objem úvěrů obyvatelstvu k 30. červnu 2016 (v mil. Kč)

|

Úvěry celkem |

1360524 |

|

Spotřební úvěry |

214208,2 |

|

Úvěry na bydlení |

1004994 |

|

Hypotéky |

896353,8 |

|

Standardní úvěry ze stavebního spoření |

24086,3 |

|

Překlenovací úvěry |

55705,4 |

Zdroj: ČNB

Nejvíce se na růstu úvěrů podepsal hypoteční boom. Dle Fincentrum Hypoindexu bylo jen v červnu poskytnuto 12 324 hypoték na bydlení v objemu 23,776 mld. Kč. Meziročně sice více přibylo překlenovacích úvěrů (+9,31 %), ovšem s aktuálními 55,7 mld. Kč tvoří jen zanedbatelný podíl na celkových úvěrech.

Tabulka 2: Meziroční růst úvěrů obyvatelstvu k červnu 2016

|

Úvěry celkem |

6,41% |

|

Spotřební úvěry |

1,84% |

|

Úvěry na bydlení |

8,04% |

|

Hypotéky |

8,50% |

|

Standardní úvěry ze stavebního spoření |

–9,28% |

|

Překlenovací úvěry |

9,31% |

Zdroj: Vlastní výpočty z dat ČNB

Řádné úvěry ze stavebního spoření příliš netáhnou. V současné době se není moc co divit. Aby klient získal nárok na řádný úvěr, musí nejprve alespoň dva roky spořit. V současnosti by tak mohli nové řádné úvěry čerpat lidé, kteří si uzavřeli smlouvu alespoň před dvěma lety – a v té době byly úrokové sazby výrazně výše. Jen u hypotečních úvěrů od té doby klesly úroky téměř o polovinu – z přibližně 3 % na současných 1,87 %.

Spotřební úvěry sice také rostou, ale významně nižším tempem než úvěry na bydlení. „Viditelné je i oživení spotřebitelských úvěrů souvisejících částečně s vybavováním nových domů a bytů – v červnu byly nově čerpány v objemu 9,5 mld. Kč, tedy o 27,1 % více než před rokem. Domácnosti mají díky dobré kondici ekonomiky důvěru ve svou budoucí finanční situaci,“ uvádí Eva Zamrazilová, hlavní ekonomka České bankovní asociace (ČBA).

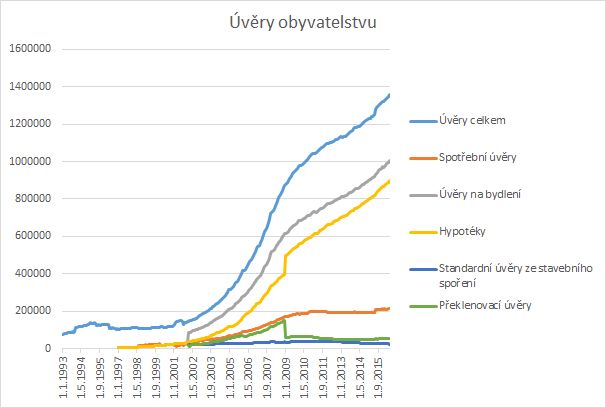

Graf 1: Objem úvěrů obyvatelstvu

Zdroj: ČNB

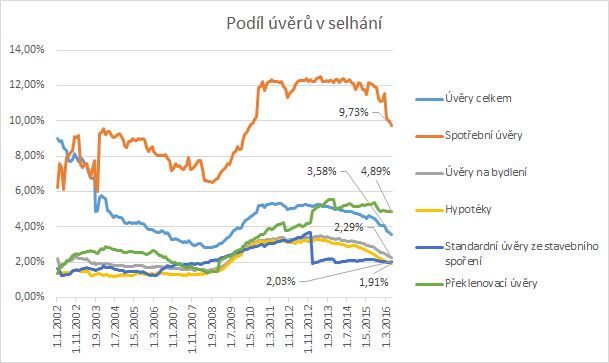

Výborná kondice české ekonomiky a pokles míry nezaměstnanosti vedou nejen k vyššímu zájmu o úvěry, ale také k nižší delikvenci dlužníků. Celkově se platební kondice českých domácností zlepšila meziročně o více než jeden procentní bod. Zatímco před rokem činil podíl úvěrů v selhání 4,64 %, letos v červnu poklesl již na 3,58 %. Nejvíce se daří hypotékám, jejichž podíl problémových úvěrů se již druhý měsíc v řadě drží pod 2 % – a setrvale klesá.

Graf 2: Podíl úvěrů obyvatelstvu v selhání

Zdroj: Vlastní zpracování z dat ČNB

Ekonomika ale prochází v cyklech. Ekonomický růst nepotrvá věčně a s příští recesí se vysoké zadlužení může domácnostem vymstít. A rizik pro příchod recese je v současnosti poměrně hodně – od Brexitu a s ním oslabení Evropské unie a potíží italských bank po neúspěšný turecký puč a následné represe současného prezidenta a neustálé tištění peněz Evropskou centrální bankou (ECB), které se může proměnit v pádivý růst cen.

I kdyby došlo jen k nastartování inflace, o které se ECB i česká ČNB snaží, znamenalo by to opuštění politiky nízkých úrokových sazeb jejich více či méně pozvolný růst. A otázkou zůstává, kolik domácností má dostatečné rezervy pro případ nárůstu splátky úvěrů…

![]()