V dubnu přenastavila úrokové sazby hypoték Sberbank (snížení fixních sazeb pro fix 3–7 let), Expobank (zvýšení fixních sazeb u všech produktů pro fix 2 a více let), GE Money Bank/nyní Moneta Money Bank (snížení fixních sazeb v souvislosti s úpravou akce „Hypotéka od 1,88%“) a také Komerční banka (snížení fixních sazeb u všech produktů kromě hypoték bez dokládání příjmu a „amerických“ hypoték. Kromě zmíněné pětice bank došlo k obousměrným pohybům úrokových sazeb také v Oberbank.

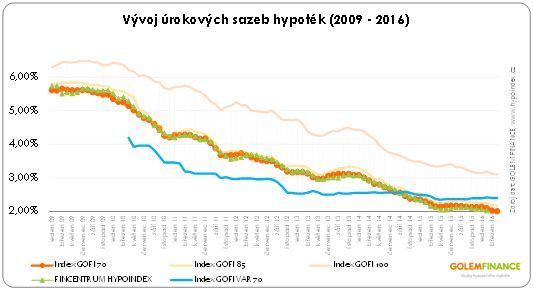

Vývoj průměrných nabídkových sazeb hypoték průběžně monitorujeme prostřednictvím indexů GOFI. Titulní index GOFI 70, který napříč trhem mapuje nabídku fixních hypoték do 70 % zástavního hodnoty nemovitosti (LTV) a úspěšně predikuje vývoj ukazatele FINCENTRUM HYPOINDEX, dosáhl v dubnu historického milníku. Oproti předchozímu měsíci klesl o 3 setiny procentního bodu a poprvé v historii dosáhl 2procentní hranice.

Klesající trend vykazují také zbývající indexy hypoték s vyšším LTV. Index GOFI 85 meziměsíčně klesl o 2 setiny na 2,17 %. Oproti stejnému období loňského roku jsou nyní hypotéky v pásmu 70 – 85 % LTV úrokově levnější o necelou desetinu procentního bodu, což v měsíční splátce milionové hypotéky s 20letou splatností představuje necelých 50 korun.

Výraznější pokles mají za sebou hypotéky do 100 % zástavní hodnoty nemovitosti. Index GOFI 100 oproti loňsku (3,34 %) klesl o 24 bazických bodů na 3,10 %. V porovnání s dubnem 2010 jsou však nyní sazby na polovině. Před šesti lety byl již index na sestupu, ale i tak dosahoval úrovně 6,21 % a nad šesti procenty se udržel až do srpna 2010.

Floatové sazby dál beze změn

REKLAMA

V letošním dubnu oslavila 6leté výročí od uvedení na trh Převratná hypotéka od UniCredit bank, díky které se do většího povědomí dostaly hypoteční úvěry s variabilní nebo také plovoucí (floatovou) sazbou. Aktuální situace na trhu, kdy fixní sazby dosahují rekordních minim a spíše se očekává růst sazeb, hypotékám s plovoucí sazbou nepřeje a ani banky tento typ hypoték aktivně nenabízejí, takže úrokové sazby již několik měsíců stagnují vysoko nad průměrem fixních sazeb, což je do jisté míry evropský unikát.

Tip: Od roku 2010 paralelně sledujeme na příkladu dvou klientů, jestli se vyplácí fixní nebo variabilní úroková sazba. Bilanci po 6 letech naleznete v našem komentáři: Před 6 lety odstartovala Převratná hypotéka. Bilance po šesti letech

Bankám zdražují peníze – bude se opakovat loňský rok

Fixní sazby půjdou na čas zase k ledu, pravděpodobnost je vysoká. Na mezibankovním trhu došlo v březnu k obratu. Středně- a dlouhodobé úrokové swapy, jenž jsou určitým benchmarkem cen, za které si samy banky půjčují, začaly růst. A to se opakovalo i v dubnu, přičemž největší nárůst vykazují 3 a 5leté swapy. Na základě těchto čísel usuzujeme, že zlevňování hypoték s fixací na 3 a 5 let v průběhu května skončí a pokud banky přijdou s nějakou akcí či výraznějším snížením sazeb, jejich pozornost se zaměří na úvěry s delší než pětiletou fixací.

REKLAMA

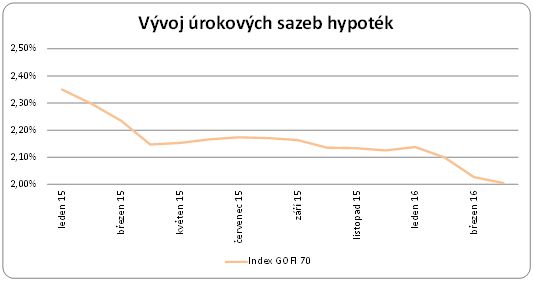

Zajímavostí je, že právě loňský květen přinesl historické dno úrokových sazeb, které odolávalo až do závěru roku, další zlom a pokles sazeb nastal až začátkem letošního roku. Jsme toho názoru, že by se situace v letošním roce mohla opakovat. S tím rozdílem, že další budoucí pokles sazeb je s velkým otazníkem a stává se stále více nereálným. Ve hře je nová legislativa a také pokles ceny zdrojů, kde se prostor zužuje na minimum. Je tedy velmi pravděpodobné, že dlouhodobé úrokové dno se letos stane realitou. V grafu níže je vidět situace vývoje indexu GOFI 70 od ledna loňského roku.

Dosažení úrokového minima u 3 a 5letých fixací je velmi blízko. Pokud se nyní klienti rozhodují na jak dlouho hypotéku fixovat, naše obecné doporučení směřuje k 5letým a delším fixacím. Tedy za předpokladu, že klient neplánuje v nejbližších letech úvěr z velké části či úplně splatit. V souvislosti s přípravou nového zákona o úvěru pro spotřebitele dojde v této oblasti s velkou pravděpodobností k zásadním změnám, proto doporučujeme své plány ještě před podpisem žádosti nebo smlouvy o úvěru konzultovat se zkušeným hypotečním specialistou, říká Libor Ostatek, ředitel společnosti GOLEM FINANCE, která se specializuje na poradenství v oblasti hypoték a úvěrů ze stavebního spoření.

Zdroj : GOLEM FINANCE, hypoindex.cz

![]()