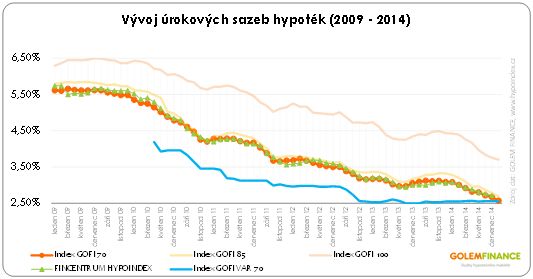

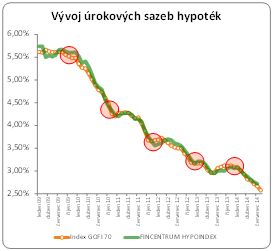

Vývoj úrokových sazeb hypoték monitorujeme prostřednictvím cenových indexů GOFI, které na měsíční bázi mapují nabídkové úrokové sazby všech poskytovatelů hypoték na českém trhu. Hodnota titulního indexu GOFI 70 vyjadřující průměrnou úrokovou sazbu hypoték do 70 % zástavní hodnoty nemovitosti (LTV*) klesla v uplynulém měsíci z 2,67 % na 2,58 %.

Stejným směrem se vyvíjely i úrokové sazby ve zbývajících dvou sledovaných kategoriích fixních sazeb. Hypotéky do 85 % zástavní hodnoty nemovitosti (LTV) meziměsíčně klesly z 2,78 % na 2,69 %. V meziročním srovnání jsou tyto hypotéky o 0,6 procenta levnější. V důsledku konkurenčního soupeření a trendu rozvolňování podmínek poskytování hypoték dochází na straně bank ke snižování úrokových sazeb rizikovějších hypoték s vyšším LTV. Index GOFI 100 mapující tuto kategorii klesl v meziročním srovnání již o 7 desetin. Jeho aktuální hodnota činí 3,71 %, loni touto dobou to bylo 4,41 % a ještě v létě 2012 jeho hodnota přesahovala hranici 5 procent!

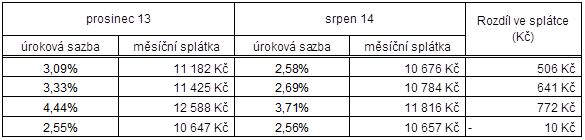

Měsíční splátka klesla za půl roku o více než 500 Kč

V porovnání se stejným obdobím loňského roku, ale dokonce i v porovnání s prosincem 2013 jsou nyní sazby o více než půl procenta nižší. V prosinci titulní index GOFI 70 (hypotéky do 70 % LTV) dosahoval hodnoty 3,09 % a málokdo čekal, že sazby budou dál klesat a prolomí tehdy platná rekordní minima z června téhož roku (2,97 %). Stalo se. Převedeno na koruny tento pokles sazeb znamená zlevnění hypoték o další stovky korun. Zatímco v loňském prosinci splátka 70% hypotéky s průměrnou sazbou 3,09 % vycházela na 11 182 Kč, nyní je to při sazbě 2,58 % jen 10 676 Kč. Rozdíl činí 506 Kč a v případě hypoték s vyšším LTV je rozdíl ještě markantnější, jak ilustruje následující tabulka.

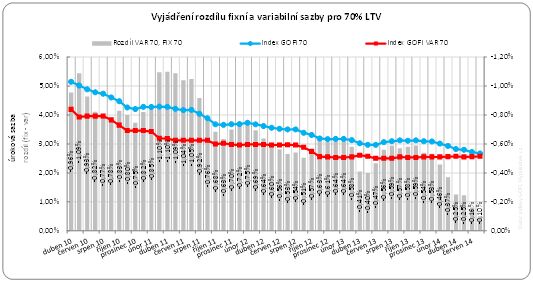

Rozdíl mezi fixními a variabilními sazbami roztál

REKLAMA

Index variabilních úrokových sazeb GOFI VAR 70 pokračuje ve stagnaci v pásmu mezi 2,55 a 2,57 % a v porovnání s prosincem 2013 sazby dokonce o 1 setinu procenta vzrostly. Jako by nestačilo, že index variabilních sazeb je v posledních letech stabilnější, než index fixních sazeb. Hypotéky s fixní sazbou budou možná už v příštím měsíci v průměru levnější, než ty se sazbou navázanou na 3měsíční PRIBOR.

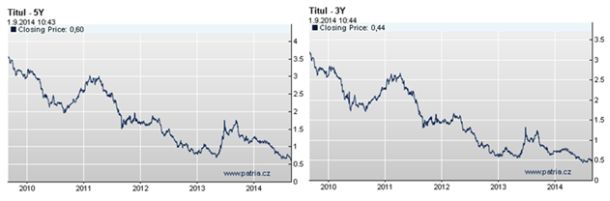

Vývoj cen 3 a 5letých úrokových swapů na mezibankovním trhu

Banky se podle našeho názoru obávají hypotéky s variabilní sazbou ve větší míře nabízet a tomu odpovídá i nastavení úrokových sazeb. Přitom vyjádření ČNB, která předpokládá stabilní úrokové sazby minimálně do roku 2016, dává slušný předpoklad, že sazby na mezibankovním trhu, a tím i PRIBOR a sazby na něj navázané, budou spíše stagnovat. Variabilní sazby mají z našeho pohledu největší potenciál k dalšímu poklesu (stávající marže v porovnání s fixními sazbami jsou neporovnatelné) a zároveň představují obrovskou příležitost, jak se na trhu nabídkou hypoték odlišit. Banky se však k této příležitosti zatím staví rezervovaně a prioritou jsou nyní fixní sazby, které jim přinášejí jistý výnos a umožní klienta lépe „zaháčkovat“.

REKLAMA

Čísla z trhu potvrzují pokles cen

Naměřené hodnoty a výše popisované trendy korelují se statistikami respektovaného ukazatele FINCENTRUM HYPOINDEX. Ten měří průměrnou úrokovou sazbu všech hypoték poskytnutých v daném měsíci a v červenci jeho hodnota klesla z 2,76 % na 2,72 %. Data za srpen budou zveřejněna ve středu 17. září. S ohledem na vývoj nabídkových sazeb a hodnoty indexu GOFI70 očekáváme, že i srpnový FINCENTRUM HYPOINDEX klesne.

Přinese podzim další pokles sazeb?

Tentokrát mezi iniciátory poklesu úrokových indexů patří Wüstenrot hypoteční banka, GE Money Bank, Equa Bank, Oberbank a ke snížení sazeb se odhodlala i Hypoteční banka, které se navzdory výraznému cenovému tlaku konkurence podařilo v prvním pololetí uhájit pozici lídra v objemu nově sjednávaných hypoték.

V podzimních měsících banky v rámci nejrůznějších kampaní přicházejí s cenově zvýhodněnými nabídkami, které tlačí úrokové indexy dolů. Vývoj na trhu hypoték detailně monitorujeme a tuto sezónnost dokládá i přiložený graf. Od roku 2009 tomu tak bylo téměř vždy, výjimkou byl loňský rok, kdy sazby vykazovaly pozvolný růst a následně odstartovaly pokles, který se dosud nezastavil.

Během letošního podzimu očekáváme tuhý konkurenční souboj, kde hlavním nástrojem bude opět cena – poplatky za vyřízení úvěru, poplatky za odhad nemovitosti a samozřejmě úrokové sazby. Stranou podle našeho názoru nezůstanou ani banky z velké trojice a indexy fixních úrokových sazeb budou podle našeho názoru úspěšně atakovat 2,5procentní hranici a postupně se přiblíží cenovému dnu. Pokud začnou úroky letos růst, bude to dle našeho názoru až koncem roku a je dokonce možné, že si na růst úroků počkáme až do začátku roku příštího.

*LTV ( loan to value ratio) – poměr mezi zástavní hodnotou nemovitosti a výší úvěru

Zdroj : GOLEM FINANCE, banky, www.patria.cz, www.hypoindex.cz

![]()