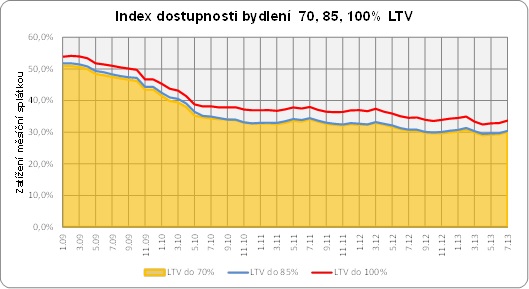

V důsledku nárůstu úrokových sazeb hypoték a z části také průměrných cen bytů, došlo v červenci k znatelnému zhoršení podmínek dostupnosti vlastního bydlení. Celorepublikový index dostupnosti bydlení (IDB), který vyjadřuje, jak velkou část příjmu vynaloží průměrná česká domácnost na splátku hypotéky, v červenci vzrostl o 8 bazických bodů na 30,1 %.

Uvedený nárůst zapříčinily dva faktory. Jednak to byl nárůst úrokových sazeb hypoték a indexy směrem vzhůru postrčil také nárůst průměrných cen bytů. Podle statistik portálu realityčechy.cz tento cenový průměr za celou ČR a všechny typy bytů činil v červenci 1 730 000 Kč.

Z pohledu regionů byl uplynulý měsíc opět výrazně rozkolísaný. Zatímco ve většině krajů došlo k nárůstu indexů a tím i zhoršení dostupnosti bydlení, v Královehradeckém, Plzeňském, Jihomoravském kraji a především v Praze indexy nabraly opačný směr. Zajímavostí je, že tyto regiony dlouhodobě patří k těm s horší cenovou dostupností bydlení. Červencová data hovoří o tom, že průměrné ceny bytů ve všech uvedených regionech klesly a převážily tím i nárůst úrokových sazeb hypoték.

V Praze jde na splátku hypoték polovina příjmů

Ceny bytů v Praze jsou dlouhodobě vysoko nad celorepublikovým průměrem, a proto i míra dostupnosti bydlení je v tomto regionu výrazně nižší, než v ostatních krajích. I přes vyšší průměrné příjmy Pražanů, míra zatížení rozpočtu domácností hypoteční splátkou úvěru (souhrnný index dostupnosti bydlení), se zde dlouhodobě pohybuje nad 50 procenty. Po výše zmíněném meziměsíčním poklesu aktuálně hodnota indexu činí 52,8 %, čímž se opět index přiblížil minimu dosaženému v letošním únoru, kdy jedinkrát index prolomil 50% hranici a skončil na 48,6 %.

REKLAMA

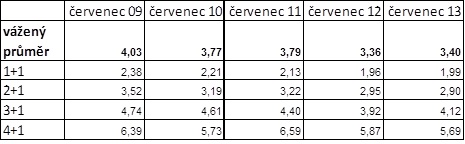

Logicky finančně nejdostupnější jsou v Praze, stejně jako v ostatních městech a regionech, byty s menší podlahovou plochou, především 1+1, kde při průměrné ceně 1,99 mil. Kč míra dostupnosti bydlení dosahuje 30,9 %. Nejhůře dostupné jsou naopak podle očekávání veliké byty 4+1 a víc. Na druhou stranu i tento segment prošel rovněž cenovou korekcí, jak ilustruje následující tabulka, takže v porovnání s rokem 2008 a 2009 příležitost k pořízení takto dimenzovaného bydlení je výrazně lepší, než byla v uvedených letech, kdy hodnota indexu přesahovala dokonce 160 % (leden, únor 2009). Jinými slovy, domácnost, která si pořídila v Praze byt 4+1 a větší, vynakládala v průměru na splátku hypotéky každý měsíc jednou tolik, než kolik platí v současnosti. Také díky rekordně nízkým úrokovým sazbám hypoték hodnota indexu v posledních měsících osciluje v pásmu 85 – 89 %. Průměrná cena mezi tím klesla z 6,39 mil. Kč (červenec 2009) na 5,69 mil. Kč (červenec 2013).

Průměrná cena bytů v Praze v mil. Kč

REKLAMA

Z aktuálních dat dostupnosti bydlení vyplývají obrovské regionální rozdíly. Nicméně v součtu za celou Českou republiku musíme konstatovat, že úrovně dosažené v předchozích měsících už asi jen tak překonány nebudou. Ve střednědobém výhledu nyní očekáváme spíše nárůst celorepublikových indexů a tím i zhoršování úrovně dostupnosti bydlení. Nicméně jedním dechem je třeba dodat, že stále se nacházíme na úrovních blízko minim a dosažitelnost vlastnického bydlení je díky nízkým úrokům a cenám nemovitostí stále výtečná.

Zdroj: GOLEM FINANCE, www.realitycechy.cz

![]()