Dno úrokových sazeb na dohled! Nebo ještě ne?

Ještě nějaký rok zpátky se dalo říci, že fixace na dlouhou dobu, třeba deset a více let, je nesmyslná, příplatek činil v rozdílu v účtované úrokové sazbě znatelný procentní bod. Odpovídalo to teoretickým předpokladům, ti kdo kapitál půjčovali, museli zvážit riziko a budoucí nejistotu zohlednili v účtovaném úroku. Nejlevnější pak bývaly úvěry s variabilní úrokovou sazbou, která se může z měsíce na měsíc změnit a měsíčními splátkami značně zahýbat .

Ekonomické prostředí se díky zásahům měnových autorit proměnilo, již delší dobu žijeme v prostředí extrémně nízkých úrokových sazeb. Rozdíly mezi sazbami variabilními a fixními se setřely a stírá se i rozdíl z pohledu délky fixace. Zisk stěží vyváží riziko nejistoty nefixované sazby a to hovoří pro fixaci.

Nízké sazby s (ne)stabilním výhledem

K úžasu většiny analytiků a prognostiků dlouhé období nízkých úrokových sazeb na globálních finančních trzích zvyšováním sazeb ve Spojených státech neskončilo. Pro mnohé nastalo překvapení, že sazby ještě více klesly. Kolikrát se vlastně už říkalo, že úrokové sazby dosáhly dna, že je nejvhodnější okamžik si výhodnou sazbu zafixovat? Nedělejme si iluze, že by se situace v nejbližších letech změnila – riziko nezmizelo, jen se přesunulo a bezpečných přístavů se nedostává. Aktiv, která by posloužila jako bezpečný uchovatel hodnoty, se nedostává. Když roste nejistota, investoři opouštějí riziková aktiva a nakupují raději aktiva bezpečná, jako jsou vládní dluhopisy, pokladniční poukázky anebo třeba hypoteční zástavní listy.

Inflační cíl ČNB jako mantra soudobé měnové politiky není naplňován, a nepomohlo ani umělé oslabování koruny. I tak se lze ze zápisu bankovní rady dozvědět, že svítá na lepší časy a že „domácí ekonomika již generuje inflační tlaky“. Inflaci má pomoci zvyšování mezd a růst zaměstnanosti, projevující se jak v nákladech, tak ve spotřebitelských cenách. Protiinflačně ovšem působí dovozní ceny a propad světových cen komodit. Zda se inflace v horizontu měnové politiky zvedne, zůstává ve hvězdách. V nízkoinflačním vnějším prostředí přetrvává potřeba udržovat uvolněné měnové podmínky.

Obrázek 1: Inflace spotřebitelských cen je, navzdory nízkým úrokovým sazbám a oslabování koruny, na nízké úrovni a tak měnové autority budou pokračovat v uvolněné měnové politice – podporovat nízké úroky, oslabovat korunu a uvažovat o záporných úrokových sazbách.

Zdroj : Česká národní banka

REKLAMA

Aktuální prognózy z dílny ČNB hovoří o „stabilitě tržních úrokových sazeb na stávající velmi nízké úrovni“, zvyšování úrokových sazeb se odložilo na rok 2017. Bankovní rada ČNB také diskutovala o tom, že se situace vnějšího prostředí výrazně změnila, a že několik centrálních bank snížilo sazby do záporu – „V tomto kontextu bankovní rada opět diskutovala o možnosti zavedení záporných úrokových sazeb.“ Současné dění prostě naznačuje, že se záporné úrokové sazby stanou běžnou součástí života. Pro investory bude stále obtížnější najít bezpečný přístav, aniž by musely akceptovat jistou ztrátu.

Změna měnové politiky v nedohlednu a záporné úroky

Nejistota a volatilita zvyšuje poptávku po bezpečných aktivech. Měny i dluhopisy považované za bezpečné přístavy již ani nenabízejí kladné výnosy – jsou instrumentem pomáhajícím diverzifikovat a omezovat ztráty. Záporný úrok se stává realitou, a na finančních trzích se uplatní i produkty, za které investoři platí emitentovi. Zdálo by se, že je výhodnější držet hotovost na účtu, než ji investovat do nástrojů, za jejichž použití je nutné platit. Jenže jak se úřady centrálních bank brání posilování svých měn, snižují úrokové sazby, třeba i do mínusu. Držení větší hotovosti na účtech se stává ztrátové. Velcí investory v podstatě investovat do určitých nástrojů musí. Záporné úrokové sazby již uplatňuje evropská ECB, nečekaně je zavedla i japonská BoJ, americký FED toto opatření nevylučuje. Ani česká ČNB nezůstává v úvahách týkajících se použití experimentální měnové politiky opírající se o záporné sazby pozadu.

I přes veškerou snahu centrálních bank o oslabení kurzu svých měn, zvýšení inflace a nastartování ekonomického růstu se výsledek nedostavuje a vládne zvýšená nervozita. Účinek stimulačních opatření se vlivem měnových válek centrálních bank částečně navzájem ruší, k tomu se přidávají pokračující propady ceny ropy a dalších komodit. Investice, třeba právě ty na realitních trzích pak mohou být (uměle) levně financovány, financování je ovlivněno monetizací dluhu, tedy inflační emisí peněz. Dnešní doba je tak jiná, tržní úrokové sazby klesají na nebývalé hodnoty, a i tak je o vládní dluhopisy anebo hypoteční zástavní listy takový zájem, že výnos do splatnosti je mizivý. A tak na realitní trhy tečou nové peníze a ceny mohou opět (po nějaký čas) růst.

Úrokové sazby hypoték klesající ke dnu

Úrokové sazby hypotečních úvěrů odrážejí situaci na finančních a úvěrových trzích, tržní i mezibankovní úrokové sazby, kterými v posledních letech zásadně hýbají měnové autority. Nezůstal kámen na kameni, nízkým úrokovým sazbám docílených politikou centrálních bank odpovídají i nízké kuponové sazby nově emitovaných hypotečních zástavních listů, respektive tržní cena hypotečních zástavních listů (HZL) na sekundárních trzích – tedy tam kde se s cennými papíry obchoduje z druhé ruky. Na sekundárním trhu se HZL obchoduje za tržní cenu. Tržní cena, jak nákupní, tak prodejní, obecně závisí na stavu nabídky a poptávky a z důvodu měnících se výnosů kolísá.

REKLAMA

Připomeňme, že hypoteční zástavní listy vydávají hypoteční banky jako jeden z možných zdrojů financování hypotečních úvěrů. Zájem o tato bezpečná aktiva, jištěná zastavenou nemovitostí, a zvyšující jistotu návratnosti díky limitu 70 % zástavní hodnoty nemovitosti, je velký. Vzhledem k tomuto krytí HZL odolá i případným významným propadům tržní ceny zastavených nemovitostí. Navíc je v případě selhání emitenta HZL kryt splátkami hypotečních úvěrů, navázaných na příslušnou emisi HZL – hypoteční zástavní linky jsou v případě bankrotu banky vyňaty z konkurzní podstaty. Hypoteční zástavní list je tak vhodným investičním nástrojem pro konzervativního investora, který má averzní postoj k riziku. Ovšem když tržní cena HZL díky nadměrné poptávce šplhá nahoru, výnos jde dolů. Je to dáno tím, že je nutné zohlednit kapitálový výnos – rozdíl nákupní či prodejní ceny a jmenovité hodnoty HZL.

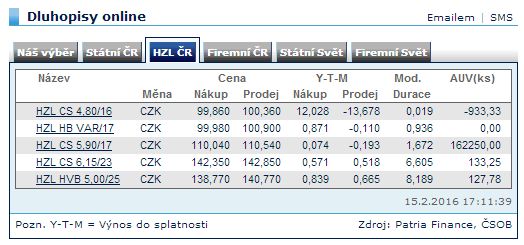

Obrázek 2: Investor, který v portfoliu drží hypoteční zástavní list (HZL) obvykle získává pravidelnou výplatu kuponu – v případě HZL CS 6,15/23 ve výši 6,15 %, jednou ročně.

Hypoteční zástavní list má stanovenu jmenovitou hodnotu, částku, která bude v době splatnosti vyplacena a právě z této hodnoty se odvozuje výše úrokového výnosu – kuponu. Hypoteční zástavní listy mají obvykle stanoven fixní úrokový výnos a jejich tržní ocenění je nepřímo úměrné změnám tržních úrokových sazeb. Když úrokové sazby klesají, tržní cena hypotečních zástavních listů (za kolik je lze koupit) bude růst, protože se nedostává výnosnějších alternativ a investoři hledají bezpečný přístav. Pro investora tak zřejmě existuje i riziko kapitálové ztráty v případě, kdy nakoupí v nesprávnou dobu a špatně odhadne vývoj úrokových sazeb.

Nominální hodnota je pro investora významná při držbě instrumentu do jeho splatnosti. Kdo by před téměř deseti lety koupil hypoteční zástavní list České spořitelny HZL CS 4,80/16, získal by pravidelný roční výnos ve výši blížící 4,8 % (číslo před lomítkem). V roce 2016 (číslo za lomítkem) je dluhopis splatný, investor dostane zpět nominální hodnotu i poslední úrokovou splátku (tzv. kupon). Jenže když se HZL kupuje z druhé ruky na sekundárním trhu, může se stát, že kurzy a nákupní ceny HZL jsou vyšší, než kurzy nominální. Důsledkem toho je nižší výnos do splatnosti (YTM, Yield to Maturity).

REKLAMA

Obrázek 3: Ceny dluhopisů se obvykle vyjadřují relativně, kurz je určen procentem z jeho jmenovité hodnoty. Pokud je tedy aktuální tržní kurz dluhopisu HZL CS 6,15/23 s nominální hodnotou 10.000 Kč na úrovni 142,85 lze ho teoreticky koupit za 14.285 korun.

Výnos do splatnosti (YTM, Yield to Maturity) udává celkový výnos, který investor získá, pokud dluhopis za aktuální tržní cenu koupí, bude ho držet do doby splatnosti a reinvestovat všechny získané kupónové platby. Když bychom tedy podle kurzového lístku uvedeného na obrázku 2 koupili dluhopis HZL CS 6,15/23, výnos do splatnosti by činil cca 0,5 % ročně. Jedná se o úrokovou sazbu, která porovná nákupní cenu dluhopisu vzhledem k současné hodnotě všech budoucích výnosů. Když jsou úrokové sazby na historických minimech v řádu desetin procenta, není možné koupit hypoteční zástavní list se splatností v horizontu několika let s roční výnosností v řádu několika procent. Pokud nelze v dohledné době očekávat zásadní nárůst tržních úrokových sazeb, je riziko ztráty hodnoty investice do HZL relativně malé.

Fixujte, riziko nezmizelo, jen se přesunulo

Na jedné straně sice pokračuje deflace spotřebitelských cen, ekonomika je křehká, na straně druhé sílí inflace cen aktiv, kdy jsou vyslovovány obavy z další bubliny. Svět je zaplaven dluhopisy. Centrální banky navyšují své rozvahy, snižují sazby a odebírají z trhu nemalé objemy cenných papírů. Pokud by se úřady centrální bank rozhodly ukončovat nekonvenční měnové politiky, s růstem sazeb by ceny dluhopisů klesly. Jenže nutně existuje obava, že by nedostatek likvidity na dluhopisových trzích způsobil prudkou korekci a toto hovoří proti unáhlenému opouštění netradičních měnových politik. Prostředí nezvykle nízkých sazeb může přetrvat deset i více let. Nikde není psáno, že se nemůže zopakovat japonský scénář. Dlouhotrvající deflace japonského střihu může značně zamíchat kartami.

Japonsko bojuje s hospodářskou slabostí a deflací více než dvacet let a nízké úrokové sazby jsou tam již běžnou součástí hospodářského života. Nízké úroky a náklady na dluhovou službu umožnily gigantický růst tamního vládního dluhu. I přesto že japonská BoJ v posledních letech napumpovala do ekonomiky závratné sumy, růst a inflace se nedostavila. Nově nastoupily záporné úroky a japonská měna k překvapení všech posílila. A tak nezbývá než položit otázku a diskutovat, které z učebnicových pravidel ještě platí. Pokles cenové hladiny je v situaci nadměrného dluhu nemalý problém. Bude-li deflace ve světě dalších několik let pokračovat, ovlivní to cenová očekávání a zvýší averzi k riziku. Právě bezpečná aktiva jsou relativní ochranou proti dluhové deflaci – s klesajícími cenami se reálná hodnota kupónových plateb i dluhopisu reálně zvýší.

Pro hypotéku tak jako tak platí, dvakrát měř, jednou řež. Dlužník splácející hypotéku, který nemá dostatečné rezervy, si stěží může dovolit úrokovou sazbu nefixovat a spekulovat na další snižování sazeb. Skutečností je, že sazby jsou opravdu na rekordně nízkých úrovních a jistota pevných splátek i v případě nějaké finanční bouře je nezaplatitelná.

![]()