20. 06. 2019

Subjekty:

Wüstenrot hypoteční banka

Češi chtějí bydlet ve vlastním, ale bojí se hypotéky

Podle aktuálního průzkumu finanční skupiny Wüstenrot více než 8 z 10 Čechů preferuje bydlení ve vlastním. Pořídit si byt či dům v osobním vlastnictví přitom plánuje polovina z nich, a to nejčastěji do 5 let. Čím dál více spoluobčanů má přitom obavy z dlouhodobého finančního závazku a uchyluje se do nájemních bytů. Wüstenrot porovnal měsíční náklady na hypoteční úvěr s výdaji za pronájem bytu v jednotlivých regionech. Výpočty nového projektu Srovnávač bydlení ukazují, že ve většině českých krajů je hypotéka výhodnější než nájemní bydlení.

![]()

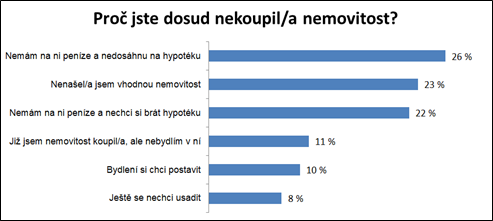

Pro Čechy je jasnou volbou vlastnické bydlení – preferuje ho 85 % z nás. Téměř polovina (48 %) lidí, kteří plánují, že v budoucnu zakoupí nějakou nemovitost, tak zatím neučinila z finančních důvodů: buď mají obavy, že na hypoteční úvěr nedosáhnou, anebo se úvěrem vůbec nechtějí vázat. Poukázal na to aktuální průzkum finanční skupiny Wüstenrot*.

Porovnejte náklady na bydlení ve Srovnávači bydlení

„Ceny nemovitostí především ve velkých městech v poslední dekádě výrazně vzrostly, nejvíce v Praze a v Jihomoravském kraji. Dostupnost vlastního bydlení se v uplynulých dvou letech výrazně zhoršuje,“ uvádí Marian Holub, produktový manažer pro hypotéky finanční skupiny Wüstenrot. To je podle Holuba pravděpodobně i důvod obnovení zájmu o nájemní bydlení. Řada lidí má obavy z rostoucích splátek, nedostupnosti hypoték a dlouhodobého závazku. „Je však potřeba se na věc podívat komplexně a v dlouhodobém horizontu, srovnat si pravidelné výdaje za hypoteční úvěr a splátky za pronájem,“ nabádá Holub.

Wüstenrot v novém projektu Srovnávač bydlení postavil vedle sebe právě tyto dva parametry – náklady na hypoteční úvěr a náklady na pronájem v jednotlivých regionech. Ukazuje se, že v naprosté většině oblastí naší republiky je hypoteční úvěr finančně výhodnější, a to jak z pohledu měsíčních nákladů, tak z dlouhodobého hlediska. Více informací o projektu Srovnávač bydlení naleznete na w.cz/bydleni.

V některých regionech lze přitom průměrně velký byt, tedy asi 70 m2 pořídit už kolem 2,5 milionu korun. Dvoumilionová hypotéka na 20 let pak zatíží rodinný rozpočet částkou zhruba 10 900 korun měsíčně. To je splátka zvládnutelná i rodinou se středními či nižšími příjmy. Zároveň může být mnohdy podobná, nebo dokonce nižší než náklady spojené s pronájmem odpovídající nemovitosti v dané lokalitě. „Je zjevné, že bydlení bude i do budoucna největší nákladovou položkou domácnosti, a je tedy potřeba na jeho zajištění myslet s předstihem. Čím dál důležitější roli bude hrát dostatečný objem vlastních úspor, který umožní dosáhnout na úvěr na bydlení. Optimálním finančním produktem, vhodným už i pro děti, je stavební spoření, kde navíc čerpáte i nezanedbatelný příspěvek od státu,“ komentuje situaci Holub.

Hypotéku nechceme nebo na ni nedosáhneme

Podle aktuálních dat společnosti Wüstenrot se každému druhému Čechovi, který by stál o vlastní bydlení, nedostává finančních prostředků. „Je důležité rozlišovat, zda se lidé bez dostatku finančních prostředků hypotékou vázat nechtějí anebo na ni nedosáhnou. Těch druhých je totiž více a s velikostí místa bydliště jejich podíl stoupá. Platí, že v čím větším městě žijete, tím je schopnost pořízení vlastní nemovitosti nižší. Tradičně specifickou pozici má v České republice Praha, která se stává nedostupnou i pro obyvatele s průměrnými a mírně nadprůměrnými příjmy,“ upřesňuje Holub. Nejčastěji by přitom dotazovaní chtěli pořídit vlastní bydlení do pěti (39 %), respektive dvou let (23 %), koupi ještě letos zvažuje 7 % oslovených.

Graf č. 2 – Proč jste dosud nekoupil/a nemovitost?

(respondenti, kteří uvedli, že mají v budoucnu v plánu koupit nemovitost)

Ti, kdo nákup nemovitosti neplánují, ji v 72 % případů již mají, většina ostatních se nechce zadlužovat. Jedná se především o mladé lidi a občany s nižším vzděláním, u kterých je navíc vysoká pravděpodobnost, že na hypotéku nedosáhnou.

*Průzkum byl realizován prostřednictvím platformy Instant Research v dubnu 2019, na vzorku 1 050 Čechů ve věku 18–65 let.

![]()