Fincentrum Hypoindex listopad 2022: Slevové akce končí, sazby opět rostou

Průměrná nabídková sazba hypoték podle Fincentrum Hypoindexu po dvou měsících poklesu v listopadu opět vzrostla. Období stabilních úrokových sazeb přesto zatím nekončí. Jak dlouho se hypoteční sazby udrží na současných úrovních?

![]()

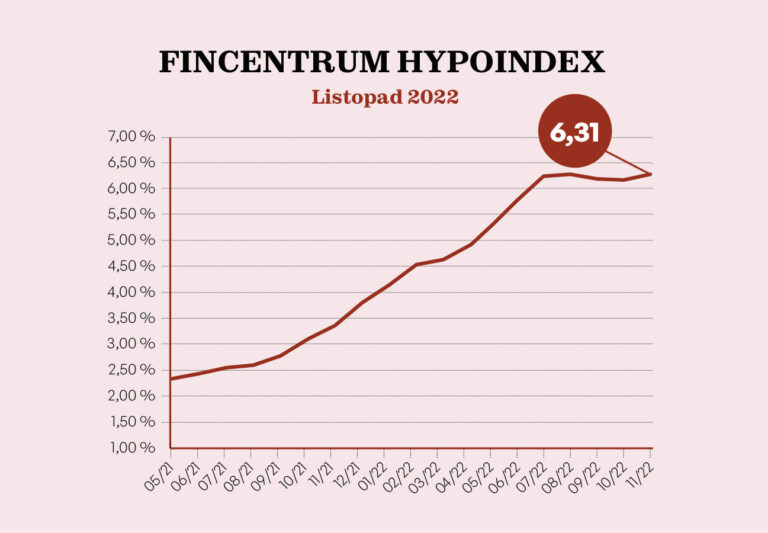

Průměrná nabídková sazba vzrostla na 6,31 %

Průměrná nabídková sazba hypoték podle Fincentrum Hypoindexu po poklesech v září a říjnu opět za poslední měsíc vzrostla, a to o 11 bazických bodů. K 7. listopadu tak průměrná sazba činila 6,31 % p. a.

„Zvýšení této sazby stejně jako snižování v minulých dvou měsících mají na svědomí akční slevy. Ty totiž před slabší zimní sezonou skončily. Nicméně tyto drobné výkyvy jsou součástí běžného fungování hypotečního trhu a spíše jen potvrzují naše předpovědi o období stabilních úrokových sazeb, které by mělo trvat na přelomu i počátku roku 2023,“ uvedl Jiří Sýkora, specialista oddělení produktového managementu společnosti Fincentrum & Swiss Life Select.

V listopadu loňského roku činila průměrná nabídková sazba hypoték ještě 3,39 % p. a. Za poslední rok tak vzrostla průměrná sazba již téměř o tři procentní body.

Graf 1: Fincentrum Hypoindex listopad 2022

Zdroj: Fincentrum Hypoindex

REKLAMA

Měsíční splátka vzrostla za rok téměř o 6 000 korun

Měsíční splátka hypotečního úvěru na 3,5 milionu korun sjednaného do 80 % odhadní ceny nemovitosti při fixaci na tři roky, splatnosti 25 let a průměrné nabídkové sazbě 6,31 % p. a. činí v listopadu 23 228 korun. Oproti minulému měsíci vzrostla měsíční splátka hypotéky o 237 korun.

Ve srovnání s nárůsty v posledním roce nejde ovšem o nijak dramatický růst splátky. K největšímu meziměsíčnímu nárůstu v posledním roce došlo v červenci letošního roku, kdy měsíční splátka vzrostla o téměř 1 150 korun. Za poslední rok se měsíční splátka zvýšila již o téměř šest tisíc korun.

Nejvýrazněji rostly sazby jednoletých fixací

Nejvýrazněji vzrostly úrokové sazby hypoték do 80 % odhadní ceny nemovitosti (LTV) s fixací na jeden rok, a to 0,19 procentního bodu na 6,68 % p. a. Jednoleté fixace hypoték nad 80 % LTV zdražily o 0,16 procentního bodu na 6,4 % p. a.

Nad hranici šesti procent se opět posunula průměrná nabídková sazba hypoték do 80 % LTV s fixací na pět a deset let. Sazba pětileté fixace vzrostla o 0,12 procentního bodu na 6,07 % p. a. a desetileté o šest bazických bodů na 6,05 % p. a. O 0,06 procentního bodu se zvýšila i průměrná sazba hypoték s fixací na tři roky, a to na 6,46 % p. a.

Hypoteční úvěry poskytované nad 80 % odhadní ceny nemovitosti s fixací na tři a deset let zdražily shodně o čtyři bazické body na 6,74 % p. a., resp. 6,33 % p. a. Průměrná nabídková sazba hypoték nad 80 % s fixací na pět let vzrostla o 0,1 procentního bodu na 6,34 % p. a.

Sazby ČNB stagnují

Česká národní banka (ČNB) ponechala na začátku listopadu základní úrokové sazby beze změny. Dvoutýdenní repo sazba tak od června zůstává 7 %, tedy na nejvyšší úrovni od roku 1999. Pro rozhodnutí hlasovalo pět členů bankovní rady, zbývající dva hlasovali pro zvýšení sazeb o 0,75 procentního bodu.

REKLAMA

„Podle makroekonomického modelu bychom teď měli výrazně zvýšit úrokové sazby a za pár čtvrtletí je výrazně snižovat. Většina rady se rozhodla vyslat jasné poselství a být kotvou stabilizující podmínky v ekonomice,“ uvedl po zasedání guvernér ČNB Aleš Michl.

Centrální banka zřejmě ke snižování sazeb nepřistoupí dříve než ve druhé polovině příštího roku. „Potřebujeme teď snižovat deficity veřejných financí a zároveň platí naše jasné odhodlání pokračovat v boji proti inflaci, dokud nebude plně pod kontrolou, tedy stabilizována na cíli 2 %. To znamená, že úrokové sazby zůstanou po určitou dobu na relativně vysoké úrovni,“ uvedl guvernér.

————————————————————————————————————-

Fincentrum Hypoindex je nově reprezentován číslem, které odráží aktuální průměrnou nabídkovou sazbu hypotečního úvěru pro LTV do 80 %.

Data ukazatele Fincentrum Hypoindex jsou vydávána vždy na začátku každého měsíce, a to k pátému pracovnímu dni.

Vedle výše uvedeného reprezentativního příkladu nabízí nový Fincentrum Hypoindex podrobnější informace o průměrných sazbách s různými fixacemi od krátkodobých po dlouhodobé a při využití zajištění do a nad 80 % hodnoty nemovitosti. Spotřebitel si tak může velmi snadno zjistit informaci o průměrných sazbách, které jsou relevantní vzhledem k jeho konkrétním požadavkům. Vše je přehledně zpracováno v interaktivním grafu dostupným na stránce https://www.hypoindex.cz/hypoindex-vyvoj/.

![]()