Fincentrum Hypoindex říjen 2020: Hranice dvou procent i 200 miliard se otřásá

Říjen se s objemem poskytnutých hypoték ve výši 25,214 miliardy korun stal druhým nejúspěšnějším měsícem v historii Fincentrum Hypoindexu. K rekordnímu roku tak již zbývá jen malý krůček. Průměrná úroková sazba hypoték se přiblížila dvouprocentní hranici.

![]()

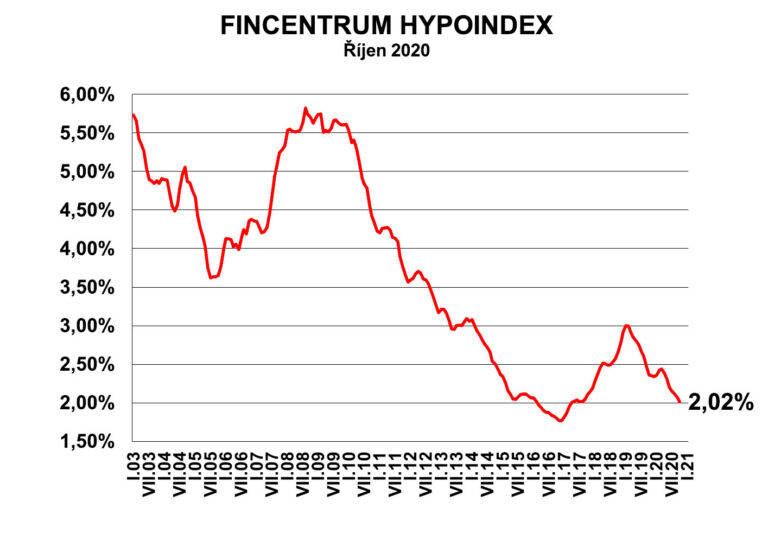

Průměrná úroková sazba hypoték podle ukazatele Fincentrum Hypoindex klesá již sedmý měsíc v řadě. V říjnu se průměrná sazba přiblížila o dalších pět bazických bodů dvouprocentní hranici a skončila na hodnotě 2,02 procenta.

„Úrokové sazby i nadále pokračují ve své sestupné tendenci a s hodnotou 2,02 procenta se blíží k magické hranici dvou procent, kterou za celou historii Hypoindexu pokořily pouze třináctkrát. A je tedy otázkou, zda se to podaří i po čtrnácté a zda už příští měsíc,“ uvedl Jiří Sýkora, specialista oddělení produktového managementu společnosti Fincentrum & Swiss Life Select. Naposledy byla průměrná úroková sazba hypoték pod hranicí dvou procent v březnu 2017.

Graf 1: Fincentrum Hypoindex říjen 2020

Zdroj: Fincentrum Hypoindex

Druhý nejúspěšnější měsíc v historii

Letos v říjnu banky poskytly hypoteční úvěry v celkovém objemu 25,214 miliard korun. Oproti září vzrostl objem poskytnutých hypoték o 3,162 miliardy korun a meziročně dokonce o téměř 8,3 miliardy korun.

Letošní říjen se tak stal druhým nejúspěšnějším měsícem v historii Fincentrum Hypoindexu. Vyšší objem za jediný měsíc poskytly banky pouze v listopadu 2016, kdy si lidé ze strachu z nového zákona o spotřebitelském úvěru sjednali hypotéky za 29,683 miliard korun.

„I nadále platí tvrzení, že se letošní rok opět o krok přiblížil ke svému rekordu, neboť s hodnotou 25,21 miliard korun atakuje nejúspěšnější měsíc v historii. A tak asi nepřekvapí, že i průměrná výše úvěru nadále stoupá a s hodnotou 2 865 189 korun opět vytvořila nový rekord,“ dodal Jiří Sýkora.

Počet poskytnutých hypoték se ve srovnání se zářím letošního roku zvýšil téměř o tisícovku na 8 800. Meziročně sjednaly banky o více než 1 700 hypoték více. O dva roky dříve (v říjnu 2018) sice banky sjednaly více než 10,5 tisíce hypoték, celkový objem přesto hranici 25 miliard korun nepřekročil.

Hranice 200 miliard téměř pokořena

Za prvních 10 měsíců roku poskytly banky hypotéky již za 197,59 miliard korun. Dosud se hypotečnímu trhu nepovedlo přiblížit se hranici 200 miliard korun již v říjnu. Ve srovnání s rekordním rokem 2017 je letošní objem poskytovaných hypoték téměř o 11,4 miliardy korun vyšší. Meziročně se objem zvýšil dokonce o více než 52 miliard korun.

Nebývalý zájem o hypotéky navíc podle bank nepolevuje ani v listopadu. K rekordu bankám stačí do konce roku poskytnout hypotéky za zhruba 28 miliard korun. Překonání rekordních objemů z let 2016 a 2017 by tak neměl být v letošním roce problém.

Tabulka č. 1: Vývoj objemů poskytnutých hypoték od ledna do října v letech 2016 až 2020

| Objem (mld. Kč) | |||||

| Měsíc / Rok | 2020 | 2019 | 2018 | 2017 | 2016 |

| Leden | 16,88 | 10,93 | 16,503 | 17,532 | 12,646 |

| Únor | 18,563 | 10,881 | 15,96 | 18,95 | 14,615 |

| Březen | 18,829 | 14,746 | 19,247 | 21,131 | 17,906 |

| Duben | 17,845 | 14,615 | 16,871 | 17,579 | 17,06 |

| Květen | 16,487 | 15,927 | 16,757 | 21,155 | 20,702 |

| Červen | 20,95 | 16,498 | 19,38 | 22,206 | 23,776 |

| Červenec | 21,597 | 15,435 | 15,386 | 14,578 | 15,225 |

| Srpen | 19,173 | 14,289 | 18,788 | 18,036 | 18,139 |

| Září | 22,052 | 15,007 | 20,805 | 17,093 | 19,607 |

| Říjen | 25,214 | 16,953 | 24,284 | 17,94 | 18,785 |

| Celkem | 197,59 | 145,281 | 183,981 | 186,2 | 178,461 |

Zdroj: Fincentrum Hypoindex

ČNB beze změny a konec úvěrového moratoria

Česká národní banka (ČNB) ponechala na začátku listopadu úrokové sazby beze změny. Ministerstvo financí další plošný odklad splátek nechystá, je proto pravděpodobné, že se část klientů dostane do nesnází při splácení svých hypotečních úvěrů. Banky ale zaujaly ke svým klientům vstřícný postoj, jsou připraveny jim pomáhat a splátky s nimi řešit individuálně. I kdyby se část klientů nevrátila k řádnému splácení hypoték, banky by to měly ustát.

Konec úvěrového moratoria se zatím na hypotečních sazbách nepodepsal a díky silnému konkurenčnímu boji a přetrvávající nízké ceně zdrojů by úrokové sazby hypoték nemusely v nadcházejících měsících vzrůst. Nízká cena zdrojů naopak ještě vybízí k dalšímu mírnému poklesu hypotečních sazeb. Průměrná úroková sazba hypoték by se tak v listopadu pod dvě procenta mohla podívat.

Během října zlevnila hypotéky skupina ČSOB, Air Bank, Fio Banka, Raiffeisenbank i Česká spořitelna. Na začátku listopadu se k nim připojila ještě Banka Creditas. Sazby nad dvěma procenty u pětiletých fixací nabízí již jen velké banky – Česká spořitelna, ČSOB, Komerční banka či Raiffeisenbank.

Tabulka č. 2: Souhrnné údaje Fincentrum Hypoindex říjen 2020

| Údaj | Data |

| Fincentrum Hypoindex | 2,02% |

| Změna oproti minulému období (b.p.) | -5 |

| Počet nových hypoték | 8 800 |

| Objem nových hypoték | 25,214 mld. Kč |

| Průměrná výše hypotéky | 2 865 189 Kč |

| Měsíční splátka 1 mil. na 20 let | 5 068 Kč |

| Měsíční splátka 1 mil. na 15 let | 6 444 Kč |

| Účelovost úvěrů | |

| Podíl úvěrů na koupi | 52 % |

| Podíl úvěrů na výstavbu | 17 % |

| Podíl ostatních úvěrů | 31 % |

Odborným partnerem Fincentrum Hypoindex je Česká bankovní asociace.

Metodika FINCENTRUM HYPOINDEXu: FINCENTRUM HYPOINDEX hodnotí vývoj cen hypoték v čase. Je to vážená průměrná úroková sazba, za kterou jsou poskytovány v daném kalendářním měsíci nové hypoteční úvěry pro fyzické osoby. Vahami jsou objemy poskytnutých úvěrů. Vstupní data pro výpočty poskytují tyto banky: Air Bank, Česká spořitelna, Equa Bank, Hypoteční banka, Komerční banka, Moneta Money Bank, Raiffeisenbank, Sberbank CZ a UniCredit Bank.

Podmínky užívání FINCENTRUM HYPOINDEXu: FINCENTRUM HYPOINDEX je možné volně šířit pouze s označením „FINCENTRUM HYPOINDEX“ a uvedením zdroje „Hypoindex.cz“ (v případě internetových médií s aktivním proklikem na http://hypoindex.cz/).

![]()