Komentář: Hypotéka za 7 %? Nejspíše ještě letos

Mezi prosincem 2021 a lednem 2022 zdražily hypotéky v ČR v průměru nejvýrazněji za posledních takřka dvacet let. Jedná se totiž o nejrapidnější meziměsíční růst průměrné úrokové sazby hypoték od roku 2003, od kdy daná časová řada Fincentrum Hypoindex existuje. Nutno však říci, že i lednová průměrná sazba hypoték v ČR, 3,43 procenta, navýšená oproti prosinci o celých 44 bazických bodů, je už dnes dávno minulostí. Lednový údaj totiž zahrnuje hypotéky rozjednané třeba v prosinci, tedy třeba i více než před dvěma měsíci.

![]()

Od té doby ale došlo k dalšímu citelnému zvýšení základní úrokové sazby ČNB, takže kdo si bere hypotéku dnes, musí počítat se sazbami v průměru kolem 4,5 až pěti procent. Důvodem je, jak jinak, inflace. Na tu musí reagovat Česká národní banka. A spolu s růstem základní úrokové sazby ČNB stoupají další, tržní úrokové sazby, čímž tedy bankám zdražují zdroje, jimiž své hypotéky kryjí. Navíc růst úroků třeba takových dluhopisů vlády ČR zatraktivňuje jiné využití peněz, jež mají banky k dispozici, než je to spočívající v poskytnutí hypotéky. Hypotéky jsou tak ochotny poskytovat pouze za výrazně navýšený úrok.

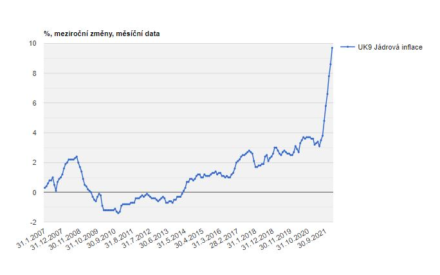

Rapidní zdražování hypoték tedy pramení z rapidního zdražování v celé ekonomice. Nakonec inflační „desítka“ tento týden těsně nepadla, ale i tak má Česko inflaci, jakou nikdo, komu je méně než přes čtyřicet, ze svého dospělého života nepamatuje.

Ceny bydlení společně s citelným růstem výdělků, který je výsledkem dlouhodobě utažené situace na trhu práce, kdy prostě „nejsou lidi“, představují klíčové zdroje rapidní jádrové inflace. Tedy té očištěné o kolísavé položky typu cen energií nebo potravin. Právě rapidní jádrová inflace je stěžejním důvodem, proč Česká národní banka v posledních měsících zpřísňuje svoji měnovou politiku prakticky nejagresivněji v ekonomicky vyspělém světě.

Rozplynutý sen o vlastním bydlení

Mnoha Čechům se však už nyní rozplynul sen o vlastnickém bydlení. V lednu banky a stavební spořitelny poskytly hypotéky za 32,6 miliardy korun, oproti prosinci o čtvrtinu méně. Jde o výraznější lednový pokles, než jaký je běžný. Propadá se rovněž počet poskytnutých hypoték. Těch banky a stavební spořitelny v lednu „udaly“ 10 tisíc, nejméně za takřka rok a půl.

REKLAMA

Zájem o hypotéky mezi Čechy chladne, neboť na ně jednoduše nemají. Měsíční splátka na běžné hypotéce je dnes třeba i o pět tisíc korun vyšší, než pokud by si hypotéku na tu samou, rovněž běžnou nemovitost brali před rokem touto dobou.

Někteří Češi si tak řekli, že počkají, až se vlna zdražování hypoték přežene a až jejich cena zase sestoupí. Jenže před pár dny zveřejněný zápis z posledního jednání bankovní rady ČNB, toho ze začátku února, napovídá, že úplné přehnání vlny drahých hypoték může nastat později, než se dosud převážně myslelo. Že tedy i po zmíněné „stolové hoře“ plus minus pětiprocentní základní úrokové sazby ČNB půjdeme déle, než se dosud myslelo. Část bankovní rady ČNB totiž soudí, že déle přetrvají silné inflační tlaky.

Čím později ČNB zahájí cyklus snižování základní sazby, tedy „sestup ze stolové hory“, a čím výše tato sazba během něj vystoupá, tím výše se dostane také průměrná sazba hypoték. Zatímco ještě letos v lednu se obecně mínilo, že hypotéky během letoška zdraží nejspíše do pásma od 5,5 do šesti procent, nyní už se objevují odhady, že by to mohlo být až k sedmi procentům. Hypotéky by tak byly dražší dokonce i než v roce 2008, než se v Česku projevily dopady světové finanční krize.

Hypotéky tak už letos mohou být nejdražší od přelomu milénia a navíc klesá šance na rychlé zahájení jejich zlevňování po dosažení cenového maxima. Zájem o hypotéky mezi Čechy tak bude letos dále uvadat. K jeho vadnutí přispěje i to, že ČNB od dubna bankám zákonně zpřísní podmínky poskytování hypoték, což dále sníží jejich dostupnost.

REKLAMA

Tato země teď rozhodně není pro zájemce o vlastní bydlení.

Lukáš Kovanda, hlavní ekonom, Trinity Bank, redakčně upraveno

![]()