A proč že je to špatně? Není – jen níž a jen déle, řekl by si spotřebitel a i poradci. Nicméně já vidím v nízkých sazbách 2,3 rizika. Jak pro banky, tak i spotřebitele ale i pro trh samotný. Aby bylo jasno, také jsem příznivcem nízkých úrokových sazeb u hypotečních úvěrů.

1) Spotřebitelské riziko

A proč píšeme zas a znovu o rizicích? Protože rizika jsou obecně málo komunikovány. A také platí – opakování matka moudrosti. Kolegové, spotřebitelé, uvědomte si, že sazba 2,59% není do nekonečna a jednou skončí = tedy ve výročí fixního období. A kdo ví, jaká sazba bude poté? Podívejme se na dlouhodobou statistiku úrokových sazeb. Již jsme byli nahoře / dole / nehoře / dole … (tam jsme nyní). Kam asi půjdeme dále? Nyní jsme v období slev, výprodejů chcete-li. Banky mají takové moře peněz, že by hrozně rádi půjčovali a podbízí se více nežli jindy.

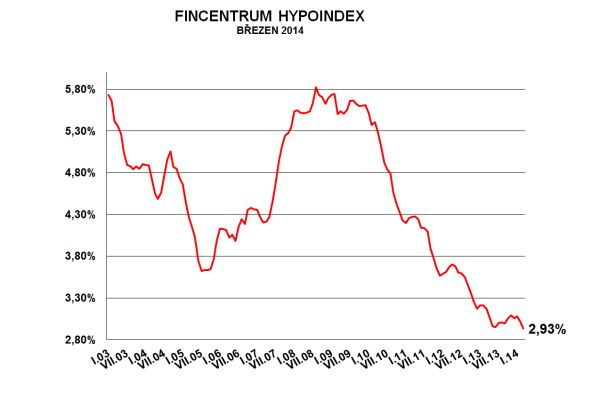

Podívejte se však na vývoj Hypoindexu v kontextu 12 let…

Chci tím jenom říci, že ti, kteří nyní žádají o 90% či 100% hypoteční úvěr (tedy bez vlastní participace vlastních zdrojů), mohou být po skončení fixního období nemile zaskočeni.

Podívejme se na příklad: 2 000 000,– na 30 let splatnosti při anuitním splácení s pětiletým fixním obdobím a sazbou 2,69%. (můžete namítat, že na 90% LTV se nedostanu na sazbu 2,69% = není tomu tak, právě v tomto období má jedna z bankovních institucí takovouto akci…). Splátku máme 8 101 korun. Za 60 měsíců, tedy 5 let dlužím bance 1 767 918 korun (jistina). A co se stane, když nám vyskočí ZNOVU úroky na např. 5,5%? Ano, klient již nemá třiceti letou, ale 25 letou hypotéku, sazbu 5,5% a splátka? 10 857 korun. Tedy o cca 240tis menší úvěr ale o 2 756 korun vyšší splátku.

REKLAMA

Tedy uvědomme si, že klienti by si určitě měli celých těch 5 let vytvářet polštář a například počítat s daleko vyšším úrokem a tím pádem i výší splátky. Klient, který peníze „neprojí“ ale odloží stranou, bude i v dobách vysokých sazeb relativně v pohodě. Ten kdo jede „na krev“ a dnes projde u banky jen tak tak … to bude mít dosti složité! A s tím je třeba rozhodně počítat.

2) Riziko pro banky

Všechny banky se bojí tzv. defaultních úvěrů. Tedy těch úvěrů, u kterých klienti přestanou splácet. Dnes jako snad nikdy jindy si můžete v klidu půjčit 100% z hodnoty nemovitosti kdy úroková sazba osciluje kolem 3,5 – 4% p.a. (viděl jsem od banky nabídku i za 3,1 % !!! ). U těchto úvěrů je riziko ještě větší nejen pro klienta ale i pro banky. Co se asi stane s klientem, který projde „o prsa“ na 100% LTV za sazbu 3,5% a poté dostane 5,5? Klient může mít problémy se splácením úvěru. A zde se poté dostane do komplikací i banka. Oba jsou spojené nádoby a jeden je závislý na druhém. Jeden klient asi banku nepoloží …

Nechci tímto odsuzovat 100% hypoteční úvěry, vůbec ne! Jen chci poukázat na rizika, která musí být zákonitě klientovi prezentována při řešení obchodních případů.

Jak z toho ven? Z dob vysokých sazeb? O tom se zmiňuji v článku na téma variabilní sazby. Skončí-li vám fixní období v dobách vysokých úrokových sazeb, přejděte na plovoucí, variabilní, floatovou sazbu a průměrujte si cenu nákupu úroků na měsíční bázi. Rozhodně nefixujte za 5,5 za 6 % na X let dopředu! Proděláte…

REKLAMA

3) Riziko pro realitní trh

Stejně tak, jako dnes křičíme do světa rekordně nízkých úrokových sazeb, tak v letech 2008 – 2010 jsme křičeli také rekordně – ale vysokých sazeb. Průměrná sazba olizovala číslici 6 a trh se doslova zastavil. Realitky přestaly prodávat, banky půjčovat a klienti neakceptovali vysoké splátky. Tedy i realitní kanceláře by měli sledovat vývoje sazeb a reagovat tak se svou nabídkou. Resp. nejen klienti, banky ale i realitky by měli vývoj sazeb ve smyslu jejich vlastních zájmů. Žně netrvají věčnost.

U developerů je to trošku horší. Než developer vykoupí pozemek, sežene veškerá povolení a navíc než začne stavět, uběhne mnoho let. A tak se nyní dokončují projekty z let 2008 a dále, kdy developeři koupili pozemky dráž. Ale to už je jiný příběh.

Vrátím-li se k sazbám tak si osobně myslím, že trh nachází jak své dno, tak i strop. Můžeme tedy dle cca 12tii leté historie vývoje sazeb v ČR prozatím říci, že strop je kolem 6ti procent a dno cca 2,5%. Pokud si uděláte měsíční report za 12let vývoje sazeb, průměr nám vyjde cca 4,45 % p.a. Tedy cokoliv pod tím je dobré.

Pokud opakovaně čteme v novinách o tom, že úrokové sazby jsou nízké, prosím, neberte to jako dogma. Buďme realisté a podívejme se na trhy s delší perspektivy. Jednou jste nahoře, jednou dole – jako v životě.

REKLAMA

Co tedy plyne z dnešního článku?

Pokud si dnes berete fixní období, rozhodně je v dnešní době lepší fixní období a čím delší, tím lepší! 5 let je standard, 7 let proč ne … s 10ti či delším fixem bych byl přeci jen opatrnější (ačkoliv se objevují 10ti leté fixní období kolem 3,3 – 3,7 % p.a. a uvidíme kde ony najdou své dno). Rozhodně je tedy dnes doba pro delší fixní období než kratší či float.

Variabilní sazbu dnes z nabídky vypusťte. Vraťte se k ní, pokud vám náhodou fixní období skončí v dobách vysokých sazeb.

Tvořte si rezervu po celou dobu splácení hypotečního úvěru. Uvědomte si, že navýšení splátky o 20 procent může přijít v zásadě „kdykoliv“. Nespoléhejte na to, že období nízkých sazeb je konstanta.

Nejděte na krev – pokud uvažujete o stoprocentním hypotečním úvěru, určitě zde platí 2× měř a jednou řež. Nejde o to, že vám banka úvěr dnes poskytne (a ráda). Ale jde o to, jaké to pro Vás může mít následky do budoucna = hodnota nemovitosti, výše úroků po fixaci, výše rezerv atd. Myslete prostě na zadní vrátka.

Pokud si nejste jisti s výší hypotečního úvěru, resp., i když víte, že vám bankovní instituce poskytne hypoteční úvěr, udělejte si svůj vlastní splátkový test. Odkládejte si kompletní náklady na živobytí stranou například na spořicí účet. Alespoň 6 měsíců. Nebojte se, nemovitost vám neuteče … byly a budou. Zkuste si spočítat splátku hypotečního úvěru, plus veškeré poplatky na pojistky domácností /nemovitostí/ životních pojistek. Neopomeňte náklady na provoz domácnosti od elektriky po plyn … k této částce si připočtěte rezervu třeba 20 % navíc a posílejte si danou částku na zmíněný spořicí účet. Tak si uděláte svůj vlastní test, zda vůbec utáhnete provoz nové domácnosti. Co se stane, když neutáhnete? Nic … Zjistíte, že jste si alespoň něco naspořili na spořicí účet… a také kde jsou vaše hranice, které komfortně zvládnete. Teprve poté si můžete říci: ano, banka by mne sice dala úvěr se splátkou 15tis Kč/m, ale já si mohu dovolit „jen“ 12 000 korun.

Přeji všem bezproblémové splácení svých úvěrů.

![]()