Vyplatí se nákup nemovitosti s využitím hypotéky při současné inflaci

Nemovitosti jsou stále více aktuální téma, především kvůli jejich samotným cenám a cenovému nadhodnocení spojující se s velikým nedostatkem na trhu, kdy poptávka vysoce převyšuje nabídku. Zde nastává u spotřebitelů otázka, zda se stále vyplatí uvažovat o vlastní nemovitosti nebo již nastala doba, kdy je pro spotřebitele vhodnější bydlet v podnájmu.

![]()

Zároveň je vzhledem k tématu důležité si vymezit místo nákupu nemovitosti a momentální inflaci a určit si možnosti, zda se spotřebitelům hypotéka vyplatí či nevyplatí.

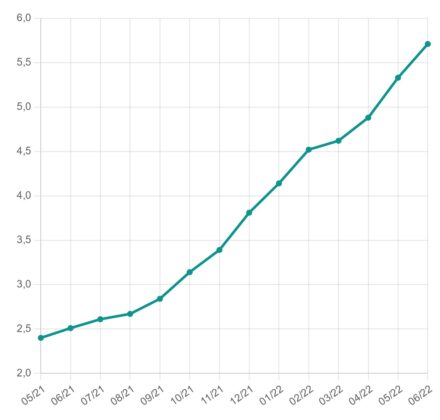

Vývoj úrokové sazby od května 2021 do května 2022 (aktuálně 5,71 % p. a.)

Hypoteční úvěr x nájemné

Představme si následující praktickou situaci, kdy jako spotřebitel řešíme, zda si nemovitost, nacházející se na žádané lokalitě Praha 2 – Vinohrady pořídit skrze hypoteční úvěr nebo zůstat u bydlení v podnájmu. Zároveň máme našetřené finanční prostředky ve výši 2.000.000 Kč

REKLAMA

Nemovitost bude mít tyto parametry:

- Byt 2+kk

- Výměra: 54 m²

- Možnost parkování

- Kupní cena: 7.850.000 Kč. X nájem: 29.000 Kč/měsíc. (bez energií)

Spotřebitel musí počítat se skutečností, že banky a hypoteční centra vycházejí z bonitnosti klienta a jeho schopnosti splácet závazky. Další ovlivňující faktor nastává v tom, že banky nabízejí možnost půjčit si maximálně 80 % resp. 90 % z kupní ceny nemovitosti. V tomto případě zde hraje majoritní faktor výše našetřených finančních prostředků a konečná výše, kterou si spotřebitel požaduje půjčit.

Po zadání údajů do hypoteční kalkulačky nám vyplynou tyto hodnoty:

- Úrok: 5,71 % p. a. (Fincentrum Hypoindex, červen 2022)

- Inflace: 16 % p. a.

- RPSN od: 5.91 % p. a.

- Splatnost: 30 let

- Měsíční splátka: 31.807 Kč X nájem: 29.000 Kč/měsíc. (bez energií)

Rozdíl mezi hypotečním úvěrem a měsíčním nájemném činí 2.807 Kč, což při současných cenách a nákladech nečiní markantní rozdíl a je důležité si zde uvědomit skutečnost, že po splacení hypotečního úvěru, připadne nemovitost do 100 % vlastnictví spotřebitele.

Výhodnost hypotečního úvěru s ohledem na inflaci

I když úrokové sazby stále stoupají, je třeba se ohlédnout také na další důležitý faktor. Tím je inflace, která v České republice v květnu byla 16 % hranici. Současný stav s nemovitostmi v České republice je velice nedostatečný, inflace zároveň stále více zdražuje život Českých spotřebitelů a s ohledem na nemovitosti nebudou dále stoupat pouze energie, ale budou muset reagovat také majitelé nemovitostí, kteří budou nuceni zvyšovat také nájmy. S ohledem na skutečnost, že momentální úroková sazba u hypotečních úvěrů je kolem 5,7 % a s přihlédnutím na potencionální bonitnost a výši našetřených peněžních prostředků žadatele, se hypoteční úvěr v této době ukazuje stále jako dobrá volba pro spotřebitele s ohledem na inflaci a současné ceny.

Hypoteční úvěr by se v současné době nevyplatil primárně žadatelům, kteří by nebyli schopni, jak dostát závazkům, tak také těm, kteří mají více napnutý rozpočet domácnosti a již by si nemohli dovolit vyšší potencionální náklady.

Zde je ale důležité si uvědomit nejen současný stav s nemovitostmi a inflaci, ale také potencionální budoucí stav. V současné době nic nenasvědčuje tomu, že by se ceny nemovitostí měly snižovat či se jakýmkoli výrazným způsobem měnit celková situace s nimi. Proto se právě teď může jednat o stále dobrou dobu uvažovat o hypotečním úvěru s přihlédnutím k faktům, že při vhodné fixaci i případné možnosti refinancování oproti současné výši inflace se do budoucna může jednat o kvalitní investici, kterou beze sporu investice do nemovitosti stále je.

![]()