ČBA Hypomonitor listopad 2021: Navzdory růstu sazeb objem poskytnutých hypoték v listopadu opět vzrostl

Zájem o hypotéky se v listopadu opět zvýšil, a to navzdory postupnému růstu úrokových sazeb. Zvýšený zájem domácností vedly patrně i obavy z menší dostupnosti hypotečních úvěrů následkem očekávaného růstu úrokových sazeb. Banky a stavební spořitelny v listopadu poskytly hypoteční úvěry v celkovém objemu přes 46 mld. Kč., což je o téměř 6 mld. Kč více než v říjnu. Z tohoto objemu tvoří téměř 36 mld. Kč hypotéky nové a přes 10 mld. Kč pak hypotéky refinancované. Úroková sazba u nově poskytnutých hypoték v listopadu vzrostla na 2,7 % z 2,54 % v říjnu. U refinancovaných úvěrů byla však o zhruba desetinu procentního bodu nižší. Vzhledem k růstu úrokových sazeb na trhu je zřejmé, že se i hypoteční úrokové sazby budou v příštích měsících dále zvyšovat. Dosavadní pomalejší nárůst sazeb je brzděn postupným uzavíráním smluv s klienty, kteří začali hypotéční úvěr řešit ještě několik měsíců nazpět, kdy byly úrokové sazby nižší. Uvedené informace plynou z dat ČBA Hypomonitoru, který obsahuje data všech tuzemských bank a stavebních spořitelen poskytujících hypoteční úvěry na domácím trhu.

![]()

Objemy poskytnutých hypoték v listopadu dále vzrostly

Zájem o hypotéky dle ČBA Hypomonitoru zůstává velmi silný. V listopadu banky a stavební spořitelny poskytly hypotéky v celkovém objemu převyšujícím 46 mld. Kč. Ve srovnání s říjnem je hodnota o téměř 6 mld. Kč vyšší. Z celkového objemu poskytnutých hypoték 46,2 mld. Kč činily nové hypotéky 35,9 mld. Kč, což je oproti říjnu nárůst o téměř 4,7 mld. Kč. Objem refinancovaných hypotečních úvěrů pak dosáhl 10,4 mld. Kč, z toho přes 8 mld. Kč byly refinancované úvěry z jiných finančních institucí a 2 mld. Kč úvěry refinancované interně. Ve srovnání s předchozím měsícem byl objem refinancovaných úvěrů o 1 mld. Kč vyšší.

Počet nově poskytnutých hypoték přesáhl v listopadu 10 tisíc

Při pohledu na nově poskytnuté hypotéky bez refinancování banky a stavební spořitelny v listopadu poskytly 10 352 hypoték, oproti říjnu se tak počet nově poskytnutých hypoték zvýšil o 11 % (z 9 318). Průměrná velikost hypotéky v listopadu také dále vzrostla, a to na 3,46 mil. Kč. V případě refinancování úvěru byl pak objem hypotéky zhruba o 1 mil. Kč nižší. Nové hypotéky jsou nejvíce poskytovány za účelem koupě nemovitostí, ty tvoří necelých 70 % objemu nově poskytnutých hypoték.

Tabulka č. 1: Shrnutí objemu poskytnutých hypoték a průměrných úrokových sazeb za listopad 2021

| ČBA Hypomonitor listopad 2021 | |||

| Objem (mld. Kč) |

Počet | Sazba (%) |

|

| Celkem | 46,2 | 14 552 | 2,68 |

| Nové úvěry | 35,9 | 10 352 | 2,70 |

| z toho: | |||

| na koupi | 24,0 | 6 627 | 2,70 |

| na výstavbu | 8,6 | 2 684 | 2,60 |

| ostatní | 3,2 | 1 041 | 3,03 |

| Refinancované z jiné instituce | 8,2 | 3 247 | 2,60 |

| Refinancované interně | 2,2 | 953 | 2,57 |

| Pramen: ČBA Hypomonitor | |||

Komentář Jakuba Seidlera, hlavního ekonoma ČBA:

Objem poskytnutých hypoték v listopadu ve srovnání s říjnem dále vzrostl. Ačkoli listopad bývá z pohledu poskytnutých hypoték obvykle nadprůměrný, letošní listopadový růst lze patrně přičíst i obavám domácností z dalšího zvyšování úrokových sazeb, což je přimělo urychlit svou žádost o hypotéku. Z tohoto důvodu mohou zůstat objemy hypoték vyšší i v následujících měsících, a to navzdory vyšším hypotečním sazbám.

Průměrná hypoteční sazba bude dále postupně růst

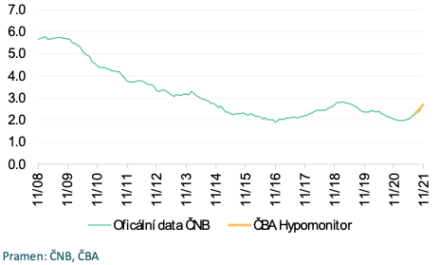

Úroková sazba u nově poskytnutých hypotečních úvěrů v listopadu vzrostla na 2,7 % z 2,54 % v říjnu. Růst sazeb tak mírně zrychluje, což se dalo očekávat vzhledem k rychlému zvýšení úrokových sazeb na trhu v posledních několika měsících. Pomalejší růst realizovaných hypotečních sazeb souvisí s tím, že se postupně uzavírají smlouvy, které začaly banky s klienty rozjednávat v předešlých měsících ještě s příznivější úrokovou sazbou.

Hypoteční sazby reagují především na tržní úrokové sazby delších splatností. V nich se promítá řada faktorů –nejen očekáváný vývoj základních sazeb ČNB, ale i výhled na inflaci, ekonomický vývoj či dynamiku obdobných úrokových sazeb v zahraničí. Zmíněné tržní úrokové sazby delších splatností[1] postupně rostou již od druhé poloviny minulého roku, v posledních měsících však jejich růst zrychlil a pohybují se na nejvyšších úrovních za zhruba posledních deset let. Dle oficiálních statistik České národní banky se hypoteční sazba v polovině roku 2011 pohybovala kolem 4 %.

Následkem obav z nepříznivých následků mutace Omikron tržní úrokové sazby sice na přelomu listopadu a prosince mírně poklesly, v posledních dnech se však postupně vrací k úrovním z poloviny listopadu. Růst realizovaných hypotečních sazeb tak bude v příštích měsících postupně dohánět vývoj tržních úrokových sazeb.

„Hypoteční trh má za sebou několik velmi hektických čtvrtletí. V nejbližších měsících lze proto očekávat určité zklidňování dané mimo jiné i svižným růstem úrokových sazeb centrální banky, který se do jisté míry a s jistým zpožděním promítá i do úrokových sazeb z nových úvěrů. Soudě podle zkušeností z minulých let lze očekávat, že průměrná sazba z nových hypoték dosáhne během příštího roku úrovní lehce nad 4 procenty, kde už pak zůstane,“ říká analytik České spořitelny Michal Skořepa.

„Zájem o hypotéky zatím zůstává velmi vysoký, růst sazeb se dosud projevil jen relativně málo. Klienti si ale nyní berou o něco kratší fixace než tomu bylo v předchozím roce, kdy kralovala 10letá fixace,“ doplňuje Ivana Pícková, členka představenstva a ředitelka retailového bankovnictví Banky CREDITAS.

Graf č. 1: Průměrná hypoteční sazba u nových obchodů dle oficiálních dat ČNB a ČBA Hypomonitoru

Průměrná splátka hypotéky bude růst

Průměrná výše hypotéky v listopadu dosáhla 3,463 mil. Kč a oproti říjnu se tak zvýšila o více než 100 tis. Kč. S očekávaným růstem úrokových sazeb je tak zřejmé, že se bude navyšovat i měsíční splátka u nových či brzy refixovaných úvěrů. Nárůst měsíční splátky se odvíjí nejen od velikosti hypotéky a úrokové sazby, ale také délky splatnosti hypotéky. Scénáře vývoje měsíční splátky pro různé délky splatnosti hypotéky tak udává tabulka č. 2. Z ní je patrné, že pokud se průměrná hypoteční sazba v příštím roce dostane k hranici 4 %, bude to pro průměrnou velikost hypotéky znamenat oproti současnosti nárůst měsíční splátky o necelé 2,5 tisíce Kč. [2]

Tabulka č. 2: Měsíční splátka průměrné hypotéky v závislosti na délce splatnosti a úrokové sazbě

| Průměrná velikost nové hypotéky v Kč: | 3 463 283 | |||||

| Průměrná úroková sazba v %: | 2,0 | 2,70 | 3,0 | 3,5 | 4,0 | |

| Měsíční splátka: | ||||||

| Splatnost hypotéky v letech: | 15 | 22 287 | 23 425 | 23 917 | 24 758 | 25 617 |

| 20 | 17 520 | 18 696 | 19 207 | 20 086 | 20 987 | |

| 25 | 14 679 | 15 893 | 16 423 | 17 338 | 18 280 | |

| 30 | 12 801 | 14 052 | 14 601 | 15 552 | 16 534 | |

| Zdroj: ČBA | ||||||

| Pozn.: druhý sloupec (tučně) odpovídá úrokové sazbě posledního ČBA Hypomonitoru, ostatní úrokové sazby jsou ilustrační | ||||||

ČBA spouští nové souhrnné statistiky za celý bankovní trh

Česká bankovní asociace spouští ve spolupráci s členskými bankami nové souhrnné statistiky z trhu bydlení. Jde především o objemy a počty nově poskytnutých a refinancovaných hypoték a příslušnou úrokovou sazbu. Tyto statistiky bude ČBA zveřejňovat v agregované podobě za celý bankovní sektor na pravidelné bázi vždy zhruba v polovině měsíce. Šetření se účastní všechny tuzemské banky a stavební spořitelny poskytující v ČR hypotéky. Data v přiloženém souboru na stránkách cbaonline.cz pak obsahují příslušné statistiky zvlášť pro banky a stavební spořitelny. Výše uvedené hodnoty jsou pro sektor jako celek.

|

Metodika ČBA Hypomonitoru

ČBA Hypomonitor rozděluje poskytnuté hypoteční úvěry bank a stavebních spořitelen do několika kategorií tak, aby byly rozlišeny nové úvěry od refinancovaných či interních refixací. Nové úvěry jsou pak vykazovány v kategoriích dle účelu úvěru:

1. Nové úvěry Jsou úvěry, jejichž celý objem poprvé vstupuje do ekonomiky. Do této kategorie nepatří konsolidace úvěrů anebo refinancování úvěrů. Dělí se do tří kategorií: · Nákup nemovitosti · Výstavba nemovitosti – včetně rekonstrukce nemovitosti · Ostatní nová ujednání – pouze nové úvěry, které nijak nesouvisí s koupí nebo výstavbou nemovitosti, např. tzv. americké hypotéky, vypořádání SJM, zpětná úhrada kupní ceny, vypořádání dědického podílu, vypořádání družstevního podílu, atp.

2. Refinancované úvěry z jiné finanční instituce Jsou úvěry, které vznikly refinancováním jednoho nebo více úvěrů z jiné finanční instituce než té vykazující. Bez ohledu na výši refinancované částky a bez ohledu na výši případného navýšení se celková výše nově vzniklého úvěru vykazuje do této kategorie.

3. Navýšené anebo interně refinancované úvěry Jsou úvěry, které již byly v předchozím vykazovaném období součástí portfolia vykazujícího subjektu, a ve vykazovaném období u nich došlo k některé z následujících změn: · navýšení sjednané částky · došlo k takovým změnám, že původní úvěr byl v rámci vykazujícího subjektu refinancován/převeden na nový úvěr. Jde tak o skutečně novou smlouvu, nikoli např. jen nové ujednání v rámci refixace stávající smlouvy. Proto je objem takových úvěru ve statistice ČBA nižší oproti „ostatním novým ujednáním“ ve statistice České národní banky.

Data pro ČBA Hypomonitor poskytují následující banky a stavební spořitelny: Air Bank, Banka Creditas, Česká spořitelna, ČSOB, ČSOB Stavební spořitelna, Equa bank, Fio banka, Hypoteční banka, Komerční banka, mBank, Modrá pyramida, MONETA Money Bank, MONETA Stavební spořitelna, Oberbank, Raiffeisen stavební spořitelna, Raiffeisenbank, Sberbank, Stavební spořitelna České spořitelny, UniCredit Bank. |

[1] Jedná se především o dlouholeté úrokové swapy (interest rate swap, IRS), které odráží cenu peněz v delších splatnostech, například 5 až 10 let. Téměř polovina hypoték se totiž v posledních letech poskytne s fixací úrokové sazby mezi 5 až 10 lety.

[2] Tabulka je k dispozici v souboru xls přiloženém na webových stránkách listopadového ČBA Hypomonitoru

![]()