Hypoteční trh se hroutí, nebo ne?

Noviny, internet a sociální sítě plní v posledních dnech zprávy o „dramatickém” propadu hypotečního trhu, astronomických úrokových sazbách odpuzujících lidi od vlastního bydlení a celkově pochmurném výhledu na budoucí měsíce. I když vývoj na poli hypoték a úrokových sazeb nebyl v posledních měsících růžový, každý kdo chce uvažovat ekonomicky, by měl zaujmout trochu širší perspektivu, než je perspektiva posledních pár měsíců či roků, protože “z historie se lze poučit a kdo tak neučiní, je odsouzen ji opakovat” (W. Churchil).

![]()

REKLAMA

Úrokové sazby nad 5 %. Pohroma, nebo přirozený běh věcí?

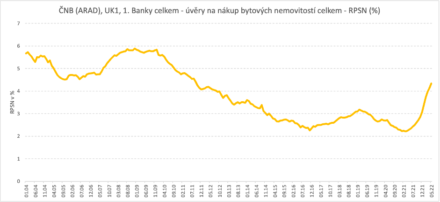

Česká národní banka poskytuje historické údaje k úrokovým sazbám od roku 2004. Podíváme-li se na graf sestrojený z jejich dat, dojdeme k zásadnímu zjištění: úrokové sazby nad 4 % byly standardem v období let 2004 až 2012. Moji rodiče si v roce 2001 (kam statistika ČNB nesahá) brali hypotéku na dům, ve kterém dodnes bydlí, za 6,85 %!

Obrázek 1, Zdroj: ČNB

Prvním závěrem, který lze z tohoto učinit, tedy je, že období posledních 10 let (2013 až do začátku roku 2022) bylo obdobím velmi „levných” peněz. Půjčit si na vlastní bydlení bylo extrémně dostupné a kdo tak učinil, neprohloupil. Bonusem navíc byla zvyšující se životní úroveň; standard bydlení subjektivně předstihl mnohé „západní země” (sám mohu porovnávat s Irskem) a s tím šel ruku v ruce významný rozkvět realitního trhu, který však narážel na limity nabídky (ať už jeho příčiny byly jakékoliv, což není cílem našeho rozboru) a hnal ceny nemovitostí vzhůru a to významně rychleji, než byla míra inflace, procentuálně mnohem větším poměrem, než byla úroková míra.

REKLAMA

Toto období však skončilo. Vlivů, které to mají na svědomí se sešlo více COVIDové období zanechalo za sebou nahromaděnou poptávku, velké množství veřejných peněz uvolněných do oběhu díky rekordnímu zadlužení. To vše završené válečným konfliktem na Evropském území, ženoucí nahoru ceny energií, které ovlivňují prakticky všechny další ceny na trhu.

Nic neroste do nebe

A tak skončilo období „jednoduše dostupných peněz”. Na poli hypoték se udála ještě další významná událost, která jakoby byla zastíněna růstem úrokových sazeb a tím bylo opětovné zavedení „ochranných” metrik ČNB pro poskytování hypotečních úvěrů, tzv. DTI a DSTI. V jednoduchosti metriky, které mají za cíl zabránit zadlužování obyvatelstva nad zdravou, dlouhodobě únosnou míru.

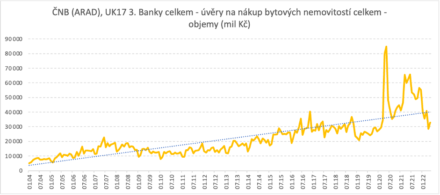

Obrázek 2, Zdroj: ČNB

A světe div se, od dubna došlo k něčemu „nečekanému”. Hypoteční trh se propadl. V meziročním srovnání objemů sjednaných úvěrů o téměř 50 %. Nejrůznější komentáře a titulky (jež jako zaručený zdroj označují „interní zdroje”) hovoří i o 70% propadech.

K čemu však ve skutečnosti došlo? Období mimořádného hypotečního boomu, který započal na jaře 2020 (jak ukazuje graf č. 2), kdy se pravidla pro DTI a DSTI naopak rozvolnila, se prostě vrátil tam, kde byl předtím. Komentátoři se nedokážou smířit s tím, že nic neroste do nebe, a tak je pokles oproti předchozímu roku o 50 % předkládán jako katastrofa.

REKLAMA

Co se ale ve skutečnosti stalo? Trh se vrací někam, kde byl před vypuknutím „hypotečního klondiku”, za který lze období let 2020–2021 bezpochyby považovat.

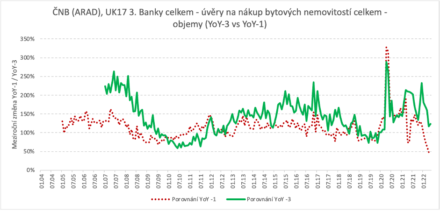

Obrázek 3, Zdroj: ČNB

Obrázek 4, Zdroj: ČNB

Trh se zkrátka, co se objemu týče, navrátil k lince dlouhodobého trendu. V porovnání s rokem 2019 byl letos v dubnu a květnu dokonce cca o 20 % vyšší.

Lze to považovat za tragédii? Na osobní úrovni ano …

Ano i ne. Z pohledu koncových zákazníků, tedy rodin toužících po vlastním bydlení rozhodně ano. Vinu na tom ale nenese, jak mnohé komentáře naznačují, „nižší poptávka způsobená vysokou úrokovou sazbou”. Ve skutečnossti je za to zodpovědná vražedná kombinace 3 zásadních vlivů:

- dramatický nárůst cen nemovitostí (v roce 2021 rostly ceny bytů a domů v ČR o více než třetinu)

- znovuzavedení regulace DTI / DSTI

- dramatická inflace, tlačící na rodinné rozpočty a rozpočty staveb (které se za rok zdražily často o vyšší desítky procent)

Zcela jednoduše: Ceny nemovitostí rostly o více než třetinu, ale průměrná mzda se podobným tempem nevyvíjela. Muselo tedy nevyhnutelně dojít k tomu, že se počet lidí, kteří si budou moci dovolit hypotéku sníží. Náraz, ke kterému toto vše směřovalo, přišel letos v dubnu . Že tou dobou rostly úrokové sazby pod vlivem mezinárodních událostí, je jen shoda náhod…

Pokles poptávky? Ale kdeže…

Proroci konce dnů hovoří o propadech poptávky na pobočkách bank o 70 %. To hodnotit nemohu,ale mohu hodnotit poptávku, kterou eviduje FinGO.cz a jejích téměř 500 úvěrových specialistů.

Hodnotím-li počet hypotečních úvěrů, zpracovaný konstantními strukturami naší obchodní sítě (tedy těmi, které jsou s námi již od minulého roku a ve stabilním počtu poradců), pak objem jimi zpracovaných hypotečních úvěrů byl v měsících duben a květen stejný, jako počet hypotečních úvěrů, které uzavřeli v lednu a únoru tohoto roku!

Z mikropohledu společnosti FinGO.cz se tedy zdá, že poptávka neklesá, jaké je tedy vysvětlení?

Jsou v zásadě dvě:

- Dramatický pokles průměrné velikosti hypotečního úvěru: Zatímco průměrná výše hypotéky u Fingo.cz dělala v lednu a únoru nějakých 3 600 000 Kč, v červnu a červenci už to bylo pouze 2 500 000 Kč. Lidé si zkrátka berou menší úvěry, takové, na které svými příjmy dosáhnou.

- Svoji roli může hrát i přesun poptávky směrem k hypotečním specialistům, kteří dokáží porovnat bonitu klienta a úvěrové možnosti napříč trhem. Zatímco dříve stačilo dojít „do mé banky na rohu”, dnes již je získání hypotečního úvěru větší oříšek a pomoc specialisty, který má přehled o celém trhu a nástroje jak je srovnat, se prostě hodí …

Kdo se bojí, nesmí do lesa…

A na závěr trochu osobní stať. Když si moji rodičové brali v roce 2001 svoji první (a jedinou) hypotéku, dostali tehdy úrok 6,85 %. Už v roce 2006 se jim při refixaci snížila na „pouhých“ 4,22 %. okud si při dnešní 17% inflaci nevíte rady, zda jít do dluhu s 6% sazbou, je rozhodnutí, zda do dluhu jít nebo nejít, čistě otázkou vaší osobní vize budoucnosti: vidíte-li svoji profesní budoucnost optimisticky a vaše profese je i v nové době ekonomicky prospěšná, jistě i Váš výdělek dříve či později inflaci dorovná. Inflace (takto nebývale vysoká) je extrémně nepříjemný jev v ekonomice, ale je to ozdravný proces, jako horečka při nemoci. Uvádí svým způsobem ekonomiku do rovnováhy tedy do nového stavu normálu, který jsme předtím neznali. Mimochodem, za sestrojením prvních cenových indexů v Československu stál v letech 1920–1922 můj pradědeček, JUDr. Josef Ryba. A tak mi odpusťte, pokud tímto komentářem jdu trochu proti zavedenému narativu dnešních dní.

Jakub Ryba, FinGO

![]()