České domácnosti splácejí úvěry stále lépe. Je to pochopitelné. Finanční krize pomalu doznívá a do české kotliny se drobnými krůčky vrací ekonomický růst. S tím je spojena i nižší nezaměstnanost spolu s vyšší zaměstnaností a růstem příjmů. Ztráta zaměstnání je přitom jedním z hlavních důvodů, proč se lidé dostávají do zpoždění ve splátkách úvěrů.

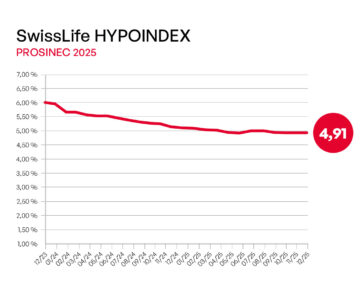

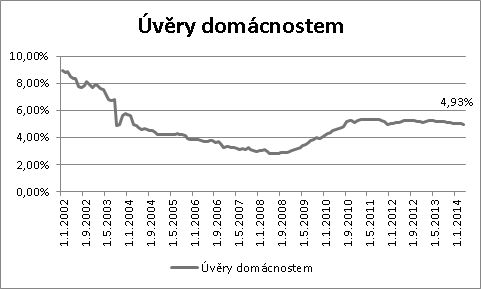

Podíl nesplácených úvěrů na úrovni 4,93 % je nejlepším výsledkem od srpna roku 2010. Tehdy činil podíl nesplácených půjček 4,80 %, ale během jediného měsíce vyskočil na 5,20 %. Podíl nesplácených úvěrů přitom dlouhodobě klesal až do finanční krize datované od pádu investiční banky Lehman Brothers. Ani po ní ale podíl nesplácených úvěrů nedosahuje úrovní z počátku tisíciletí.

Důvodem pro snížení podílu nesplácených půjček z přelomu tisíciletí tkví v nárůstu objemu hypotečních úvěrů, které jsou dlužníky obecně lépe spláceny. Nárůstem podílu hypoték se „rozředil“ dopad nesplácených spotřebních půjček.

Graf 1: Podíl nesplácených úvěrů domácnostem celkem

Zdroj: Vlastní zpracování z dat ČNB

REKLAMA

Lidé mají horší platební morálku u nezajištěných úvěrů. Vedle obavy ze ztráty zástavy, kterou v případě hypoték je vlastní nemovitost, stojí ale ještě jeden důvod. Hypotéku vnímají domácnosti jako investiční úvěr, který jim umožní bydlet ve vlastním a vyhnout se platbám nájemného. Čerpají ji proto obecně především finančně gramotné a zodpovědné rodiny.

Spotřebními půjčkami lidé často řeší „nedostatek“ peněz na uspokojení současných potřeb (nákup spotřebního zboží), což z pohledu řízení rodinných financí nepatří mezi zodpovědné přístupy. Tím se mezi příjemce spotřebních půjček dostává mnohem více méně zodpovědných dlužníků – a z těch se snáze rekrutují neplatiči.

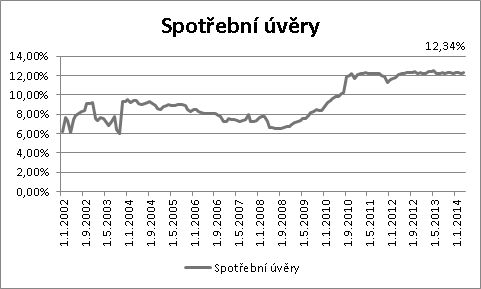

Graf 2: Podíl nesplácených spotřebních půjček

Zdroj: Vlastní zpracování z dat ČNB

REKLAMA

Nesplácené úvěry u spotřebních půjček spíše stagnují. Na současné úrovně mezi 12 % a 13 % vystoupal jejich podíl z úrovní kolem 7 % v roce 2008 v průběhu dvou let. Od té doby je jejich podíl stabilní.

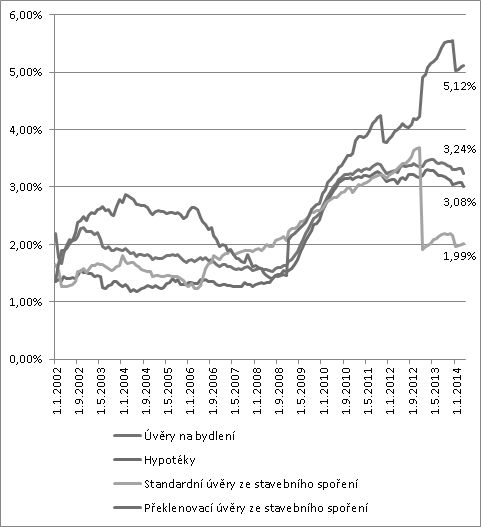

Graf 3: Podíl nesplácených úvěrů na bydlení

Zdroj: Vlastní zpracování z dat ČNB

Podíl nesplácených hypotečních úvěrů klesl téměř po čtyřech letech na úroveň 3 %. S rostoucí ekonomikou je výhled pozitivní a podíl problémových hypoték by mohl ještě klesnout.

REKLAMA

Nejbezpečnějšími úvěry jsou řádné úvěry ze stavebního spoření. Důvodem je, že pro jejich přiznání musí klient kromě splnění základních podmínek bonity musí spořit a musí naspořit řádově 35 – 50 % z cílové částky, tudíž má mnohem větší podíl vlastních zdrojů než u běžné hypotéky. Zároveň jsou zpravidla nižších objemů.

Stavební spoření v databázi České národní banky prošlo metodickou změnou. Úvěry i ze stavebního spoření, které jsou zajištěny nemovitostí.

Bude ještě líp?

V současné době stojíme na rozcestí. Ekonomická situace se podle statistických ukazatelů zlepšila, což by svědčilo ve prospěch budoucího snížení podílu problémových úvěrů. Na druhé straně stojí nízká inflace. Vyšší inflace pomáhá dlužníkům splácet, neboť úrokové sazby jsou po určité období pevné, stejně jako výše splátky. Při vyšší inflaci rostou ceny zboží i mzdy, přičemž s vyšší mzdou domácnosti stejná splátka zatíží rodinný rozpočet méně.

Pokud oživení vydrží a pokud se České národní bance podaří zabránit deflaci, bude se snižovat i podíl nesplácených úvěrů. Pokud ne… může nastat opětovné zhoršení.

![]()