Text: Barbora Bížová

30. 12. 2014

Irsko a finanční krize: Propadly ceny nemovitostí a lidé nesplácejí hypotéky

V průběhu minulého století jsme byli svědky několika finančních krizí, ať lokálního či globálního charakteru. Každá taková krize může mít různé příčiny vzniku – příliš uvolněnou monetární politiku, vysokou inflaci, různé spekulační bubliny nebo poptávkové, případně nabídkové šoky. Jedno však mají společné, přichází ve chvíli, kdy by je člověk nejméně očekával, neboť většinou přichází v období dlouhé prosperity a silného ekonomického růstu. Také historické zkušenosti dokazují, že každá expanze je střídána recesí a ne jinak tomu bylo v případě hypoteční krize z roku 2007, která prvotně zasáhla Spojené státy americké a následně v podobě finanční krize celý svět.

Růst Irska byl předznamenán v 60. letech minulého století, irská vláda se snažila o přijetí do Evropské unie a v rámci toho začala ustupovat od ochranářské politiky. Později, v 70. letech, začala podporovat zejména exportně zaměřené průmyslové investice a dalším velice důležitým aspektem, byl rozrůstající se sektor služeb se zlepšujícím se vzděláním, především na středoškolské úrovni. Díky impozantnímu tempu hospodářského růstu se Irsku začalo přezdívat keltský tygr. Zajímavé je, že Irsko i přes stále se zvyšující veřejné výdaje a naopak snižující se daňové sazbě dokázalo zachovat veřejný rozpočet v přebytku – vysvětlení můžeme hledat právě v silném hospodářském růstu.

V roce 2007 čekalo irskou ekonomiku zpomalení, díky nízkému zadlužení země, se předpokládalo, že toto zpomalení nebude nikterak dramatické. Ale už v roce 2008 zasáhla keltského tygra hypoteční krize. S růstem populace a zvyšováním příjmů na počátku století rostly také požadavky na možnost vlastního bydlení. Reakcí na vysokou poptávku byl boom v oblasti stavebnictví, které se tak stalo hnacím motorem irské ekonomiky. Důkazem je především fakt, že zaměstnanost ve stavebnictví v roce 2007 překročila hranici 13 %, což je nejvyšší číslo v rámci zemí OECD. Tato expanze měla také svůj původ v historicky nejnižších hypotečních sazbách, které tradičně přesahovaly hranici 10 % a které spadly o více než polovinu.

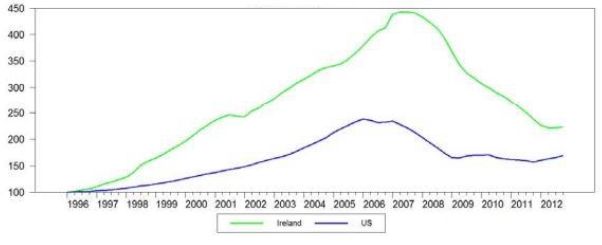

Ještě před vypuknutím finanční krize však začaly ceny nemovitostí klesat, a stejně tak začala klesat poptávka po nové výstavbě. Lidé s koupí nemovitosti otáleli, protože spekulovali na další pokles a čekali na lepší cenu. Z Grafu 1 je také patrné, že růst cen nemovitostí v Irsku dvojnásobně převyšoval americký a jejich propad byl daleko strmější.

Graf 1: Ceny nemovitostí – porovnání Irska s USA

REKLAMA

Zdroj: Karl Whelan, Ireland’s Economic Crisis The Good, the Bad and the Ugly

V současné době se zdá být největším problémem doba splatnosti hypoték. Bohužel se stává trendem zpoždění splatnosti o více než 90 dnů. Doba po splatnosti hypoték je nejčastěji delší než 180 dní. Za největší příčinu lze označit především nejistou situaci na trhu práce, kdy na konci roku 2012 narostla nezaměstnanost na téměř 15 % z původních 4,6 % z roku 2007, dále také snížení příjmů irských domácností a uzavírání pracovních smluv na doby určité.

![]()