Podíl nesplácených úvěrů obecně je závislý na ekonomickém cyklu. V době hospodářské recese jejich podíl roste s tím, jak lidé přicházejí o práci a znehodnocují se jejich úspory investované do finančních nástrojů. Naopak v době oživení ekonomiky klesá nezaměstnanost a stoupá hodnota finančních aktiv.

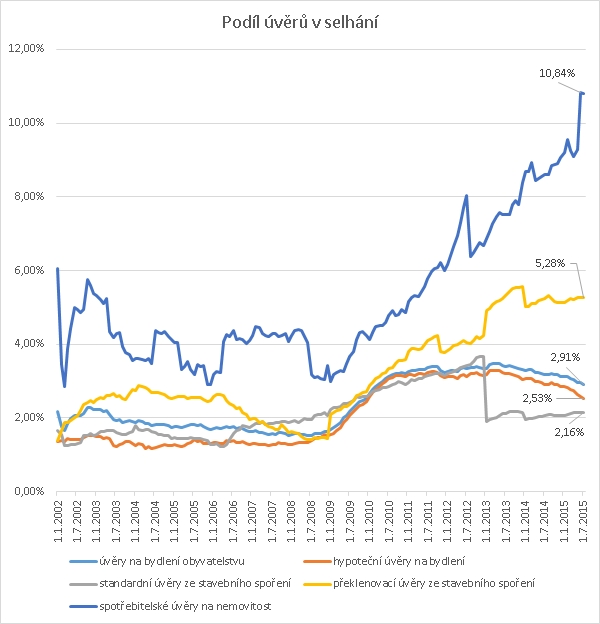

Úvěry na bydlení patří mezi nejbezpečnější z pohledu bank – a také pro bezpečné řízení rodinných financí. Ovšem i mezi nimi jsou „černé ovce“, kterým je lépe se vyhnout. Zatímco podíl nesplácených úvěrů na bydlení klesá již od přelomu let 2013 a 2014, nelze totéž říci o všech typech úvěrů na bydlení. Nejhůře jsou na tom spotřebitelské úvěry na nemovitost, u nichž podíl nesplácených úvěrů roste již od roku 2008 – a v posledních měsících se stále sílící intenzitou. V červnu 2015 překonal 10 % a v červenci 2015 zakončil po mírném poklesu na 10,8 %.

Graf 1: Podíl nesplácených úvěrů na bydlení

Zdroj: Vlastní zpracování z dat ČNB

Nejbezpečnějšími jsou řádné úvěry ze stavebního spoření. U nich klient prokazuje schopnost spořit přinejmenším 2 roky a naspořit 30 – 50 % celkových nákladů na pořízení či rekonstrukci nemovitosti. Podíl nesplácených řádných úvěrů ze stavebního spoření je pouze 2,16 %. Ovšem v letošním roce (byť mírně) roste. Pod 2% úrovní byl naposledy v březnu 2014. Důvodem ovšem není nárůst objemu nesplácených půjček, ale naopak, lidé se úvěrů ze stavebního spoření zbavují. V březnu 2014 činil objem řádných úvěrů ze stavebního spoření ještě více než 30 mld. Kč, v červenci 2015 již dosahuje jen pár set milionů korun přes 26 mld. Kč.

REKLAMA

U řádných úvěrů ze stavebního spoření je situace opačná než na druhém konci spektra rizikovosti úvěrů na bydlení – spotřebitelských úvěrů na nemovitosti. Jejich objem roste, ale objem nesplácených půjček stoupá rychleji.

Mezi překlenovacími úvěry jsou od roku 2009 zahrnuty pouze úvěry nezajištěné nemovitostí. I překlenovací úvěry zajištěné nemovitostí jsou od 1. ledna 2009 počítány mezi hypoteční úvěry. To se projevilo i na skokovém nárůstu podílu nesplácených překlenovacích úvěrů. Přeci jen, je-li úvěr zajištěn nemovitostí, dlužník má mnohem více vůle úvěr splatit. Podíl nesplacených překlenovacích úvěrů má také od roku 2009 rostoucí trend a již od března 2013 přesahuje 5% hranici.

Hypotéky jsou z pohledu podílu nesplácených půjček rizikovější než řádné úvěry ze stavebního spoření. Důvodem je vedle delší čekací lhůty na řádný úvěr (minimálně 2 roky, u vyšších úvěrů je nejprve „testována“ schopnost splácet u překlenovacího úvěru) i skutečnost, že hypotéky jsou čerpány na vyšší částky, a tím více zatěžují rodinný rozpočet. Od roku 2013 ovšem nesplácené hypotéky vykazují klesající trend a jejich podíl se nyní blíží 2,5 %.

Zlepšující se situaci u nesplácených úvěrů nejen na bydlení ukazuje též úvěrový barometr CRIF. Kupříkladu v posledních 12 měsících bylo vyhlášeno méně osobních bankrotů než za stejné období o rok dříve. I to dokazuje, že lepší ekonomická situace státu pomáhá i domácnostem.

![]()