Dluhy domácností klesly. Důvod k radosti ale není

Zadluženost českých domácností není ve srovnání s jinými vyspělými zeměmi příliš vysoká. I po lednovém meziměsíčním poklesu jen bankám domácnosti dluží 1 129,83 mld. Kč. To je přibližně o 33,5 mld. Kč více než před rokem, a i přes očekávaný pokles HDP v loňském roce zůstane pravděpodobně podíl bankovních dluhů domácností pod 30 % HDP.

I struktura dluhů je v pořádku. Domácnosti čerpají nejčastěji úvěry na bydlení (téměř 72 %), z nichž převládají hypotéky (téměř 87 %; zbylé jsou převážně v poslední době ubývající úvěry ze stavebního spoření). Přesto snížení zadlužení domácností, které je první od září 2001[1], nemusí být – a pravděpodobně není – dobrou zprávou.

Nejistota, rostoucí nezaměstnanost, recese a deprese se střídají ve více či méně pravidelných intervalech v české kotlině od konce roku 2008, kdy padla investiční banka Lehman Brothers a odstartovala závody světové finanční krize. Letos jsme vstoupili do 5. roku „hubených krav“ a mléko a strdí jsou zatím v nedohlednu. Banky jsou nedůvěřivé a nepůjčují komukoli. To je první důvod stojící za snižováním dluhů domácností.

Pozitivní zprávou je, že i domácnosti přehodnotily své úvěrové možnosti a nezadlužují se bezhlavě, jak tomu mnohdy byly v „předkrizových“ letech. Ke zpomalení růstu dluhu přispěl ale i zpomalený realitní trh, kdy lidé vyčkávali na pokles cen nemovitostí a nekupovali bezhlavě vše, co bylo v nabídce.

Bohužel ke snižování bankovního zadlužení domácností přispívá i odklon domácností od bankovních institucí a hledání zdrojů jinde. Jak si banky vybírají své klienty – a ty ohrožené předlužením z pochopitelných důvodů raději odmítá – obracejí se klienti na nebankovní instituce. Nejedná se přitom vždy o standardní splátkové společnosti s rozumnými podmínkami, ale i o pochybné společnosti, zastavárny, lichváře… jejichž statistiky nemá nejen Česká národní banka, ale není možné objem dluhů u nich ani žádným způsobem zjistit.

REKLAMA

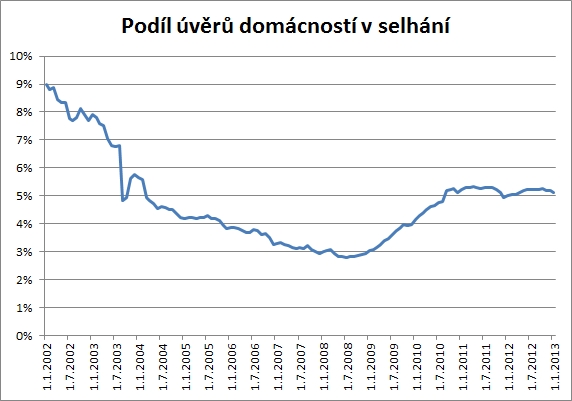

Ke snížení zadluženosti domácností přispěly banky ještě jedním způsobem: Prodaly nesplácené pohledávky. Banky mohou dluhy klientů v prodlení řešit buď samy a vymáhat peníze vlastními silami, nebo je mohou prodat vymahačským agenturám, které se na inkaso dluhů specializují. K prodeji nevymahatelných pohledávek banky navíc nutí zpřísňující regulace. Pokud se pohledávky zbaví, odepíše sice ztrátu, ale „vyčistí“ si rozvahu. Vypadá pak zdravější, než ve skutečnosti je. A dluh, který banka prodá, přestává být bankovním dluhem.

Prodej problémových pohledávek bude zřejmě jedním z důležitých momentů. Zatímco celkové dluhy domácností klesly o 2,6 mld. Kč, dluhy v selhání poklesly o 749,8 mil. Kč.

Graf 1: Vývoj podílu úvěrů v selhání

Zdroj: ČNB

REKLAMA

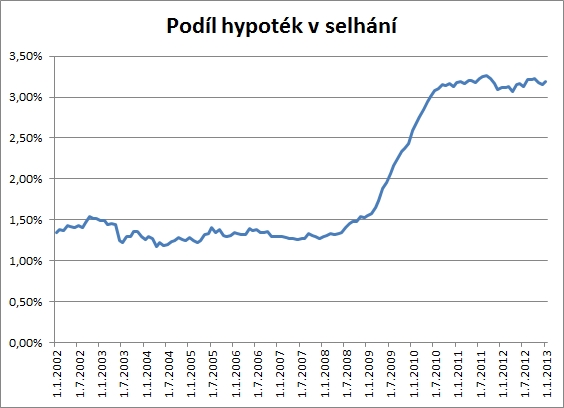

Podíl hypotečních úvěrů v selhání je nižší než podíl všech úvěrů v selhání. Lidé mají potíže se splácením hypotéky jen z 3,19 %. I tak se podíl hypoték v selhání pohybuje výše než před rokem (3,12 %). Navíc od počátku finanční krize významně vzrostl a dlouhodobě se nyní drží nad 3 %.

Graf 2: Vývoj podílu hypoték v selhání

Zdroj: ČNB

[1] Ve skutečnosti je druhé, loni v lednu došlo také k meziměsíčnímu poklesu zadlužení domácností, ale pouze o 50,4 mil. Kč, což je zanedbatelná částka (z pohledu národních statistik, pochopitelně).

![]()