Hádanka realitního trhu: Ceny bytů stagnují a přitom klesají

Čas plyne, v červnu to bude rok, co jsme publikovali komentář opírající se o úvahy Jakuba, zájemce o koupi vlastního bytu v Praze.

![]()

Jakub má předhypotéku, zajištěné financování, která ho motivuje, aby už konečně nějaký byt koupil. Platit sankční poplatek za nevyužití již dohodnutého úvěru se mu nechce, navíc vlastnit nemovitost kvůli diverzifikaci svého bohatství chce. Jakub je bádavý a nadprůměrně vydělávající příslušník střední třídy.

Možná je ve vleku behaviorálního zkreslení. Efekt ztráty, představa možná ztráty, je bolestivější než radost z výhry. Koupit za nějakou cenu, která bude za pár měsíců o pár set tisíc nižší, to je jasný důvod k bolesti.

Jakub se snaží být rozumný, dvakrát měří a jednou řeže. Jde o největší životní investici, chce to být moudrým investorem a řídit se rozumem. Jakubovy úvahy a postřehy jsou dobovou výpovědí o tom, co se děje v podpalubí realitního a hypotečního trhu.

Inflační nejistota a vyhlídky

Píše se rok 2023 a realitní trh svírá inflační nejistota. Dva roky dvouciferné české inflace ukazují, že závazek centrální banky o jednociferné a mírné inflaci není (s)plněn. Ukazuje se, že zkrotit inflaci nebude tak jednoduché, jak sebevědomí strůjci měnové politiky slibovali. Chvíle, kdy prodávající na poli realit nabývají dojmu, že když neprodají nyní, příště bude cena jenom nižší, nenastávají.

V situaci, kdy důvěra v cenovou stabilitu a související předpověditelnost poklesla, stěží kdo prodá byt, když nemusí. Držet peníze i s 6% úrokem v době dvouciferné inflace není žádná výhra. Jakub, který stojí na straně poptávky, se tak situace, kdy bude vybírat a smlouvat, a vyjedná pro sebe extrémně výhodné podmínky, nemusí dočkat.

Loni jsme se od Jakuba dozvěděli, že slevy už nastoupily. Existovaly signály hovořící o tom, že končí trh prodávajícího, který si v situaci poblázněné koupěschopné poptávky diktuje podmínky. Dnes je leccos jinak. Úrokové sazby se už v Česku zvedat nemají a více či méně důvěryhodné statistiky zachycují, že ceny bytů mírně klesají nebo stagnují.

REKLAMA

Jakub už o cenách nacházejících se ve výšinách příliš nehovoří, vnímá znehodnocení kupní síly korun a inflační realitu – je rozdíl mezi cenou nominální a cenou reálnou, která se mění pod vlivem v Česku hluboce zakořeněné inflace. Nicméně: „…vyznění, že ty nemovitosti nemůžou spadnout, podle mě stále není úplně pravdivé.“

Hypoteční financování

V loňském komentáři jsme zmínili, že v minulých letech v Česku levné a dostupné úvěry investice do nemovitostí znatelně poháněly. Inflační očekávání nutila hledat investiční alternativy nabízející ochranu před inflací. Dnes je zřejmé, že vyšší úrokové sazby a nezbytnost krotit inflaci nutí držet kohouty hypotečního financování utažené.

A tak se nelze ani divit, že prodeje rezidenčních nemovitostí nejdou tak hladce jako v době, kdy měly nízké úrokové sazby v kombinaci s důsledkem kurzového závazku a oslabení koruny podporovat český hospodářský růst.

Ano, vyšší úrokové sazby mohou mít negativní dopad na cenu bytů a domů, v opačném směru ale působí nepřehlédnutelně svižná inflace. Svou roli hraje i regulace poskytování hypotečních úvěrů. V zájmu finanční stability je v nové době z ústředí hlídáno, aby se to se spekulací na růst cen nemovitostí realizovaných na dluh hromadící se v bilanci bankovního sektoru nepřehnalo.

Ptáme se Jakuba, znalce pražského realitního trhu, zda vysoké úrokové sazby hypoték kolem šesti procent ochladily trh s nemovitostmi. V odpovědi říká: „Ano i ne.“ a pokračuje: „Možná k ochlazení došlo i tím, že byty jsou opravdu předražené.“ Jakub je pesimista, důvod pro oživení trhu stále neexistuje. Co se týká poklesu, černé scénáře kvůli dodávkám plynu nenastaly, kartami ale může zamíchat scénář recese a hospodářského útlumu.

Kupci se nevrací, vládne nejistota

„Poptávka po nemovitostech se začala opět zvyšovat a kupci se vracejí na trh,“ zní jedna z nedávno publikovaných charakteristik vývoje realitního trhu. Jakub jako znalec a pozorovatel pražského realitního trhu věc komentuje, že nevnímá, že by se prodávalo řádově více. Spíše ubylo prodávajících. Situaci prý nelze posuzovat jen podle strany nabídky a počtu bytů v nabídce. V rovnici vystupují i prodávající, a těch ubylo.

V inzerci ubylo bytů k prodeji, nikdo nechce moc prodávat. Dalo by se to vnímat i jako vystřízlivění z někdejší iracionální nevázanosti. Když během pandemie česká centrální banka jako regulátor poskytování hypotečních úvěrů některá doporučení omezující poskytování úvěrů pozastavila, realitní trh se mohl zazelenat. Vedle toho byla zrušena daň z nabytí nemovitosti, zavládla býčí nálada.

V takové situaci mají vlastníci nemovitostí tendenci držet svůj majetek a prodej odkládat. Spekulují, že později by mohli prodat za vyšší cenu. Investoři se naopak snaží nakupovat více nemovitostí, aby mohli profitovat ze zvyšujících se cen. Trh s nemovitostmi se ovšem od trhu s cennými papíry v mnoha ohledech liší.

REKLAMA

Býci na realitním trhu

Na rozdíl od trhu s cennými papíry, kde se obchoduje s finančními nástroji, se na trhu s nemovitostmi jedná o fyzické vlastnictví nemovitostí, což má vliv na likviditu a rychlost transakcí. Ceny nemovitostí rovněž mají tendenci měnit se pomaleji než ceny akcií a mohou být ovlivněny mnoha místními faktory, jako jsou stavební předpisy a regionální ekonomické podmínky. Informace o vývoji cen je u nemovitostí zkreslená, opožděná.

Ceny nemovitosti dnes mají klíčový význam pro finanční stabilitu, zejména kvůli velkému objemu hypotečních úvěrů v úvěrových portfoliích bank. Pokles cen nemovitostí by mohl mít zásadní dopad na zajištění těchto úvěrů, což by mohlo vést k problémům bank a finanční nestabilitě.

Pokud by došlo k propadu cen nemovitostí, mohlo by to způsobit vážné potíže v bankovním sektoru a tím i v ekonomice jako celku.

„Banky pád cen bytů ustojí, zlevnění o 20 procent nečekejte,“ zaznívá v názvu nedávného rozhovoru Hospodářských novin s Liborem Holubem, ředitelem sekce finanční stability ČNB. Prognóza z dílny péče o finanční stabilitu bankovního systému vyslovuje, že ceny českých bytů by mohly být ve druhém čtvrtletí roku 2023 o pět procent nižší než ve stejném období loni. Bydlení ve vlastním není ve vyspělých zemích čímsi samozřejmým, a cenovky rezidenčních nemovitostí tomu mají odpovídat.

Dvacetiprocentní propad nemovitostí není předpokládán v žádném scénáři modelových úvah sekce finanční stability centrální banky českého státu. V realitě by mělo zaznít, že i kdyby pro takový propad svědčily fundamenty, nikdy oficiálně nezazní. Sebenaplňující se proroctví, kdy obavy kohosi, že pokud byt neprodá dnes, v budoucnu prodá jenom levněji, není radno vyslovit.

Pod praporem finanční stability

Libor Holub z ČNB byl v Hospodářských novinách představen jako šéf týmu, který na poli finanční obezřetnosti sestavuje prognózy dalšího vývoje. Centrální banku zajímá dlouhodobá stabilita finančního systému, nikoli krátkodobé výkyvy cen nemovitostí.

Vedle udržování cenové stability, udržování inflace na přijatelné úrovni, má ČNB jako instituce na starosti i stabilitu finančního systému jako celku. Finanční stabilitu ověřuje každé zvýšení úrokových sazeb. Cenová nestabilita a svižná inflace svým způsobem podporuje stabilitu finanční, inflace zlehčuje splátky i dluhovou službu.

Co se týká péče o finanční stabilitu nebo měnovou politiku, Jakub je vcelku kritický: „Jedou politiku ode zdi ke zdi, v takovém prostředí se nedá předvídat a plánovat. Z mého pohledu ztratili kredibilitu, nevěří, co říkají a zda to za rok nebude všechno jinak.“

Centrální bankéř by jistě s takovým názorem z lidu nesouhlasil, odkazoval by se na zákonný mandát centrální banky. ČNB má být pilotem letadla, který musí být neustále ostražitý a připraven k reakci na nečekané události, aby udržel letadlo v bezpečné výšce a na správné trase.

REKLAMA

Stejně jako pilot sleduje různé ukazatele a provádí případné korekce, tak i centrální banky a regulátoři monitorují různé ekonomické indikátory a provádějí opatření, aby udrželi finanční systém v bezpečí. Regulace hypoték a vývoj cen nemovitostí nestojí stranou.

Regulace hypoték a poskytování úvěrů

„Horizont našich úvah není jako u měnové politiky jedno – až dvouletý, ale je spíše pět a více let,“ vyslovil Libor Holub, ředitel sekce finanční stability ČNB v únorovém rozhovoru pro Hospodářské noviny. V souvislosti se stavem realitního trhu jsou dnes často zmiňována aktuálně přísná pravidla České národní banky pro poskytování hypoték. Stojí za nedostupností úvěrů na bydlení pro většinu lidí a propadem koupěschopné poptávky.

Pro Jakuba je problém s parametry hypotečních úvěrů zřejmý: „V Praze to zablokovalo přístup k úvěru. Je otázka, zda to ČNB rozvolní nebo ne.“ Sám odhaduje, že se limity měnit nebudou. Uvažuje i o tom, že nastupují neopodstatněné sázky na to, že ČNB vbrzku sníží úrokové sazby a cenu peněz.

„Jde o kredibilitu,“ říká Jakub. Vyjadřuje, že: „Ten trh se jim vařil od druhé poloviny roku 2020 a oni aktivovali limity až v březnu 2022.“ Navíc byl vytvořen prostor pro to, aby si zájemci o koupi nemovitosti ještě v době platnosti mírnějších parametrů pro poskytnutí úvěru zajistili předhypotéky, financování za původních podmínek. K tomu Jakub vyslovuje domněnku, že: „…za ten poslední vysoce expanzivní růst cen na začátku roku 2022 mohla významně ČNB tím, že omezila hypotéky a jejich omezení aktivovala opožděně.“

Past průměru, inflace a peněžní iluze

„Ceny nemovitostí už dál neklesají, zlevňování ustalo,“ napsaly nedávno jedny noviny. S tím, že se snižování cen bytů nyní zastavilo, Jakub souhlasí. Náš respondent ale upozorňuje, že zásadní oživení pražského realitního trhu nevnímá.

Naopak vnímá, že prodá ten, kdo je ochotný zlevnit. Zdá se, že doba, kdy se vše prodalo za vysokou nebo ještě vyšší cenu, skončila. Kupují ti, kteří mají peníze anebo zajištěné financování v podobě předhypotéky. Jakub zde upozorňuje na nutnost porovnávat vlastnictví investičního bytu s jinými investičními možnostmi. Jiné investiční instrumenty dnes nabízí více: „Je to ekonomický nesmysl, jelikož jiné instrumenty v dnešní době vynáší mnohem více než nájem plus do budoucna potenciální mírný růst cen.“

Hovořit o průměrné ceně bytu je samo o sobě zavádějící. Jde o to, kdo statistiky publikuje, jak a s jakým záměrem je interpretuje. Zřejmé a jisté je, že nejen v Česku se realitní trh v letech minulých zazelenal. V době politiky nulových úrokových sazeb byl polit masou nových peněz a úvěrů. Z pohledu měnové politiky šlo o transmisní mechanismus, kterým centrální banka podporovala hospodářský růst.

Dnes mediální zprávy hlásí, že se „zlevňování“ nemovitostí zastavilo. Průměrná nabídková cena stagnuje. Hovoří se ovšem o veličinách nominálních, o inflaci neočištěných. Setrvačná inflace ovšem činí ceny nemovitostí udržitelnými – přináší potěšení těm, kteří pečují o finanční stabilitu.

Když se zdá, že nominální ceny stagnují, ty reálné klesají. Jak úřaduje zakořeněná inflace, rostou i náklady na výstavbu a údržbu nemovitostí, fundamenty se mění.

Inflační intermezzo, inflace cenami nemovitostí zamíchala

Inflace zkresluje, vytváří peněžní iluzi. Inflace míchá kartami cen nemovitostí nejen v Česku. Inflace je jedním z faktorů, které cenovky bytů ovlivňují. V odhadech inflace pro příští rok jsou dnes znejistěni už i finanční analytici, očekávání v průměru 4% inflace finančního trhu pro rok 2023 se od tolerovaného inflačního cíle nepřehlédnutelně odchyluje.

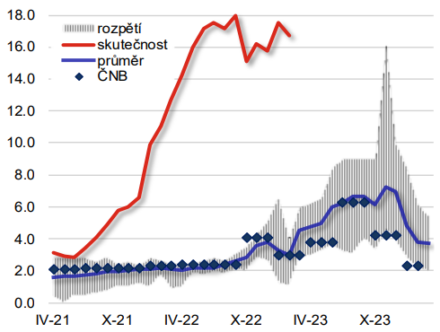

Graf: Panel stále stejných finančních analytiků vyslovuje v pravidelném šetření ČNB odhad indexu spotřebitelských cen za 1 rok. Průměrný březnový odhad činí 4 %. Inflační nejistota by se dala krájet, nejvíce pesimistický analytik odhaduje v příštím roce 5,5% inflaci.

Zdroj : ČNB, Inflační očekávání finančního trhu 3/2023

V situaci inflačních nejistot je těžké vyslovit, co je výhodná nabídka. Ceny, náklady i výnosy inflace deformuje. „ČNB se svojí politikou soustavně živí spekulace s nemovitostmi a je podle mě jedním z viníků stávající situace,“ vyslovil Jakub. Dochází k závěru, že: „…aktuální hlavní zbraň ČNB proti inflaci jsou pouhá slova.“

Pokud jde o investice do vlastního bydlení, chce si to uvědomit, že peněžní iluze a inflace zkreslují výnosy a náklady. Pokud v minulých letech svižně rostly ceny nemovitostí a v letech nynějších svižně roste inflace cen spotřebitelských a do toho rostou mzdy a příjmy, ceny nemovitostí se stávají udržitelnějšími.

Z pohledu finanční stability se může zdát, že byla odvedena dobrá práce. Cenová nestabilita prostě v dobrém směru zamíchala kartami realitního trhu. Hovořit o zlevňování bytů bez zohlednění inflace a znehodnocení kupní síly koruny je vlastně zcestné. Je to hádanka realitního trhu, ceny třeba i stagnují a přitom klesají.

![]()