Text: Petr Zámečník

04. 12. 2017

Kam vyrostou úrokové sazby hypoték

Česká národní banka (ČNB) zahájila zvyšování základních úrokových sazeb. A hned tak nepřestane. S nimi rostou i úroky hypoték. Na jak vysoké úrokové sazby je potřeba se připravit?

![]()

V roce 2017 Česká národní banka již dvakrát zvýšila základní úrokové sazby. Letní navýšení se do úroků hypotečních úvěrů příliš nepromítlo. Jiné to bylo s druhým. A každé další pocítí hypoteční klienti stále více. ČNB má zároveň jasný plán, kam až bude úrokové sazby zvyšovat.

Před začátkem finanční krize v roce 2008 dosahovala základní úroková sazba České národní banky – 2T repo sazba – úrovně 3,75 %. To byla nejvyšší hodnota této sazby od roku 2003, kdy bylo zahájeno sledování úrokových sazeb poskytnutých hypoték v rámci Fincentrum Hypoindexu. Úroveň mezi 2,5 % a 3 % je ovšem reálná i podle vyjádření některých členů Bankovní rady ČNB. A času pro takový růst základní sazby nemá centrální banka mnoho.

Zvyšování základních úrokových sazeb je závislé na stavu ekonomiky. Jakmile se ekonomika stáhne do recese, nebo její růst zásadním způsobem zpomalí, Česká národní banka bude muset zvyšování sazeb pozastavit. Aktuálně přitom očekává, že ekonomika bude v dobré kondici příští dva roky. Během nich bude chtít úroky na cílovou hodnotu navýšit.

Historický vývoj úrokových sazeb

Jak se ale navýšení sazeb ČNB promítne v úrokových sazbách hypoték? Napovědět může historické srovnání vývoje úrokových sazeb hypoték, 2T repo sazby a mezibankovních sazeb PRIBOR.

Graf 1: Vývoj úrokových sazeb od roku 2003

Zdroj: Fincentrum Hypoindex, ČNB

Úrokové sazby České národní banky určují cenu peněz na mezibankovním trhu. Ta je měřena prostřednictvím referenčních sazeb PRIBOR, z nichž nejvýznamnější je tříměsíční úroková sazba 3M PRIBOR, kterou ČNB uvádí i ve své predikci. Pro hypoteční úvěry je významná i měsíční úroková sazba 1M PRIBOR, od níž se odvíjí variabilní (pohyblivá) úroková sazba hypotečních úvěrů.

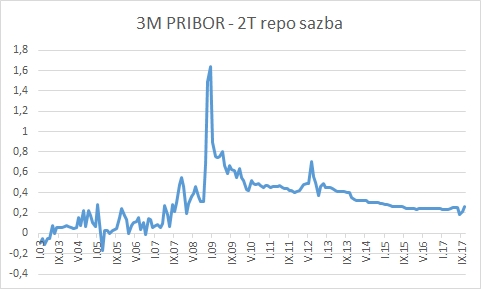

Rozdíl (rozpětí, spread) mezi 2T repo sazbou a mezibankovní úrokovou sazbou 3M PRIBOR není zdaleka stabilní. Zejména v období, kdy Česká národní banka úrokové sazby prudce snižuje, mezibankovní PRIBOR poklesu nestačí a rozpětí se zvyšuje. Naopak v období, kdy je 2T repo sazba stabilní, nedochází ani k výraznějším výkyvům na mezibankovním trhu depozit.

Graf 2: Rozpětí (spread) mezi 3M PRIBOR a 2T repo sazbou

Zdroj: Vlastní zpracování z dat ČNB

Marže hypotečních bank

Mezibankovní sazby přes občasné výkyvy následují základní sazby ČNB velmi rychle. Hypotéky jsou v tomto směru mnohem méně flexibilní. Sice na růst úrokových sazeb na mezibankovním trhu v historii reagovaly velmi pružně, při poklesu po finanční krizi v roce 2008 a dále se v prvé řadě zvýšily marže bank.

Nutno ale poznamenat, že před finanční krizí se marže hypotečních bank snížily na nejnižší úroveň v historii. Snižování úrokových sazeb v rámci měnové politiky tak banky využily k jakémusi narovnání stavu. Pak ale konkurenční tlak znovu zapracoval a marže poklesly. Dokonce na takovou úroveň, že ve Zprávě o finanční stabilitě 2012/2013 Česká národní banka varovala:

„Vzhledem k pokračující domácí recesi, značným rizikům přicházejícím z vnějšího prostředí a obnovenému nárůstu úvěrového rizika došlo k posílení hrozby, že úrovně marží nejsou vždy konzistentní s adekvátním oceněním rizik u nově poskytovaných úvěrů.“

Graf 3: Rozpětí mezi úrokovými sazbami hypoték a sazbami 3M PRIBOR a 2T repo sazbou

Poznámka: Rozdíl mezi hypoteční sazbou a 3M PRIBOR výši marže pouze naznačuje.

Zdroj: Vlastní zpracování z dat Fincentrum Hypoindexu a ČNB

Jak hypoteční úvěry zdraží

Od počátku sledování průměrných sazeb hypotečních úvěrů dle Fincentrum Hypoindexu činí průměrné rozpětí mezi hypotečními sazbami a základní úrokovou sazbou České národní banky 2T repo sazbou 2,63 procentního bodu. Vzroste-li 2T repo sazba na 2,5 % až 3 %, znamenalo by to úrokové sazby hypoték na úrovni 5,13 % až 5,63 %.

Na obdobné úrovni byly úrokové sazby hypoték v roce 2003, kam klesly z předešlých dvouciferných úrovní, a následně mezi roky 2007 a 2010, kam je nejprve vytáhlo zvyšování základních úrokových sazeb (2T repo sazba vzrostla až na 3,75 %) a kde je následně držela finanční krize a hospodářská recese.

Česká národní banka ve své listopadové predikci zveřejnila i výhled vývoje mezibankovní úrokové sazby 3M PRIBOR. Ta by v roce 2018 měla stoupnout na 0,9 % a v roce 2019 na 2 %.

Graf 4: Prognóza vývoje úrokových sazeb 3M PRIBOR

Zdroj: ČNB

Pokud by se naplnila předpověď vývoje 3M PRIBOR a udrželo-li by se průměrné rozpětí mezi hypotečními úrokovými sazbami Fincentrum Hypoindex a 3M PRIBOR ve výši 2,32 procentního bodu, vzrostly by úrokové sazby hypotečních úvěrů k hranici kolem 4,32 %. Tato varianta by byla pro klienty příznivější.

Pro domácnosti čerpající hypotéku je důležitějším údajem výše splátky. Při 30leté splatnosti hypotečního úvěru při optimistické variantě oproti aktuálním průměrným úrokovým sazbám hypoték si domácnost musí připravit více než 1 200 Kč za každý půjčený milion korun. Při pesimistickém odhadu dokonce přes 2 000 Kč. Ovšem i pesimistický odhad se v konečném důsledku může ukázat být příliš optimistickým a může být překonán.

Tabulka 1: Výše splátky hypotéky 1 mil. Kč

| Úroková sazba | Splatnost hypotéky | ||||

| 10 let | 15 let | 20 let | 25 let | 30 let | |

| 2,10% | 9 246 Kč | 6 481 Kč | 5 106 Kč | 4 287 Kč | 3 746 Kč |

| 4,32% | 10 277 Kč | 7 558 Kč | 6 230 Kč | 5 457 Kč | 4 960 Kč |

| 5,13% | 10 670 Kč | 7 976 Kč | 6 672 Kč | 5 922 Kč | 5 448 Kč |

| 5,63% | 10 917 Kč | 8 240 Kč | 6 952 Kč | 6 219 Kč | 5 760 Kč |

Zdroj: Vlastní výpočty

![]()