Protože je dostatek zdrojů a ochota akceptovat i nízké úrokové sazby, banky mají k dispozici prostředky pro levnější financování hypoték. Tím, že banky platí nižší úrokové sazby střadatelům nebo investorům, mohou je také nabídnout dlužníkům.

Jásající hypoteční dlužník a zoufající střadatel

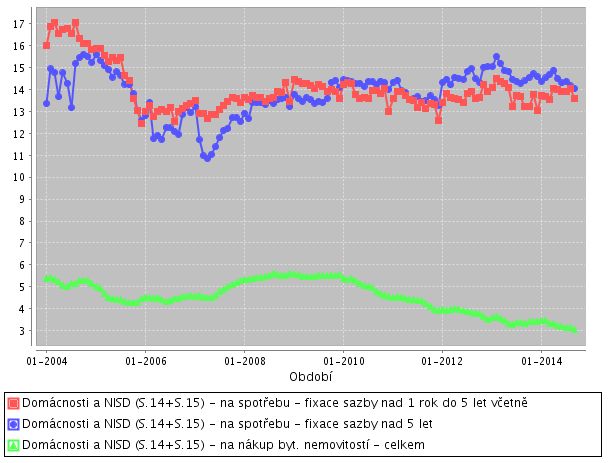

Zatímco lidé refinancující hypotéku a jiné zajištěné závazky jásají, střadatelé tiše zoufají. Jak zachycuje Obrázek 1, v případě úvěrů na nákup bytových nemovitostí došlo ke skutečnému propadu. Účtovaná úroková sazba v případě úvěrů na spotřebu setrvale zůstává kolem 14 %.

Obrázek 1: Ceny hypotečního financování od roku 2010 setrvale klesají. Úrokové sazby (%) korunových úvěrů poskytnutých bankami domácnostem v ČR, nové obchody.

Zdroj: databáze ČNB

Levné peníze a levnější hypotéky

Cena hypotéky závisí především na tom, zda banky mají a budou mít přístup k levným penězům. Tyto peníze získávají od střadatelů nebo investorů na peněžních a kapitálových trzích. Swapové sazby reagují na výnosy dluhopisů, které odrážejí očekávání budoucích úrokových sazeb a inflaci.

REKLAMA

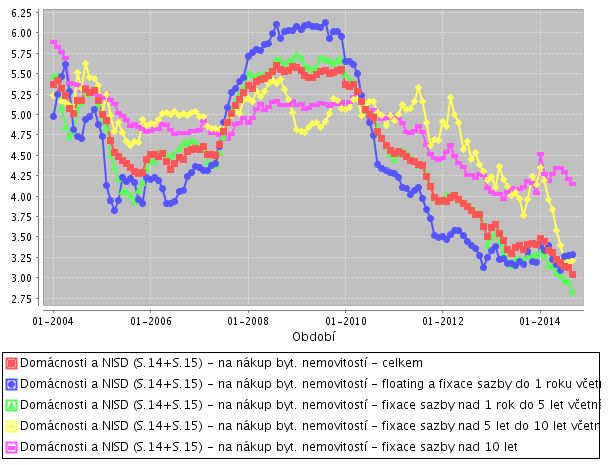

Sazby jsou úzce spjaty s názorem trhu na očekávanou inflaci. Z Obrázku 2 vyplývá, že zásadněji neklesají úroky v případě fixace sazby nad 10 let. Úroková sazba se zde pohybuje někde nad 4 %. V případě fixací kratších je zřejmý pokles sazeb. Při nízké cenové inflaci a malým očekáváním zvýšení mezd je nepravděpodobné, že by brzy nebo rychle došlo ke zvýšení měnově-politické bankovní sazby. Obecně lze říci, že v případě desetileté fixace existuje mnoho nejistoty ohledně budoucí inflace a je účtována vyšší inflační prémie.

Obrázek 2: Úrokové sazby (%) korunových úvěrů poskytnutých bankami domácnostem v ČR, nové obchody

Zdroj: databáze ČNB

Levným hypotékám bude konec, až poroste inflace

Většina ekonomů se shoduje, že politika nízkých úrokových sazeb pomohla odvrátit mnohem hlubší ekonomický propad. Přeloženo do reality to znamená udržování úrokových sazeb na spodní úrovni s cílem zmírnit tlak na „spotřebitele“, kteří jsou zadlužení – a snaze přesvědčit zbytek, aby využili levných hypoték a jiných půjček. Pokud se očekává, že inflace zůstane nízká, výnosy dluhopisů a swapové sazby zůstanou úměrně nízké. Pak se také úrokové sazby hypoték budou držet dole. Když vzroste inflace, lze očekávat, že úrokové sazby hypoték budou zvýšení následovat. Vzroste-li očekávaná inflace, vzroste i inflační prémie.

REKLAMA

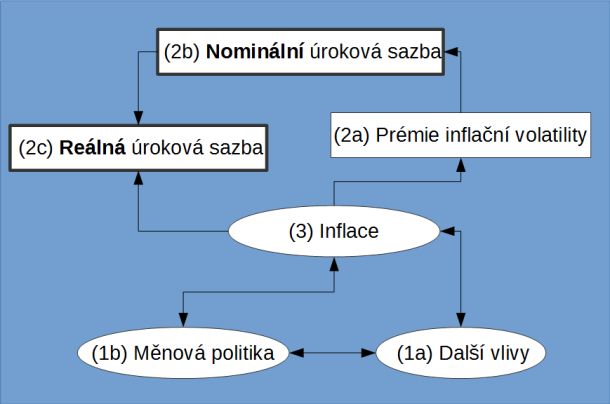

Obrázek 3: Měnová politika a další vlivy ovlivňují inflaci a ta ovlivňuje inflační prémii a nominální i reálnou úrokovou sazbu

V prostředí politiky nízkých úrokových sazeb a vlivů, kdy globalizované trhy stlačují ceny obchodovatelného zboží, leccos funguje jinak. Sazby z hypoték znatelně klesají, investoři do hypotečních zástavních listů a jiných dluhopisů se s ohledem na situaci na trhu spokojují s menšími výnosy, někdy i respektují výnos reálně negativní.

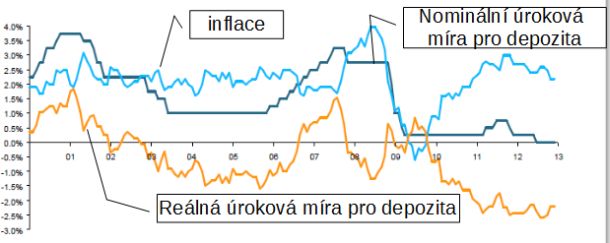

Obrázek 4: Úrokové sazby Evropské centrální banky, inflace a situace kdy reálná úroková míra je záporná

Záporné úrokové míry a pokusy zachránit ekonomiku levnými penězi

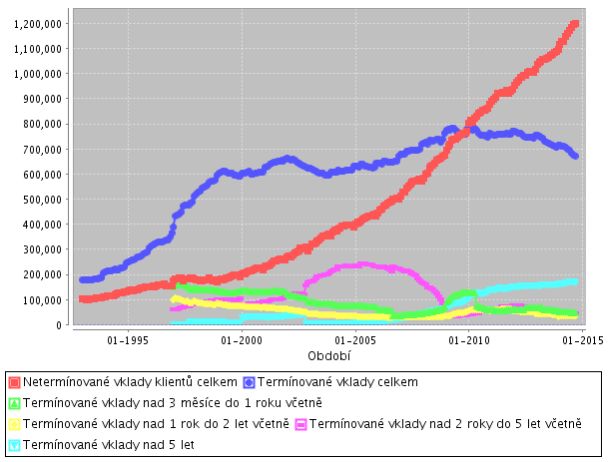

Jak dokládá následující Obrázek 5, i přes nízké úročení objem bankovních vkladů narůstá. Zajímavý je nárůst objemu termínovaných vkladů nad 5 let, tento nárůst může být vysvětlen tím, že v případě těchto vkladů existují na trhu nabídky, které poskytují prostor pro reálný výnos (za předpokladu, že se nerozeběhne inflace).

REKLAMA

Obrázek 5: Vklady českých domácností (v korunách i v cizí měně), v mil. Kč

Zdroj: databáze ČNB

Sazby mohou ještě více klesnout, nastoupí-li záporné úrokové sazby

Úrokové sazby většiny „předních“ měn jsou nízké a dosahují historických minim. Nedílnou součástí hospodářského života se stala měnová politika nulových úrokových sazeb. Čím déle úřady centrálních bank budou držet úrokové sazby na nízké úrovni kvůli stimulaci ekonomik, tím více kupní síly peněz vytáhnou z kapes milionů střadatelů. Nižší úrokové sazby výrazně odlehčí dlužníkům a v důsledku toho i novým a stávající majitelům nemovitostí. Na straně druhé jsou a budou decimovány úspory a finanční jmění střadatelů (včetně reálné hodnoty úspor na penzi!).

Domněnka, že by úrokové sazby mohly ještě více klesnout, ještě před rokem moc vyslovována nebyla. Pro většinu ekonomů trvalo roky, než připustili nebo si uvědomili, že by úřady centrálních bank mohly držet nízké sazby po dlouhé období. Nynější experimenty naznačují, že existuje možnost uvalit zápornou úrokovou míru na vklady – vkladatel bude za úschovu peněz platit. Pád na nová rekordní minima má co do činění s ochotou věřitelů půjčovat, na jistou dobu se vzdát možnosti disponovat s penězi. Pokud by se mělo za úschovu likvidity skutečně platit, bude to dodatečná motivace využít i nulově úročených termínově vázaných vkladů.

![]()