Nepříznivý scénář poklesu cen nemovitostí na scéně

Ceny rezidenčních nemovitostí v Česku trhají rekordy. Zdá se, že inflace cen nemovitostí v Česku nezná hranic. Nic ovšem neroste do nebes, dynamika cen na českém realitním trhu jistě zpomalí. Realitní trh začne v lepším případě stagnovat, v horším se otřese v základech. V nepříznivém scénáři ceny domů a bytů klesnou.

![]()

Dlužník, který si bere hypotéku, má být obezřetný. A obezřetná má být i banka, která hypoteční úvěr poskytne. Obezřetný má být i regulátor – v novince poslední dekády má na makro úrovni zajistit „makro obezřetnost“.

Právě obezřetnou politikou mělo být zabráněno cyklickým rizikům spojeným s výkyvy v úvěrové aktivitě. Pomoci měla preventivně centrálně nastavovaná kritéria a podmínky, při kterých mohou banky úvěry poskytovat. I když bude uvolněná peněžní a úvěrová politika, a peníze třeba i levné, regulace má být prevencí bankovní a hypoteční krize.

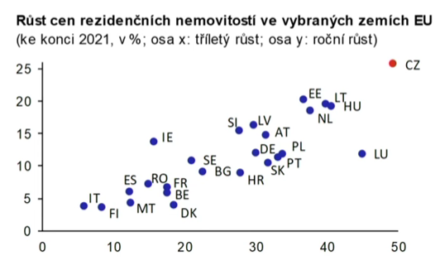

Graf 1: Ceny rezidenčních nemovitostí se v Česku utrhly z řetězu. Na pozadí stojí mimo jiné uvolněná peněžní a úvěrová politika, záporné reálné (po inflaci očištěné) úrokové sazby, ve kterých byla česká koruna rekordmanem.

Zdroj : ČNB, červnová tisková konference k finanční stabilitě

Dekáda nízkých úrokových sazeb znamenala přecenění nemovitostí. Kdosi hovořil o realitní bublině a bublině hypotečního dluhu, jiný o inflaci cen nemovitostí. Další vše považoval za „normální“ vývoj, nic abnormálního.

REKLAMA

Tak jako tak v případě pokračování ekonomických šoků může dojít k cenové korekci. Nikdy neříkej nikdy. Prudký pokles příjmů, náhlý růst míry nezaměstnanosti a silný růst úrokových sazeb má své dopady.

V těžkých dobách budou banky obezřetné i bez regulátora

V polovině letošního roku bankovní rada ČNB, která o makro obezřetnostních parametrech poskytování hypotečních úvěrů rozhoduje, došla k závěru, že z ústředí už není nutné poskytování úvěrů více zpřísňovat. LTV, DTI a DSTI prý netřeba měnit. Důvod je zřejmý, ve světle vzniklých nejistot bude narůstat obezřetnost na straně samotných bank.

Když se blíží bouře, dostupnost půjček se snižuje. Bonita dlužníků je posuzována přísněji, banky se více drží pravidla „dvakrát měř, jednou řež“. Konečně to odpovídá i pověstnému – „banka ti půjčí deštník, když vládne pěkné počasí“.

Co se týká budoucího vývoje, ČNB jako regulátor, instituce zodpovědná za makro obezřetnostní politiku a stabilitu bank, už dnes namalovala scénáře a prezentovala své odhady.

Scénáře toho, co dopadne na banky a hypoteční dlužníky

Ztráta příjmů a nezaměstnanost. Problémy, kterým čelí ti, kteří splácejí hypotéky. Scénář velmi málo pravděpodobný, ale možný. Tak nějak vedení sekce finanční stability ČNB označuje možný nepříznivý scénář 10% nezaměstnanosti a propadu cen nemovitostí o 20 %. Propad hrubého domácího produktu i propad cen nemovitostí.

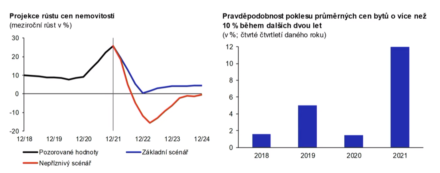

Graf 2: Scénáře vývoje pohledem odhadů ČNB. Ve scénáři nepříznivého odhadu se předpokládá propad cen nemovitostí v řádech několik desítek procent. V základním scénáři by měly ceny nemovitosti v Česku stagnovat a mírně růst.

REKLAMA

Zdroj : ČNB, červnová tisková konference k finanční stabilitě

Zátěžové testy hlásí, že české banky jsou dostatečně odolné. Testy simulující různé scénáře mají ukázat, jaké ztráty by měly banky. Z pohledu splácení hypotečních úvěrů je za klíčovou považována otázka zaměstnanosti. Domácnostem, které bydlení ve svém financovaly „na krev“, může v dobách krizových tlak na trhu práce způsobit noční můru.

Přepálené ceny v Česku aneb nadhodnocení o 40 procent

Titulky hlásají, že nemovitosti v Česku jsou nadhodnocené až o 40 procent. Odvolávají se na ČNB. Úplná zpráva z červnové tiskové konference zní, že ceny bytů jsou s ohledem domácností s mediánovými příjmy nadhodnocené o 40 procent. Ještě před půl rokem ČNB jako strůjce makro obezřetnostní politiky uváděla 25% nadhodnocení.

Ano, vývoj cen rezidenčních nemovitostí zajímá ČNB. Právě a výhradně kvůli možným rizikům pro finanční stabilitu. Pokud hrozí propad příjmů domácností, a existují domácnosti, které stěží vyjdou a tíží je hypotéka, pro banky to znamená vrásky na čele. Zprávy o nadhodnocení mají být signálem toho, že ceny nemovitostí jsou s ohledem na rizika (u)financování bydlení ze mzdových příjmů předraženy.

Úvaha se opírá o to, že existuje standardní bytová jednotku a lze posoudit, nakolik s ohledem na mzdové příjmy může mediánová domácnost hypoteční úvěr bezpečně financovat. Čím vyšší nadhodnocení regulátor hlásí, tím více vyslovuje, že se rozevřely nůžky mezi mzdovými příjmy a cenami rezidenčních nemovitostí.

Po mnoho let bylo v tomto ohledu publikováno 20% nadhodnocení. I když vládla svižná inflace cen nemovitostí, růst mezd činil růst cen nemovitostí udržitelným.

Nemožné na počkání, zázraky do tří dnů

V posledních letech z úřadu ČNB zaznívaly různé komentáře týkající se peněžní a úvěrové politiky. Radními ČNB byla oslavována možnost hledat kompromis mezi inflací a nezaměstnaností. Peněžní a úvěrová politika měla vyhladit hospodářský cyklus, zajistit velké zklidnění. Nemožné na počkání, zázraky do tří dnů. Hladké přistání měla přinést péče o finanční stabilitu.

Podobně jako v zahraničí byla v česku peněžní a úvěrová politika extrémně uvolněna a výsledkem je inflace cen nemovitostí a cenová nestabilita. Právě kvůli možným rizikům pro finanční stabilitu zajímá vývoj cen rezidenčních nemovitostí ČNB. Z pohledu finanční stability jde o to, že cena nemovitosti z pohledu hodnoty zajištění představuje rizika pro finanční stabilitu. Jakkoliv makro obezřetnostní politika nemá být závislá na politice měnové, v realitě obě mění cenu a dostupnost úvěrů, ovlivňují úvěrovou dynamiku.

REKLAMA

Hospodářský růst tažený hypotečními úvěry a inflací cen nemovitostí

Čím vyšší cena nemovitosti, čím nižší příjem mediánové domácnosti, tím více se zvyšuje nadhodnocení a rozevírají se nůžky udržitelnosti. V ČNB se tím zabývá sekce finanční stability. Tržní ceny rezidenčních nemovitostí jsou dnes vzhledem k mediánovým mzdovým příjmům více než drahé.

Jde o to, zda ona mediánová, průměrná, domácnost hypotéku utáhne. Slova o nadhodnocení nemovitostí jsou varováním, že domácnosti jsou při financování nákupu nemovitosti hypotečním úvěrem ochotné akceptovat taková rizika, která by se mohla ukázat být pro banky problémem.

Ve špatných dobách hospodaření bank tíží nesplácené úvěry a ztráty z toho vyplývající. Regulace posuzuje kapitálovou vybavenost bank a žádá doplnění kapitálu. Po zkušenostech s problémy bank v poslední finanční krizi nastoupila regulace požadující, aby banky v dobrých časech vytvářely kapitálové rezervy.

Bankovní systém měl být navzdory nízkým úrokovým sazbám odolnější a méně procyklický. Oproti minulosti tak dnes existuje tzv. sazba proticyklické kapitálové rezervy. Ta aktuálně činí jen 0,5 procenta. Jde o povinné rezervy, CCyB, požadavek na kapitál bank, který se v čase může měnit.

Zrychlování úvěrové dynamiky, uvolňování úvěrových standardů, stejně jako růst investičního optimismu, to vše mělo být podle původních představ podnětem pro makro obezřetnostní zvýšení CCyB. V Česku se má s účinností od dubna 2023 CCyB zvýšit na úroveň 2,5 procenta. Je ovšem otázkou, zda tento požadavek nebude zrušen dříve, než vejde v platnost – v dobách otřesů bude kapitálová vybavenost bank erodovat.

Požadavky na proticyklické kapitálové rezervy měly ochlazovat úvěrovou dynamiku. Samotné zvýšení sazby rezervy mělo brzdit úvěrování. V realitě šlo o politikum, někdy je na zvýšení požadavků na rezervy moc brzo, jindy moc pozdě.

Když dnes začíná foukat ze strnišť, ztráty ze špatných úvěrů budou narůstat. Jak bude přibývat dlužníků v problémech, budou na banky dopadat problémy s nesplácením úvěrů.

Právě nyní se ukáže, jak se osvědčily novinky makro obezřetnosti, uplatňované na poli zvyšování odolnosti bankovního sektoru v době nízkých úrokových sazeb a uvolněné peněžní a úvěrové politiky.

![]()