Chceme nižší inflaci? Imputujme imputované nájemné!

Lednové vyjádření guvernéra Rusnoka pro týdeník Ekonom naznačuje, že ČNB by ráda z CPI inflace imputovala imputované nájemné. Oficiální inflace je dnes v Česku více, než je zdrávo, ovlivněna bydlením a vhodná úprava cenového indexu by oficiální inflaci (opticky) snížila.

![]()

Jsou domy a byty zbožím dlouhodobé spotřeby, nebo investicí? Rezidenční nemovitosti sice představují dlouhodobý majetek, nicméně poskytují nárok na tok budoucí služeb. Jenže kapitálový zisk je záležitostí investiční a statistici napříč světem ho do indexů spotřebitelských cen od jisté doby zahrnovat nechtějí.

Situaci kolem cen nemovitostí metodicky vyřešilo zahrnutí imputovaného nájemného (vysvětlení níže). Jenže to ve skutečnosti a účetně vlastník nemovitosti neplatí, jakkoliv ho ekonomicky na svých bedrech formou obětované příležitosti nese. Upřednostnění účetního pohledu pak podle některých zkresluje měření inflace.

CPI inflace, indexace nájemného a reálná úroková míra

Index spotřebitelských cen, označovaný také jako CPI inflace, je proměnnou sledovanou širokou veřejností. Zajímají se o ni i centrální bankéři, investoři nebo smluvní strany při indexaci nájemného o inflaci. Inflační doložka v nájemní smlouvě majitele nemovitosti chrání, inkasované nájemné může být upravováno o inflaci. Dlužníci pak míru inflace používají při úvaze o reálné úrokové míře, a tom, jak moc jim inflační znehodnocování kupní síly peněz hraje do karet.

Píše se rok 2020 a aktuální inflace je znatelně vyšší než 2% inflační cíl. Náklady na bydlení, které měly v indexu značnou váhu, rostou rychleji než ceny ostatních položek.

Podle guvernéra ČNB Jiřího Rusnoka za to může mimo jiné metodika stanovování výpočtu spotřebitelské inflace a sledování tzv. imputovaného nájemného: „A chtěl bych zdůraznit ještě jednu věc, jisté specifikum české inflace: v indexu spotřebitelských cen máme relativně vysokou váhu takzvaného imputovaného nájemného. Vlastníci pořizují nemovitosti a my vzorcem část přepočítáváme na nájemné, čili do spotřeby. Imputované nájemné přitom v minulých měsících tvořilo nejdynamičtější položku v indexu spotřebitelských cen. Byl to důsledek zdražování nemovitostí.“ (Rusnok, leden 2020).

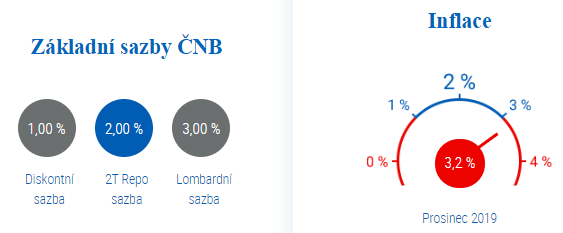

Inflace je mimo cíl deklarovaný centrální bankou a ukazuje to i ručička barometru v grafice na stránkách ČNB. Stačilo by, kdyby se změnila váha imputovaného nájemného, a požadavek cenové stability by byl naplněn.

Obrázek 1: Inflace překročila horní hranici tolerance vyhlášené ČNB. Je-li inflace 3,2 % a rezervy bank jsou u ČNB přes noc ukládány za 1 %, pak reálná diskontní sazba činí minus dvě procenta. Pokud je nominální lombardní sazba 3 %, pak si obchodní banka může po očištění o inflaci půjčovat reálně zadarmo.

Zdroj: cnb.cz

Také si přečtěte: Kdy můžete zvýšit nájemné o inflaci

Spotřeba, nebo investice?

Jak naznačuje vyjádření guvernéra ČNB, samotné měření inflace je ovlivněno metodikou výpočtu indexu spotřebitelských cen. Existuje polemika, zda a nakolik je inflace pro potřeby inflačního cílování měřena adekvátně. Není tomu tak dávno, kdy se měření inflace vytýkalo právě slabé zahrnutí cen nemovitostí.

Psal se rok 2017 a tehdejší víceguvernér ČNB Mojmír Hampl společně se svým poradcem poukazovali na to, že když centrální banka nebere adekvátně v úvahu ceny nemovitostí, respektive pokud je jim v indexu spotřebitelských cen dána malá váha, zjištěná hodnota inflace v době realitního boomu by mohla být příliš nízká (Hampl, Havránek, 2017).

Ve svém pojednání se Hampl s Havránkem ptali, proč by z koncepce cílování inflace (respektive jejího měření) měly být vyloučeny ceny nemovitostí, když se nevylučuje zboží dlouhodobé spotřeby, jako jsou třeba auta nebo pračky. Vždyť i v případě rezidenčních nemovitostí pro bydlení ve svém spotřebitelé vynakládají větší sumy, aby získali tok budoucích služeb. Vždyť i zde nejedna domácnost považuje nákup svého bydlení spíše za spotřebu než za investici – s kapitálovým výnosem se v úvaze nepočítá (a když už, tak jde o šplhání po realitním žebříku).

To, proč si lidé pořizují byt pro bydlení ve vlastním, je často právě možnost ho dlouhodobě užívat a obývat. Rodina tak získává objekt dlouhodobé spotřeby, který mu poskytuje tok dlouhodobých budoucích služeb. Lze to přirovnat právě k autu, toto je pořizováno s výhledem na to, aby několik více let sloužilo a poskytovalo služby.

Jenže to, že náklady vlastnického bydlení zahrnují podstatnou investiční složku, jejich zahrnování do měření inflace způsobuje kontroverze. Existují pohledy, které říkají, že rezidenční nemovitost je investicí, nikoliv spotřebou. Jakkoliv lze hovořit o bydlení ve svém jako o formě dlouhodobé spotřeby, investiční složka zde prý převládá.

Související rozbor by byl hodný akademického pojednání. Cena aktiv samotná ovlivňuje současnou hodnotu celoživotní spotřeby – pokud mladí dnes nakupují nemovitosti za přepálené ceny, ovlivňuje to jejich rozpočty, výdaje a budoucí spotřebu. Předpoklad toho, že realizovaná investice se změní v budoucí spotřebu, tak trochu naráží na zájem dožít „ve svém“.

Proti tomu zase stojí potenciální možnost použít nemovitost jako pokladničku a proměnit v nemovitosti umístěný kapitál ve spotřebu – využít třeba reverzní hypotéku.

REKLAMA

Imputované nájemné a obětovaná příležitost pronajmout

Pokud rodina bydlí ve svém, užívá službu, za kterou nemusí platit tržní cenu. Ekonomický pohled ovšem žádá jiný pohled na věc – uvažovat náklady obětované příležitosti. Pokud by rodina svůj byt někomu pronajala, mohla bych inkasovat nájemné. Když bydlí rodina, toto alternativně získatelné nájemné obětovává. Statistici ono obětované nájemné nazývají „imputovaným nájemným“.

Význam imputovaného nájemného pak bývá pohledem statistiků vysvětlován poněkud krkolomně: jde o nájemné, které hypoteticky platí vlastník nemovitosti, který ji zároveň obývá. Stanovuje se odhadem na základě tržního nájemného nemovitostí s obdobnými vlastnostmi. Pohled statistiků se zdá být laikům a neekonomům umělým konstruktem.

Helena Houžvičková a Luboš Votoček z Českého statistického úřadu třeba v článku „Náklady na bydlení: Platíme hodně či málo?“ imputované nájemné vymezili takto: „Je to hypotetické nájemné, jež by majitelé obydlí, ve kterých bydlí, inkasovali, kdyby je pronajímali. Anebo naopak, je to hypotetické nájemné, které by museli platit, kdyby tato obydlí nevlastnili, ale měli je v pronájmu.“ (Houžvičková, Votoček 2012).

V článku je rovněž rozebráno, že tržní nájemné srovnatelné nemovitosti je vlastně na úrovni imputovaného. Také se lze dočíst, že Český statistický úřad vnímá, že skutečné nájemné vždy neodpovídá nájemnému inzerovanému, a ve svém šetření provádí „snížení nabídkového na realizované nájemné na základě šetření u realitních kanceláří.“

Inflační opatření by neměla ignorovat náklady na vlastnictví domu

Článek „Headline Inflation Measures Shouldn’t Ignore Costs of Home Ownership“ (Celková inflační opatření by neměla ignorovat náklady na vlastnictví domu) exvíceguvernéra Hampla a jeho poradce Havránka už na webu ČNB není. Článek v roce 2017 informoval, že v ČNB se začal vyhodnocovat „experimentální cenový index CPIH“. Ten do hodnocení inflace s váhou 14 % zahrnul ceny starších nemovitostí. V běžném indexu spotřebitelských cen byla v roce 2017 jejich váha spíše symbolická, tvořila pouze 1,4 %, a brala v úvahu pouze nové domy a byty.

Ve vztahu k inovovanému cenovému indexu pak vyvstávala otázka regionální odlišnosti v cenové dynamice různých regionů, respektive velkých měst. Ceny nemovitostí jsou totiž ovlivněny fundamenty – cena bytu někde v horní dolní se v principu mění jinak, než cena bytu ve velkém městě plném pracovních příležitostí. Dalším problémem, na který tento způsob měření inflace naráží, je spolehlivost cen o cenách nemovitostí. Tyto jsou k dispozici se zpožděním a navíc podléhají revizím.

Také si přečtěte: Je v ČR realitní bublina?

Experimentální cenový index CPIH byl představen jako podpůrný nástroj, podobný jiným ukazatelům jádrové inflace (tedy těch ukazatelů inflace, u kterých se při výpočtu inflace vylučují položky nejvíce ovlivňované vnějšími dočasnými šoky).

Graf 1: Experimentální cenový index CPIH vyhodnocovaný úřadem ČNB, který při výpočtu zohledňuje vývoje cen starších nemovitostí.

Zdroj: ČNB, databáze ARAD

REKLAMA

Nemovitosti a měření inflace

Po druhé světové válce bývaly nemovitosti do cenových indexů používaných pro měření inflace běžně zahrnovány. Když se ale růst cen nemovitostí utrhl z řetězu, docházelo v cenových indexech k úpravám. Začala se prosazovat idea, že ceny rezidenčních nemovitostí nejsou součástí spotřebitelské inflace – nemovitost je přece spíše než spotřeba investicí, investičním aktivem.

Růst cen nemovitostí znamená, že domácnosti, které nějakou nemovitost vlastní, jsou bohatší. Kdo žádnou nevlastní (a vlastnit by chtěl) musí sáhnout hlouběji do kapsy nebo zaseknout o něco hlouběji sekeru. Jenže tu už prý nejde o spotřebitelské rozhodnutí, jde o investiční rozhodnutí.

Nárůst tržní ceny nemovitosti tak vlastně nemá být a není považovaný za nárůst životních nákladů. V principu jde o nárůst bohatství vlastníků nemovitostí. Podle této představy pak nejsou výdaje na pořízení rezidenční nemovitosti, jakkoli je určena pro bydlení ve vlastním, spotřebitelskými náklady.

Právě v 80. letech došlo k inovaci metodiky měření inflace zahrnutím konceptu tzv. imputovaného nájemného – hypotetické částky, kterou domácnost ušetří, pokud bydlí ve vlastním.

Jak se měří inflace

Statistické úřady mnoha zemí měří náklady na vlastnické bydlení právě odhadem imputovaného nájemného. Tyto jsou potom s určitou vahou zahrnuty do výpočtu indexu spotřebitelských cen. Týká se to třeba Česka, Spojených států nebo Japonska. Překvapivě tomu tak není v Evropské unii v případě tzv. harmonizovaného indexu spotřebitelských cen (HICP). Zdůvodnění je technické, prostě se s imputovanými nájemným definičně nepočítá.

Jakkoli mnozí lidé žijící v Evropské unii bydlí ve svém, inflace měřená tzv. harmonizovaným indexem spotřebitelských cen náklady na toto vlastnictví pomíjí.

V době, kdy inflační barometr ukazuje na vyšší inflaci, by si guvernér ČNB možná přál vydat se tímto směrem. Alespoň podle citovaného lednového rozhovoru. Podle ČSÚ se při každoroční aktualizaci českého indexu spotřebitelských cen přihlíží k připomínkám a námětům Poradní komise projednávající aktualizaci spotřebního koše a vah cenových reprezentantů.

V poradní komisi se sejdou zástupci ministerstev, ČNB, výzkumných ústavů, VŠE, odborových svazů, organizací důchodců a vybraných odborů ČSÚ. To, jak se myšlenka imputace imputovaného nájemného anebo snížení jeho váhy v české inflaci, odrazí v české CPI inflaci, uvidíme za rok, dva….

![]()