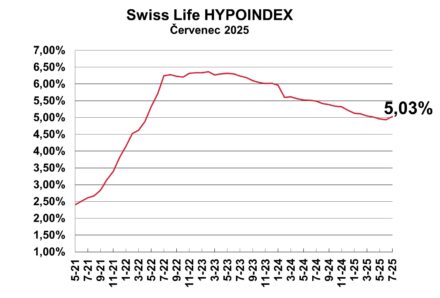

Swiss Life Hypoindex: Hypotéky v červenci nečekaně zdražily, jsou opět nad 5 %

První prázdninový týden přinesl všem zájemcům o hypotéku nečekané procitnutí. Po dvou měsících totiž index Swiss Life Hypoindex citelně vzrostl o desetinu procentního bodu a vrátil se tak nad pětiprocentní hranici. Nejvíce stouply sazby u pětileté fixace (LTV do 80 %), a to téměř o čtvrt procentního bodu. Naopak u jednoleté fixace v porovnání s červnem stagnovaly.

![]()

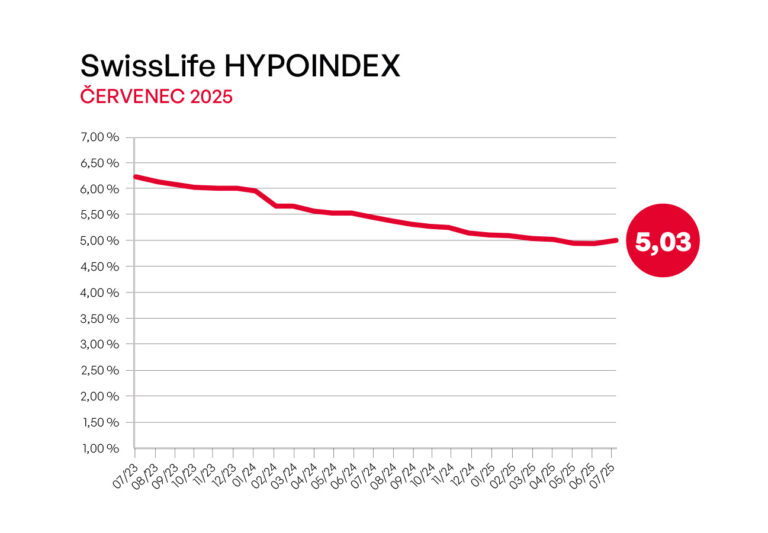

Průměrná nabídková sazba v červnu podle Swiss Life Hypoindexu dosáhla 4,94 % a držela se tak těsně pod psychologickou pětiprocentní hranicí. Předběžné červencové indikace ukazují nárůst o devět bazických bodů (ze 4,94 % na 5,03 %), takže se stále pohybujeme hluboko pod úrovní loňského maxima přes 6 %.

„Bankovní rada České národní banky na začátku července ponechala základní repo sazbu na 3,50 % a naznačila, že s dalším uvolněním bude vyčkávat. To sice mírně zvedlo tržní sazby FRA a IRS, podle nichž si banky zajišťují fixace, avšak ne natolik, aby to okamžitě promítly do ceníků. Navíc pokračuje ostrý boj o bonitní klienty. Proto i při stagnaci či lehkém růstu tržních sazeb zůstává prostor pro individuální slevy. Typický scénář: oficiální sazebník ukazuje pětku, ale po posouzení příjmu a pojištění schopnosti splácet dostanete nabídku začínající čtyřkou,“ uvedl Jiří Sýkora, hypoteční analytik společnosti Swiss Life Select.

Swiss Life Hypoindex červenec 2025

REKLAMA

Poradci uklidňují situaci

Důvodem „papírového“ růstu úrokových sazeb hypotečních úvěrů podle Swiss Life Hypoindex je především přepočet indexu po ukončení několika akcí u některých bank a klasická letní stagnace celého trhu. „Pokud máte stabilní příjem, rozumné LTV a dobrý rating, dostanete dnes od většiny bank nabídku od 4,3 do 4,9 % – tedy prakticky identickou s červnovými čísly,“ doplnil Jiří Sýkora.

Ačkoli Swiss Life Hypoindex v červenci vykázal růst, reálné tržní sazby pro dobře připravené klienty zůstávají tam, kde byly v červnu. ČNB sice zatím brzdí rychlejší pokles prostřednictvím stabilní repo sazby, konkurenční tlaky na bankovním trhu však drží úroky na uzdě.

Jak Jiří Sýkora poznamenal: „Ceny nemovitostí mezitím rozdělují republiku na dvě kategorie – tahouny mezi krajskými metropolemi a zlevňující periférie. Když k tomu přistoupíte strategicky, můžete i v „rostoucím“ průměru uzavřít hypotéku se solidní sazbou a najít bydlení, které nezruinuje váš rozpočet.“

Ceny nemovitostí: dvě tváře jednoho trhu

Z pohledu celorepublikového průměru ceny bytů dál rostou – Deloitte Real Index za druhé čtvrtletí 2025 hlásí meziroční přírůstek kolem 3 % v krajských městech, přičemž Praha a Brno táhnou peloton. Současně ale platí, že v méně atraktivních regionech (Karlovarský a Ústecký kraj) ceny o 2–3 % klesly, protože poptávka naráží na limity kupní síly. V realitní inzerci to vidíte tak, že panelový byt 2 + kk v Chebu zlevnil meziročně o 150 000 Kč, zatímco podobná dispozice v Brně‑Židenicích zdražila o 200 000 Kč. Trh se proto stále intenzivněji segmentuje a průměrné číslo opět „klame tělem“.

„Největší výhodu má dnes člověk, který kombinuje silný příjem s ochotou hledat mimo přestřelené lokality. Pokud cílíte na region, kde ceny stagnují nebo klesají, dokážete si – i přes mírně vyšší průměrnou sazbu – udržet celkovou splátku na únosné úrovni. V praxi se totiž rozdíl pár desetin procenta na úroku hravě vykompenzuje deseti až dvacetiprocentní slevou na kupní ceně. Naopak v Praze nebo Brně se vyplatí připravit vyšší vlastní zdroje, protože i malý rozdíl v LTV může v aktuálním konkurenčním boji bank srazit nabízenou sazbu o 0,2 p. b.,“ upozorňuje Jiří Sýkora.

„Hypoteční sazby zůstávají prakticky beze změny. Stejný scénář čekáme i v druhé polovině letošní roku. Tedy trend velmi pozvolného snižování, připadně přešlapování v průměru kolem 4,5%. K tomuto názoru nás vede zvýšená nervozita na finančních trzích díky nevyzpytatelné americké administrativě. Americká centrální banka na svém posledním zasedání naznačila možnost brzkého snížení úrokových sazeb, ač se nakonec rozhodla se snížením ještě vyčkat, právě kvůli celní politice Donalda Trumpa a obavám ze zvýšené inflace plynoucí z obchodní války. Rozhodující tak budou další kroky amerického prezidenta. Nejistota vede k opatrnosti úplně všechny. Ostatní centrální i obchodní banky, ale i investory. Proto nečekejme v dohledné době výrazné změny. To by musel jasně vykrystalizovat další směr a vývoj světové ekonomiky,“ doplnil Tom Kadeřábek, vedoucí produktového oddělení Swiss Life Select.

REKLAMA

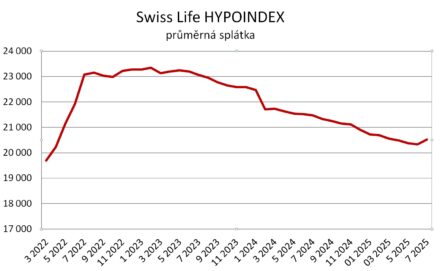

Měsíční splátka stoupla

Měsíční splátka hypotečního úvěru ve výši 3,5 milionu korun sjednaného do 80 % odhadní ceny nemovitosti (LTV) při splatnosti 25 let a průměrné nabídkové sazbě 5,03 % p. a. činí v červenci 20 518 korun, tedy o necelé dvě stovky více než v červnu.

Měsíční splátka – vzorový příklad

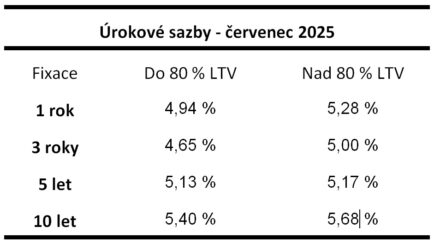

Úrokové sazby u jednotlivých fixací

————————————————————————————————————-

Swiss Life Hypoindex je reprezentován číslem, které odráží aktuální průměrnou nabídkovou sazbu hypotečního úvěru pro LTV do 80 %.

Data ukazatele Swiss Life Hypoindex jsou vydávána vždy na začátku každého měsíce, a to k pátému pracovnímu dni.

Vedle výše uvedeného reprezentativního příkladu nabízí Swiss Life Hypoindex podrobnější informace o průměrných sazbách s různými fixacemi od krátkodobých po dlouhodobé a při využití zajištění do a nad 80 % hodnoty nemovitosti. Spotřebitel si tak může velmi snadno zjistit informaci o průměrných sazbách, které jsou relevantní vzhledem k jeho konkrétním požadavkům. Vše je přehledně zpracováno v interaktivním grafu dostupným na stránce https://www.hypoindex.cz/hypoindex-vyvoj/.

![]()