Úrokové sazby nemusí být tak vysoké, jak vypadají

Vzpomínáte si ještě na dobu, kdy se úrokové sazby na horizontu pěti let pohybovaly kolem pěti procent? To ještě ale sazby nijak přepálené nebyly, historie dává příklady sazeb i kolem dvaceti procent! Říkáte si, že to už je lichvářské? Vůbec tomu tak být nemusí. Podléháme totiž klamu peněžní iluze a máme problém rozlišovat mezi nominálními a reálnými hodnotami.

![]()

V roce 2007 se výnos 5letého vládního dluhopisu České republiky pohyboval kdesi kolem čtyř procent a sazby hypoték se splatností kolem pěti procent asi o procento více. Bylo to moc? S odpovědí na výchozí otázku nespěchejme a nahlédněme ještě hlouběji do historie, konkrétně do roku 1991: „V posledních týdnech se úrokové sazby, které požadují komerční banky od svých klientů, vyšplhaly do výšek v minulosti neznámých – úroková sazba dosahuje úrovně až 24 % (a u sankčních úroků ještě více).“ Situaci takto tehdy zaznamenal Václav Klaus, a doplnil, že se ozývaly „hlasy, že je to přímo lichvářský úrok“.

Nominální a úrokové sazby

Na stížnosti o údajně lichvářských úrokových sazbách navazovalo akademické vysvětlení: „Naše dnešní úrokové sazby vůbec nejsou vysoké. Toto poněkud paradoxní tvrzení jistě vyvolá překvapení čtenářů, ale je tomu opravdu tak. V ekonomii totiž u každé veličiny odlišujeme hodnotu „nominální“ a hodnotu „reálnou“. Pokud by byla inflace nulová (ceny by se neměnily), potud by byly hodnoty nominální a reálné totožné. Jakmile ceny rostou, nominální a reálné hodnoty se liší.“ (Klaus, 1991).

Rozdíl je rozveden i na webových stránkách ČNB: „Nominální úrokové sazby jsou úrokové sazby uváděné explicitně ve smlouvách o úvěru resp. vkladu. Naproti tomu reálné úrokové sazby získáme tak, že nominální úrokové sazby tzv. deflujeme, tj. snížíme o oslabení reálné hodnoty (tj. kupní síly) půjčované resp. vkládané peněžní částky během období, na které je půjčována resp. vkládána.“

Václav Klaus ve vysvětlování nutnosti vnímat reálné vyjádření v článku z devadesátých let pokračoval vskutku srozumitelně: „Zvýšil-li se můj příjem z hodnoty 1000 na hodnotu 2000, nominálně se zdvojnásobil. Vzrostly-li ve stejnou dobu ceny také dvakrát, reálný příjem zůstal stejný. Pro život nás všech jsou samozřejmě rozhodující veličiny reálné a nikoliv nominální. Když se někdy někdo v ekonomice rozhoduje podle veličin nominálních, říká se tomu v odborné literatuře „peněžní iluze“.“

Pokud v roce 1991 činila míra inflace 50 % a nominální úroková sazba byla 24 %, reálná úroková sazba byla tehdy záporná. V Československu tehdy došlo k situaci, kdy byly reálné úrokové sazby na historicky nízké úrovni – inflace tehdy úřadovala ve prospěch dlužníků. Tolik vysvětlení a příklad nominálně vysokých úrokových sazeb devadesátých let.

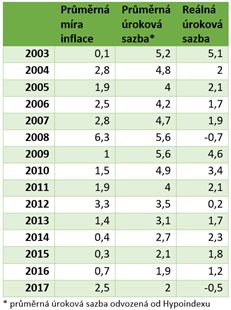

Řekněme, že se v roce 2017 nominální úrokové sazby na pětiletém horizontu pohybovaly kolem 2 %. Je to dobrá láce? Odpověď musíme hledat v určení reálné úrokové sazby – vypočítají se tak, že se od nominálních úrokových sazeb odečte míra inflace. V roce 2017 pohledem reálné úrokové sazby věřitel kupní sílu tratil. Čísla za poslední roky naznačují, že se v posledních letech reálné úrokové sazby placené dlužníky pohybují v průměru kolem 2 % ročně.

Obrázek 1: Vývoj korunových nominálních a reálných úrokových sazeb na horizontu pěti let. Dlužnická reálná úroková sazba činila v průměru za sledované období 1,9 %.

Peněžní iluze

Na vysokou úrokovou míru si nepochybně stěžuje dlužník, naopak vysokou úrokovou sazbu si bude pochvalovat ten, kdo peníze půjčuje.

Ekonomické transakce mohou být vyjádřeny buď v nominálním, nebo v reálném vyjádření. Zdánlivě jasné sdělení tak snadno může být zavádějící – pokud byla roční inflace 50% a já peníze půjčil na 25% (nominální) úrok, pak jsem reálně tratil, i když jsem půjčoval za vysokou (nominální) úrokovou sazbu. (Reálný) úrok vyjádřený kupní sílou peněz byl prostě záporný.

Nominální vyjádření je jednodušší a rychlejší a často dostačující pro uvažování v kratším období (za nepřítomnosti hyperinflace). Ovšem jedině reálné (o inflaci očištěné) vyjádření je to, co zachycuje reálnou hodnotu transakcí. Následkem peněžní iluze je ve skutečném životě hodnocení transakcí v podobě směsi nominálních a reálných odhadů.

Uvažujeme-li o penězích, podléháme „iluzi peněz“. Přemýšlíme spíše o nominálních, než o reálných peněžních hodnotách. Reakce lidí na změny v inflaci a cenách je určována předpojatostí k nominálnímu hodnocení, čímž se na sklonku tisíciletí zabývala trojice akademiků (Shafir, Diamond, Tversky, 1997).

V závěrech své studie uvádějí, že i když si lidé obecně uvědomují, že existuje rozdíl mezi reálnými a nominálními hodnotami, tento rozdíl často nezohledňují. Je to tím, že v jednom daném okamžiku jsou v krátkém období peníze přirozenou jednotkou a převládá tendence přemýšlet převážně v nominálních hodnotách.

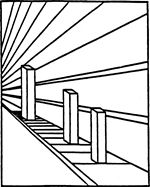

Spoléhání se na nominální vyjádření je snadné a univerzální. Akademici doslova píší o tom, že „síla a přetrvávání této předpojatosti pravděpodobně závisí na několika faktorech, bez ohledu na relativní význam nominálních a reálných představ a na sofistikovanosti a zkušenosti rozhodujícího se subjektu“. A proč podle nich k tomuto zkreslení dochází? Jde o klam srovnatelný s optickou iluzí na následujícím zobrazení.

Obrázek 2: Perspektivní optický klam, kde dochází k pozorování soustav čar a jimi ohraničených rovinných útvarů. Zkušeností máme zafixovaný výklad perspektivního zobrazení prostoru a „nejvzdálenější“ blok na obrázku budeme vyhodnocovat jako největší.

Zdroj: Money illusion, (Shafir, Diamond, Tversky, 1997)

Bloky na obrázku můžeme interpretovat buď dvourozměrně, nebo jako trojrozměrné objekty. Iluze toho, že nejvzdálenější blok je větší než ten bližší, odpovídá spontánně přijímanému a přirozenějšímu trojrozměrnému výkladu. Ve skutečnosti jsou bloky zakreslené v dvourozměrném zobrazení totožné. Vnímání (dvourozměrné) velikosti obrazu je tedy zkresleno souběžným hodnocením (trojrozměrné) velikosti objektu. Skutečné vnímání obrázku pak bývá „v rozporu s třídimenzionálním nebo dvojrozměrným výkladem“ (Tversky, Kahneman, 1983).

Podobné je to s hodnocením reálných a nominálních hodnot – v případě iluze peněz soudy lidí neodpovídají buď reálnému, nebo nominálnímu hodnocení, ale spíše směsici obou. Osoba, která obdrží 1procentní zvýšení v době inflace ve výši 2 %, nereaguje, neboť dosáhne 1procentní zvýšení a interpretuje to jako zvýšení („aspoň něco mi přidali“). Naopak 1procentní snížení v době bez inflace bude vnímáno jako snížení („mám prostě méně“). Stejně jako přirozený trojrozměrný výklad obrázku zasahuje do výkladu dvourozměrného, nominální hodnocení narušuje reálné hodnocení změny platu. Úrokové sazby prostě nemusí být tak vysoké, jak vypadají. Alespoň tedy ty nominální.

Pokud bychom chtěli být precizní, měli bychom vždy explicitně doplňovat, zda hovoříme o sazbách nominálních nebo reálných. Kdybychom podle této zásady přepsali úvod tohoto článku, zněl by takto: „Vzpomínáte si ještě na dobu, kdy se nominální úrokové sazby na horizontu pěti let pohybovaly kolem pěti procent? To ještě ale tyto nominální sazby nijak přepálené nebyly, historie dává příklady sazeb nominálních i kolem dvaceti procent!“ Už samotná precizní formulace vyvolává důraz na pátrání po dotazování se po sazbách reálných.

![]()