18. 10. 2018

Subjekty:

SOLUS

Pokles počtu dlužníků v prodlení v registru SOLUS se zastavil, statistiky jsou přesto na historicky nízké úrovni

Počet občanů s dluhem po splatnosti zapsaným do negativního registru SOLUS poprvé od konce roku 2015 vzrostl. Nárůst o jednu setinu procenta je minimální, v registru je v rámci celé ČR zapsáno o 20 tisíc občanů méně, než na konci září loňského roku. Drobný nárůst počtu klientů v prodlení u členských společností Sdružení může způsobit i neodpovědné půjčování těch společností, které klienty v registrech neprověřují a „stáhnou“ je do dluhové pasti.

![]()

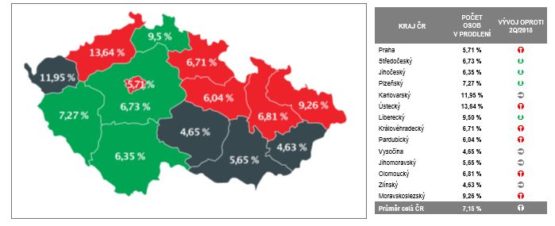

K 30. září 2018 bylo v Registru fyzických osob SOLUS zapsáno 7,15 % dospělých občanů ČR s nesplaceným závazkem po splatnosti. Ve stejném období loňského roku to bylo 7,36 % občanů. V absolutních číslech evidoval SOLUS v Registru fyzických osob ke konci září 621 tisíc dospělých občanů ČR s celkovým dluhem po splatnosti přesahujícím 49,8 mld. Kč.

„Na českém trhu je stále bohužel řada společností, které poskytují spotřebitelské úvěry, ale neprověřují dostatečně bonitu svých klientů a nevyužívají žádný ze zavedených registrů. Pokud se dostane klient takové společnosti do potíží se splácením, často to má dopad i na plnění jeho závazků u zodpovědnějších společností,“ uvedl ke statistikám Jan Stopka, tajemník sdružení SOLUS.

Česká republika těží z novelizované a dobře fungující legislativy v oblastech ochrany spotřebitele a poskytování úvěrů. Zatímco v září 2017 bylo v největším negativním registru v Česku evidováno 640 tisíc občanů s dluhem po splatnosti, v roce 2016 to bylo téměř 700 tisíc osob.

Podíl počtu obyvatel ve věku 18 let a více v jednotlivých krajích.Podíl počtu osob se závazkem po splatnosti v negativním registru SOLUS na celkovém

Kromě nové legislativy přispívá k pozitivnímu vývoji také rozšiřování členské základny sdružení SOLUS. Jeho novým členem se na konci září stala společnost PRONTO CREDIT s.r.o. Poskytovatel nebankovních půjček může i s pomocí registrů SOLUS plnit zákonné požadavky na prověření schopnosti klienta splatit půjčku dané zákonem o spotřebitelském úvěru.

Registr fyzických osob sdružení SOLUS je na českém trhu jedinečným nástrojem řízení rizika, protože spojuje informace o dlouhodobě neplněných závazcích od společností z více ekonomických sektorů. Registry klientských informací, které obsahují informace z více ekonomických sektorů, proto vyzdvihují díky jejich funkčnosti a efektivitě ochrany zájmů klienta i poskytovatele služby ve svých studiích opakovaně i Světová banka či OECD.

Do činnosti sdružení SOLUS je aktuálně zapojeno 56 společností, které poskytují služby spotřebitelům v oblasti bankovních úvěrů a stavebního spoření, nebankovních půjček, telekomunikačních služeb, distribuce energií, P2P půjček a v oblasti obchodu.

![]()